лизинговые компании

Большинство лизинговых компаний по итогам 9М 2025 года показали либо существенное снижение прибыли, либо убытки — Ъ

- 21 ноября 2025, 08:31

- |

Итоги трех кварталов 2025 года оказались сложными для крупных лизинговых компаний: большинство показало либо значительное снижение прибыли, либо убытки. Основными причинами аналитики называют высокие процентные ставки, низкую платежную дисциплину клиентов, рост объема ремаркетинга и формирование резервов под обесценение активов.

Согласно отчетности по РСБУ, совокупная чистая прибыль полутора десятка крупнейших компаний составила 14,2 млрд руб., что втрое меньше показателя за аналогичный период 2024 года. Положительные результаты продемонстрировали лишь три компании: «Альфа-Лизинг» (почти 4 млрд руб. против убытка годом ранее), «ДельтаЛизинг» (рост в два раза, до 3,7 млрд руб.) и «Росагролизинг» (рост в три раза, до 629 млн руб.). Остальные компании показали резкое снижение прибыли, а четыре — зафиксировали убытки: ГТЛК (2,2 млрд руб.), «ПСБ Лизинг» (1,6 млрд руб.), ЛК «Эволюция» (1,4 млрд руб.) и «ВТБ Лизинг» (966 млн руб.).

( Читать дальше )

- комментировать

- 273

- Комментарии ( 0 )

"Почему так среагировал рынок на сделку продажи Европлана. Что будет с акциями SFI?".

- 20 ноября 2025, 17:10

- |

Приветствуем наших подписчиков и друзей канала! ⭐️

На этой неделе кроме геополитических сюрпризов с позитивными взлетами выше выше уровня 2650 Индекса Мосбиржи, мой фаворит SFI🏦 начал свой актив дочерней компании, которая приносила основную прибыль.

На этой неделе акции взлетали на +6%📈 и обратно падали на -10,7%📉. Разберем по полочкам ситуацию и такую смешанную реакцию рынка. По факту, SFI продал 87,5% пакета акций своего Европлана Альфа банку за 65 млрд.руб. Почему?

Один из участников совета директоров SFI Олег Андриянкин сообщил: «Европлан сможет добиться больших успехов при наличии якорного банка-партнера. В данном случае им становиться Альфа банк. Для нас же сделка соответствует нашей стратегии через продажу стратегическому инвестору». Завершится сделка после одобрения ФАС.

А что будет с акциями холдинга SFI ?

Существует вероятность, что после сделки холдинг выплатит спецдивиденд после получения средств от продажи Европлана. Кроме этого SFI выплатит обычные дивиденды за 9 месяцев 2025 г. когда сейчас размер бизнеса уменьшился, а капитал увеличился. Собрание акционеров 14 декабря.

( Читать дальше )

Европлан. Будет ли делистинг?

- 19 ноября 2025, 19:15

- |

Холдинг SFI, владеющий 87,5% Европлана, продает свою долю Альфа-Банку. Лизинговая компания оценена в 65 млрд руб. (541,7 руб./акцию), соответственно SFI получит за свою долю 56,875 млрд руб. Причем на 4 декабря назначено собрание акционеров Европлана, которое будет решать вопрос по выплате дивидендов в размере 6,96 млрд руб. (доля SFI в них 6,09 млрд руб.). Если будет принято решение выплачивать дивиденды, то итоговый платеж Альфа-Банка будет снижен на соответствующую величину (т.е. холдинг в любом случае получит свои деньги в полном объеме)

Надо сказать, что сейчас лизинговый сектор находится в весьма тяжелой ситуации из-за высокой ставки ЦБ и общей сложной ситуации в экономике

Хотя графики показывают, что Европлан весьма успешно проходит дно в секторе. Совокупные чистые доходы в целом на уровне 2024 года, несмотря на серьезное падение новых продаж («новый бизнес»). Резкое снижение чистой прибыли вызвано созданием огромных резервов. Но даже в этих условиях компания остается прибыльной. И, разумеется, при снижении ставки ЦБ резервы будут распускаться, что приведет к аналогичному росту чистой прибыли

( Читать дальше )

С днем рождения, ГТЛК! 24 года вперед вместе!

- 19 ноября 2025, 13:00

- |

Друзья, коллеги, партнеры!

Сегодня у нашей компании особенный день — ГТЛК исполняется 24 года! Этот путь начался с лизинга авиатехники, а сегодня мы — системообразующая компания, федеральный институт развития и лидер рынка с портфелем почти в 3 трлн рублей.

Но наши главные активы — это не цифры, а люди и доверие. Каждый наш успех — это общая победа, достигнутая плечом к плечу с нашими клиентами, партнерами и государством.

Нам есть чем гордиться вместе:

⬆️Мы стали базовым заказчиком транспорта для национальных проектов и обновили городской транспорт по всей стране, от Крыма до Дальнего Востока.

⬆️Наш транспорт работает в 90% регионов России — это более 150 000 единиц техники.

⬆️Мы связали Сахалин с материком, поставив современный паром «Александр Деев», и обеспечили электропоездами Московские центральные диаметры.

⬆️Мы создали первого оператора беспилотников с госучастием и запустили первый в России маркетплейс гражданских дронов «Налетай.РФ».

( Читать дальше )

Купоны до 14% в долларах! Свежие облигации ПР-Лизинг 003Р-01. В чем подвох?

- 17 ноября 2025, 18:03

- |

Лизинговые эмитенты активизировались под конец осени. Вслед за крупным дальневосточным ДельтаЛизингом, на охоту за деньгами инвесторов выходит более скромный столичный ПР-Лизинг.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Эталон, ПКТ, ДельтаЛизинг, Автобан, Инарктика, Трансконтейнер, НовосибОбл, Полипласт, СФО_ТБ_5, ТомскОбл, СтройДорСервис, Росинтер.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск ПР Лизинга!

🚐Эмитент: ООО «ПР-Лизинг»

ПР-Лизинг — средняя по размеру универсальная лизинговая компания. Специализируется на продаже в лизинг широкого спектра имущества: от легкового транспорта до высокотехнологичного оборудования и недвижимости.

( Читать дальше )

Свежие облигации: ДельтаЛизинг 1Р-03 на 3 года. Купоны до 17,25%!

- 15 ноября 2025, 17:22

- |

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Автобан, Инарктика, Трансконтейнер, НовосибОбл, Полипласт, СФО_ТБ_5, ТомскОбл, СтройДорСервис, Росинтер, Новотранс, Самолет, АБЗ_1, Акрон.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.🚛А теперь — поехали смотреть на новый выпуск Дельта Лизинга!

Эмитент: ООО «ДельтаЛизинг»

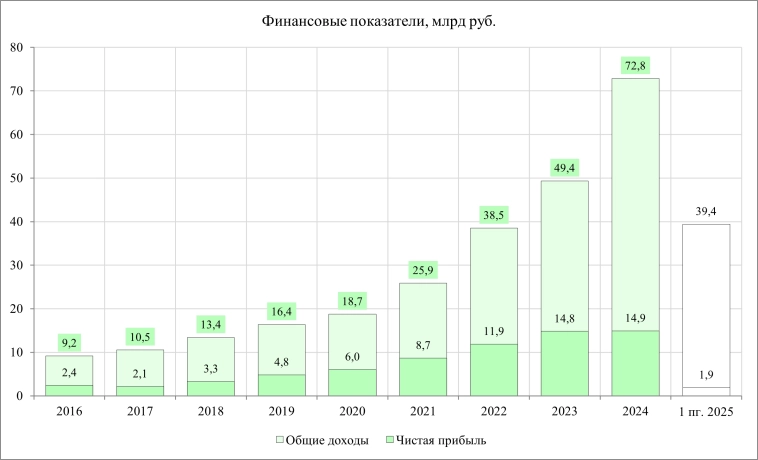

⚙️DeltaЛизинг – довольно крупная лизинговая компания, которая специализируется на лизинге различных видов промышленного оборудования. До 2022 г. принадлежала концерну Siemens и называлась «Сименс Финанс». Сейчас входит в группу «Инсайт Лизинг».

( Читать дальше )

Облигации ГТЛК – надежный выбор в мире инвестиций с доходностью от 16,5% до 25%

- 05 ноября 2025, 15:08

- |

Два выпуска облигаций ГТЛК (серии 001P-07 и 002Р-02) вошли в топ-10 самых надежных корпоративных облигаций с доходностью от 16,5% до 25% по версии экспертов «РБК Инвестиций». Это подтверждение высокого доверия к нашей финансовой устойчивости.

Мы не только обеспечиваем привлекательную доходность для инвесторов, но и активно развиваем направления устойчивого развития, реализуя экологичные проекты и социально ответственные инициативы.

Инвестируя в ГТЛК, вы поддерживаете будущее экологичного транспорта России!

Более подробно можно ознакомиться по ссылке: www.rbc.ru/quote/news/article/6904b61d9a794719682ce2ad?from=newsfeed

Банки-инвесторы смогут применять сниженные коэффициенты риска к выпуску ESG-облигаций ГТЛК

- 29 сентября 2025, 10:44

- |

Присвоение второго кредитного рейтинга выпуску ESG-облигаций ГТЛК предоставляет право применять сниженные коэффициенты риска, что повышает их инвестиционную привлекательность для банков.

Организатором размещения и ESG-консультантом при подготовке к выпуску облигаций выступил ПАО «Совкомбанк». Размещение облигаций состоялось 25 июля 2025 года на Московской бирже.

ГТЛК успешно разместила выпуск трехлетних облигаций серии 002P-10 на 30 млрд рублей с кредитным рейтингом АА-(RU)

- 24 сентября 2025, 18:38

- |

Купоны по облигациям являются переменными: доход начисляется за каждый день купонного периода исходя из КС ЦБ РФ плюс премия 2,5% годовых. Выплаты купонного дохода – ежемесячно. По выпуску предусмотрена амортизация долга: ежеквартально по 25% от номинальной стоимости облигации в 3-й год обращения (в даты окончания 27, 30, 33 и 36 купонных периодов).

Эксперты рейтингового агентства АКРА присвоили эмиссии рейтинг АА-(RU) по национальной шкале со «стабильным» прогнозом, высоко оценив уровень кредитоспособности ГТЛК. Выпуск включен в первый уровень котировального списка Московской Биржи и удовлетворяет требованиям по инвестированию средств пенсионных накоплений, пенсионных и страховых резервов, а также соответствует требованиям по включению в Ломбардный список Банка России. Инвестирование средств физических лиц осуществляется в соответствии с ограничениями, установленными Федеральным законом от 11.06.2021 № 192-ФЗ (тест №8).

ГТЛК выплатит 23 сентября купон по незамещенным облигациям серии GTLK-2027

- 22 сентября 2025, 16:11

- |

Дата купона по графику – 10 сентября 2025 года, выплата производится согласно разъяснениям Банка России в течение 10 рабочих дней с даты купона.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал