купоны

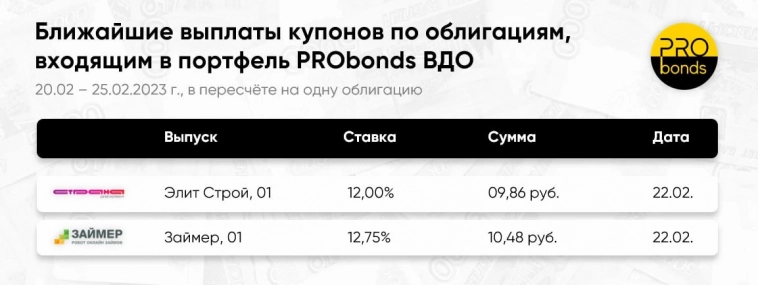

Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 13 марта 2023, 09:13

- |

- комментировать

- Комментарии ( 0 )

Путь к дивидендной зарплате

- 04 марта 2023, 13:31

- |

( Читать дальше )

Что вы можете контролировать на своём инвестиционном пути

- 27 февраля 2023, 10:18

- |

Многие частные инвесторы с уверенностью рассказывают, что они контролируют доходность своего портфеля, предугадывают кризисы и зарабатывают на волатильности фондового рынка миллионы (но при этом пытаются вам продать дорогущие курсы и доступ в закрытую платную группу). Ирония в том, что вы не можете контролировать доходность своего портфеля, вероятно, всего вы определите, только ожидаемый диапазон доходности. Дело в том, что доходность будет зависеть от множества экономических факторов (инфляция, процентная ставка, курс валют, отчётность эмитента, есть ли в стране кризис и т.д.) на которые вы точно не окажете влияние (предугадать — вполне, но тогда это больше будет похоже на казино, где вы всё поставили на чёрное, а многие ли выигрывают в казино?). Поэтому переживания новичков, что они не могут контролировать некоторые аспекты в инвестициях — нелепы (

( Читать дальше )

Индивидуальный инвестиционный счет. Стоит ли менять тип вычета, не меняя стратегии работы ?

- 19 февраля 2023, 10:36

- |

Мой первый Индивидуальный Инвестиционный счет (ИИС) был открыт в 2015 году. В том году я не пополнял его (уже не помню почему), но затем регулярно вносил по 400 тыс. в год. Так как есть официальный доход пользовался вычетом типа А по максимальной планке (возврат 52000 рублей в год).

Так бы продолжалось и дальше, но события начала 2022 года изменили отношение к ИИС. В марте (после распродажи американских акций, а затем и валюты) я закрыл ИИС и вывел с него все деньги. Сумма была приличная, биржа работала кое-как, в общем так было спокойнее…

Заплатить пришлось огромное количество налогов (за столько лет то…🤣). Но благо ошибки летом и осенью позволили скорректировать налоговую базу и привести все в порядок.

Спустя чуть более месяца после закрытия ИИС, открыл новый счет и забросил на него 400 тыс., а потом задумался….

( Читать дальше )

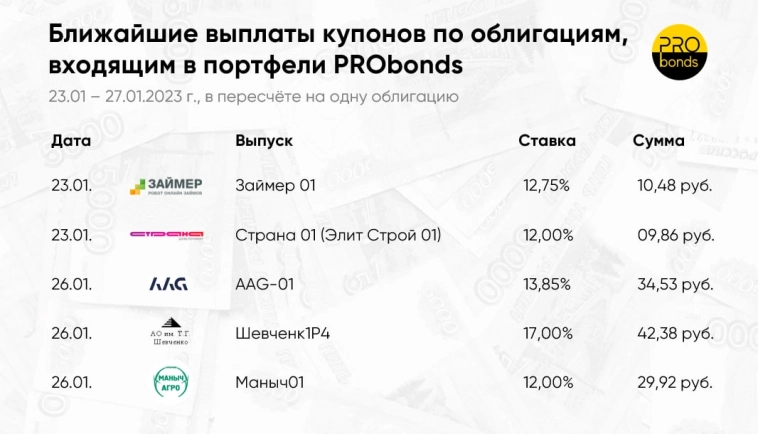

Ближайшие выплаты по облигациям, входящим в портфели PRObonds 23 - 27 января 2023 г.

- 23 января 2023, 09:18

- |

Ближайшие выплаты купонов по облигациям, входящим в портфели PRObonds 16 - 20.01.2023 г.

- 16 января 2023, 09:44

- |

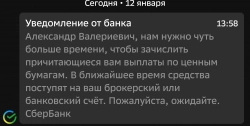

Почему купоны не поступают?!

- 12 января 2023, 14:12

- |

Праздничные длинные дни не проходят не заметно, об этом сколько уже сказано и пересказано.

Вот и для брокерских счетов они аукнулись. За длинные выходные набежало прилично начисленных купонов. И мы с нетерпением ждали первого рабочего дня, чтобы пересчитать, искупаться в золоте как дядюшка Скрудж… но не тут-то было.

Многие чаты пестрят сообщениями-вопросами: «а кто получил купон».

Видимо деньгопровод не смог переварить такой поток деньжищ и случился коллапс или диверсия! Но факт остается фактом, многие купоны, перечисленные эмитентом в НРД до нас, простых смертных не дошли.

Вот и объяснение от уважаемого брокера подоспело:

( Читать дальше )

Ближайшие выплаты купонов по облигациям, входящим в портфели PRObonds 09 - 14.01.23 г.

- 09 января 2023, 11:35

- |

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал