интеррао

Инвестидеи на 2021 год - МТС, Интер РАО, Татнефть и Юнипро - Финам

- 14 января 2021, 19:49

- |

Ярослав Калугин, трейдер ИК «ВЕЛЕС Капитал», считает интересными акции «ИнтеРао» и «Татнефти». Обе бумаги серьезно отстали от рынка, хотя и по разным причинам. По мнению эксперта, «Татнефть», скорее всего, покажет сильные финансовые показатели при текущей конъюнктуре на рынке нефти и высокий уровень дивидендов, невзирая на рост налоговой нагрузки, который давит на котировки компании.

В «ИнтеРао» могут произойти позитивные изменения в плане корпоративной политики. «Котировки обеих компании все еще находятся на достаточно привлекательных уровнях. В целом российский фондовый рынок смотрится достаточно дорого, если не брать нефтегазовый сектор», — заключил эксперт.

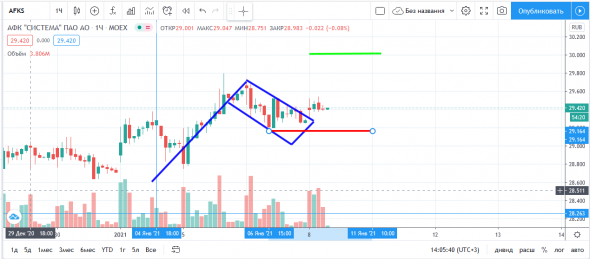

Дмитрий Баженов, ведущий аналитик отдела анализа финансовых рынков «КИТ Финанс Брокер», рекомендует присмотреться к АФК «Система». «Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа. Получение публичной оценки раскроет стоимость этих активов и, как следствие, переоценки материнской компании», — пишет эксперт. Баженов ожидает рост котировок «Системы» до 40 руб.

( Читать дальше )

- комментировать

- 1.7К | ★2

- Комментарии ( 0 )

Мысли по рынку

- 10 января 2021, 22:06

- |

Индекс Мосбиржи обновил свой исторический максимум в очередной раз, закрывшись на отметке 3455 пунктов.

Основными драйверами стали нефтегазовые компании, которые выросли вслед за нефтью на прошлой неделе. Нефть марки BRENT в долларах уверенно движется к уровню в $60 за баррель, в то время, как рублевые котировки уже находятся на доковидных значениях (4162 руб/барр.).

Несмотря на весь позитив, может быть мы не замечаем слона, гоняясь за мышкой? Рост цен на нефть однозначно выступает драйвером роста рынка РФ, но этот фактор также повлияет на стоимость транспортировки товаров, в том числе за пределами РФ. А чего больше всего сейчас боятся иностранные компании, которые сильно закредитованы, да и правительства отдельных стран тоже? Правильно, инфляции, а рост себестоимости товаров как раз и должен привести к росту цен на эти самые товары. Другое дело, что в краткосрочной перспективе цены на нефть сильно не вырастут без какого-нибудь форс-мажора, поэтому, данный фактор нужно учитывать при инвестициях, но на 100% полагаться на него пока не стоит.

( Читать дальше )

Интер РАО: изменение доли инсайдера

- 31 декабря 2020, 10:15

- |

Должность: Член совета директоров

Доля в капитале после: 7,0E-6%

Стало обыкн. акций: 7,0E-6%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=12213

Обзор № 137. индекс ММВБ, ИнтерРао, ММК, Рубль, Нефть, Akamai, Gold, Магнит, Ростелеком, ВТБ

- 24 декабря 2020, 21:48

- |

>>ССЫЛКА НА ВИДЕО<<

Если вас интересует разбор конкретного эмитента, можете оставить заявку на его рассмотрение в следующих обзорах в комментариях к этому ролику. Все комментарии будут прочитаны, а предложенные Вами акции, индексы, фьючерсы, облигации, ipo, или другие финансовые инструменты будут разобраны в новых роликах.

Видео является лишь мнением автора по рынку и не носит статус финансовой рекомендации!

Индекс ММВБ — 00:50

ИнтерРао (#IRAO) — 04:00

ММК (#MAGN) — 05:55

Рубль — 11:50

Нефть — 14:00

Akamai Technologies (#AKAM) — 19:00

Gold — 21:10

Магнит (#MGNT) — 23:50

Ростелеком (#RTKM) — 25:40

ВТБ (#VTBR) — 26:25

‾‾‾‾‾‾‾‾‾‾‾‾

индекс купить, ммвб купить, интеррао купить, ммк купить, рубль купить, нефтьakamai купить,gold купить, магнит купить, ростелеком купить, втб купить, индекс форум, ммвб форум, интеррао форум, ммк форум, рубль форум, нефтьakamai форум,gold форум, магнит форум, ростелеком форум, втб форум, индекс дивиденды, ммвб дивиденды, интеррао дивиденды, ммк дивиденды, рубль дивиденды, нефтьakamai дивиденды,gold дивиденды, магнит дивиденды, ростелеком дивиденды, втб дивиденды, индекс акции цена, ммвб акции цена, интеррао акции цена, ммк акции цена, рубль акции цена, нефтьakamai акции цена,gold акции цена, магнит акции цена, ростелеком акции цена, втб акции цена.

Интер РАО оценивает снижение объемов экспорта электроэнергии в 2020 году в 40% - Промсвязьбанк

- 24 декабря 2020, 15:12

- |

Прогноз по увеличению экспорта электроэнергии в 2021 году отражает ожидания постепенного восстановления деловой активности в мире на фоне вакцинации. Вместе с тем, доля экспорта электроэнергии в структуре производства «Интер РАО» по итогам 9 мес. 2020 года составила 11%, что не оказывает решающего значения на результаты компании.Промсвязьбанк

Изменение правил экспорта электроэнергии в Китай может позитивно отразиться на Интер РАО - Sberbank CIB

- 09 декабря 2020, 16:02

- |

Мы полагаем, что сама по себе эта новость не приведет к существенному изменению котировок Интер РАО, однако с фундаментальной точки зрения эти действия могут умеренно позитивно отразиться на компании.Корначев Федор

Ержанов Ильяс

Sberbank CIB

Вот смотрю я на акции

- 09 декабря 2020, 00:02

- |

И это ведь как надо точно подобрать момент наipo. Видимо рыжий чето знал)))

Так вот, на основании вышеизложенного, а также заявлений многих дядек, что сейчас отличное время для выхода на биржу, и того, что мы действительно наблюдаем сейчас стремление многих компаний стать публичными, мне становится как-то неуютно и пропадает желание покупать акции.

Мне начинает казаться, что сейчас происходит глобальный разворот вниз. Такой прям, лет на несколько.

Как-минимум, должна быть хорошая коррекция. Возможно, в район мартовского дна. И по срокам, где-то к маю-июню будущего года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

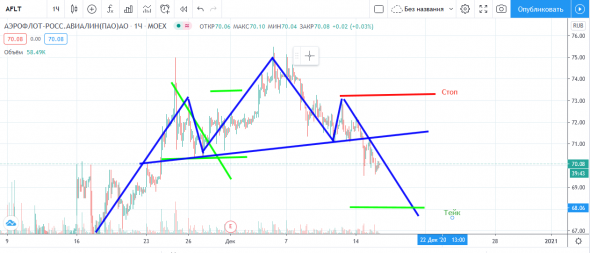

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал