инвесттема

Итоги недели на рынке РФ и немного статистики

- 27 августа 2022, 11:46

- |

Ударная неделя, и третья по счету, выдалась на отечественном рынке. В то время как индекс Мосбиржи закрывается в +3,36%, американский S&P снова перешел к падению. Беспокойство ФРС по поводу инфляции набирает обороты, заставляя более агрессивно поднимать ставку.

Причины роста нашего рынка кроются не только в банальной локальной перепроданности и блокировке нерезидентов. Драйвером роста могут выступать отличные показатели компаний, отражение которых мы можем увидеть в сальдированном финансовом результате организаций (без малого бизнеса и гос учреждений), подготовленном Росстатом.

За первое полугодие бизнес получил рекордные 16,6 трлн рублей чистой прибыли, против 12,6 трлн в прошлом году и примерно 7 трлн в 2020. Говорить в данный момент о просадке в кризис не стоит, что не исключает негативную динамику в будущем. Экономика РФ уже нащупала отправную точку для рецессии.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Нефть, сталь и немного о долларе

- 25 августа 2022, 08:40

- |

Индекс Мосбиржи накануне обновил 8-недельный максимум. Позитивная динамика рынка черного золота позволяет рассчитывать на закрытие августа на мажорной ноте. Не забываем, что именно нефтегазовые компании составляют основу индекса. Дисконт Urals к Brent сократился до $24 за бочку, что позволит отечественным нефтяникам получить неплохой профит.

Запасы нефти в крупнейших экономиках мира сейчас находятся вблизи 8-летнего минимума, а спрос на нефть растет в том числе за счет ралли на рынке природного газа. Европе и Азии сейчас в разы дешевле сжигать нефть, чем покупать голубое топливо.

Совет директоров Газпрома анонсировал программу долгосрочного стимулирования для руководства с 1 октября. Впервые об обратном выкупе акций финансовый директор Газпрома Фамил Садыгов говорил еще в начале февраля, то затем наступили всем известные события и про buyback благополучно забыли. Обратный выкуп назревал, поскольку рыночная капитализация в разы ниже стоимости чистых активов. Одного buyback'а будет мало для стабильного роста акций Газпрома, нужны новости про дивиденды, но «на безрыбье и рак рыба».

По данным Всемирной ассоциации стали, производство металлопроката в России в июле сократилось на 7% до 5,5 млн т. Производство падает во многих странах мира, которые не столкнулись с санкционным давлением. К примеру, в Поднебесной показатель сократился на 6,4%, а в Германии на 5,1%. В чем причина? Обычная цикличность отрасли – после бурного роста в минувшем году сейчас мы видим сокращение производства из-за высокой базы.

Безусловно, санкции ставят отечественных сталеваров в невыгодное положение перед иностранными конкурентами, поскольку им приходится перенастраивать экспортные потоки, а крепкий рубль съедает маржинальность бизнеса, но в целом этот год неудачный для многих металлургов в мире.

Доллар продолжает консолидироваться возле отметки 60 рублей. Минфин РФ на этой неделе пообещал вернуться к валютным интервенциям в максимально сжатые сроки, но для этого требуется утвердить новое бюджетное правило. Ориентировочно его могут согласовать в конце сентября, и в 4 квартале мы можем увидеть рост доллара.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Распадская - бенефициар энергетического кризиса

- 24 августа 2022, 08:52

- |

Мировой энергетический кризис набирает обороты. Причем он связан не только с ограничениями в отношении российских компаний, но и c растущим спросом со стороны Индии и Китая. Кричащая ранее Европа о «зеленой» энергии, не чурается зажигать старые угольные электростанции, поэтому сегодня у меня на столе отчет Распадской за первое полугодие 2022 года по МСФО.

Итак, выручка компании за полугодие увеличилась в 2,5 раза до $1,7 млрд. Причем общий объем продаж угольной продукции даже упал на 21% до 6,8 млн тонн. Связано это с нарушением логистических цепочек поставок и со снижением производства. Объемы добычи также падают на 13%.

50% всех продаж приходится на Россию. Всего 4% улетает в Европу, а вот страны Азиатско-Тихоокеанского региона выбирают оставшиеся 46%. К примеру, только за первый квартал Россия поставила в Индию 573,2 тыс. тонн угля, что составляет 40% от объемов за весь прошлый год. ЕС тоже увеличивает импорт угля в преддверии эмбарго на поставки из России, но объем, приходящийся на Распадскую, небольшой.

И вот тут на помощь приходит положительная ценовая конъюнктура. Средняя цена реализации коксующегося угля составила порядка $317 за тонну против $105 годом ранее. Нужно обратить внимание на коррекцию цены в последние месяцы. В августе она упала до $200, что может оказать негативный эффект во втором полугодии.

Теперь перейдем к расходной части. Себестоимость реализации подросла в пределах 25%. Операционные расходы хоть и значительно прибавили, но составляют маленькую величину от выручки. В итоге чистая прибыль Распадской выросла в 4 раза до рекордных 662 млн долларов.

В целом компания показала отличные результаты за период. Низкая доля продаж в недружественные страны и энергетический кризис, делают Распадскую бенефициаром текущего кризиса. Но я бы внимательно следил за ценовой конъюнктурой. Для принятия решения по компании лучше дождаться результатов за 3 квартал и уже тогда определиться с выбором.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Цена "зеленого страуса" и сделка VK, Яндекса и Сбербанка

- 23 августа 2022, 18:08

- |

«Кто владеет информацией, тот правит миром» — подумали в руководстве бывшего Mail и продолжили курс по поеданию новостных источников и соцсетей. Да и цена этого мероприятия — всего лишь сокращение убытка от СП со Сбером и кусочек «зеленого страуса».

Выводы по итогам статьи. Подписывайтесь, чтобы не пропустить выход аналитических статей. А пока подготовил интересную инфографику.

Русал - налоги сожрали прибыль

- 23 августа 2022, 08:20

- |

Рост геополитической напряженности внес свои коррективы в деятельность крупных сырьевых компаний. Санкционное давление со стороны крупнейшего импортера — Европы снижает объемы продаж, но пока не касается напрямую алюминиевого гиганта. Именно отчет Русала за первое полугодие я и хочу разобрать сегодня.

Итак, выручка компании увеличилась за период на 31,3% до $7,2 млрд. Объём реализации первичного алюминия и сплавов упала на 11,9%, бокситов на 11,8%, а глинозема на 19,6%. Ценовая конъюнктура в отчетном периоде компенсировала потери, поэтому мы увидели рост выручки.

Цена на алюминий на LME после начала СВО устремилась к максимальным значениям, после чего мы увидели резкое падение. Сейчас находится на среднегодовых минимумах, но все еще выше уровней, чем за последние 10 лет. Лишь в апреле 2018 года цена превышала $2400 за тонну, однако держалась там недолго.

Себестоимость продаж и операционные расходы растут вместе с выручкой в пределах 26%. Это позволило нарастить EBITDA на 37,4% до $1,8 млрд. И вроде бы все хорошо. Даже финансовые расходы не повлияли на эффективность. Однако камнем преткновения становятся налоги, которые составили $684 млн, снизив чистую прибыль на 16,7% до $1,7 млрд.

А вот нормализованная чистая прибыль, учитывающая долю в прибыли Норникеля за минусом налогов, составила $2 млрд, увеличившись на 11,3% за полугодие. Я бы ориентировался именно на этот показатель. В целом результаты в условиях кризиса выглядят сильно.

Как я уже сказал, прямых санкций на импорт алюминия из РФ не накладывали. Выручка от продаж в Европу за период даже выросла с 2 млрд в 2021 году до 2,9 млрд в 22-ом. Это не означает, что в очередной пакет санкций не попадет Русал, но пока можно говорить о положительной конъюнктуре.

Негативным моментом может стать окончание соглашения с Норникелем в 2023 году и сокращение дивидендных потоков в Русал. В прошлом месяце компании даже заявляли о возможном объединении, но думаю этот вариант рассматривать пока не стоит, а вот рассмотреть акции Русала себе в портфель можно, главное дождаться приемлемых уровней на покупку.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

VK Group - всё

- 22 августа 2022, 08:35

- |

В условиях разворачивающейся санкционной войны и развития отечественных IT-проектов, интересным выбором могут стать крупные айтишники. Я уже разобрал результаты Яндекса, а Позитив уже лежит у меня на столе. Но сегодня я хотел бы погрузиться в МСФО VK Group и решить, есть ли идея в компании.

Итак, общая скорр. выручка компании за период увеличилась всего на 6% до 62,1 млрд рублей. И это на фоне двузначных темпов роста конкурентов. Сегмент онлайн рекламы и соц.сетей вырос на 17,5% до 25,5 млрд рублей. Самый маржинальный сегмент принес прибыль по EBITDA в размере 12,1 млрд, что выше уровня 2021 года на 8%.

А вот что меня расстраивает больше всего, так это Игровой сегмент. Мало того, что выручка сегмента снизилась на 2% до 21,9 млрд рублей год к году, так еще и скорр. EBITDA схлопнулась на 85% до 773 млн рублей. Основная причина падения — укрепление курса рубля. Продажи сегмента в основном приходятся на недружественные страны. Причем я не удивлюсь если в будущем будет принято решение о выделении MY. GAMES.

( Читать дальше )

Энергетические войны, кибербез и конференция

- 18 августа 2022, 09:55

- |

В середине недели индекс Мосбиржи похудел на 0,7% и завершил торги чуть ниже 2200 п. В лидерах роста были айтишники, которые прибавили в среднем 1,5%. В данном секторе неплохо смотрятся Яндекс и Positive Technologies, которые показывают высокий темп роста выручки в первом полугодии.

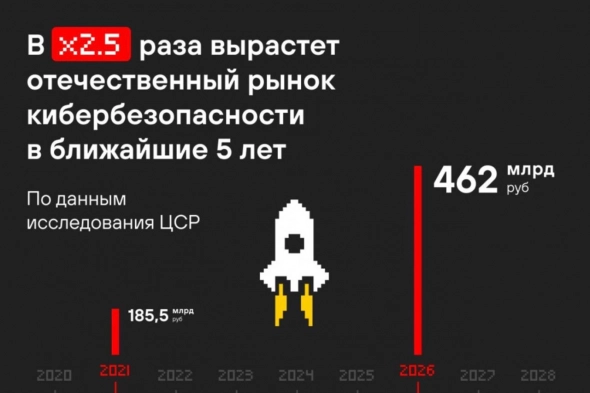

Positive в отсутствии иностранных вендоров, представил отличную отчетность. Мы конечно же ее разберем и я постараюсь найти слабые места, дабы разбавить всеобщий позитив, охвативший инвесторов. Правда найти будет сложно. По мнению Центра стратегических разработок, рынок кибербеза в России к 2026 году вырастет в 2,5 раза до 469 млрд руб. и Positive Technologies сможет порадовать инвесторов сильными финансовыми показателями в долгосрочной перспективе.

На фоне снижения стоимости нефти Urals до $60 за бочку впервые с 24 февраля, аутсайдерами в среду стали нефтяники. На мировом нефтяном рынке по-прежнему преобладает дисбаланс спроса и предложения, поэтому все еще высока вероятность роста цен на нефть на 5-10% в ближайшие недели. К тому же, скоро в США начнется традиционный сезон ураганов, что приведёт к сокращению производства углеводородов на шельфе Мексиканского залива.

Курс доллара к рублю по-прежнему котируется чуть выше отметки 60. Для всех экспортёров ситуация крайне неприятная, поскольку годом ранее курс был на 17% выше. В прошлом месяце Минфин активно заявлял о мерах по плавной девальвации рубля, но пока это не отражается на котировках.

Газпром за период с января по середину августа сократил поставки природного газа в страны дальнего зарубежья на 36,2% до 78,5 млрд куб. м. Менеджмент считает, что европейцам не хватит газа зимой, а цена перевалит отметку в $4000 за тыс. куб. Глава Федерального немецкого сетевого агентства Клаус Мюллер также настроен скептически и считает, что в случае полной остановки поставок из России, газа хватит менее, чем на три месяца.

29 октября в Москве пройдет 31-я конференция Смартлаба, которую я планирую посетить. Уже взял билет и буду рад встретиться с вами. Смартлаб любезно сделал скидку в 20% для моих подписчиков по промокоду INVESTTEMA20. Я не получаю никаких бонусов за это, просто делюсь с вами скидочкой. Проведем время с пользой!

Русагро - списания продолжаются

- 17 августа 2022, 21:27

- |

Не так давно мы с вами разобрали операционный отчет компании. Выводы оказались не такими радужными. Хоть выручка и прибавила за период, мы увидели снижение объемов реализации продукции. Сегодня я хочу пробежаться по финансовым показателям за 6 месяцев текущего года.

Итак, выручка ожидаемо увеличилась на 22% до 127,2 млрд рублей. Основной вклад внесли Сахарный и Мясной сегменты. По ним мы увидели максимальный рост продаж. В отчетном периоде компания получила убыток в сумме 1,9 млрд рублей за счет переоценки биологических активов и сельскохоз продукции. Это нормальная практика для Группы. В будущем мы увидим обратную переоценку данных активов.

Себестоимость продаж также увеличилась, но уступила выручке, плюс 16,6%. Операционные расходы увеличились существеннее. А теперь самое интересное. Прочие финансовые расходы компании составили 19,7 млрд рублей, которые полностью уничтожили всю прибыль, которая оставила за период всего 0,2 млрд рублей, против 17,6 млрд годом ранее.

( Читать дальше )

Застройщики снимают сливки, Х5 Group расширяется на восток, а я собираюсь на конференцию

- 16 августа 2022, 08:47

- |

Неделя началась на умеренно-позитивной ноте. Начало расконвертации депозитарных расписок особо не повлияло на рынок. Вероятно, дело в том, что держатели расписок, будучи из недружественных юрисдикций все равно ничего не могут поделать с российскими акциями.

При этом СПб биржа продолжает свой взлет. Новость об увеличении количества иностранных бумаг до 350 штук с 17 сентября позитивно воспринялась инвесторами. Однако не забываем, как легко на счету блокировали иностранные акции еще пару месяцев назад. К слову, многие зарубежные инструменты до сих пор остаются замороженными на брокерских счетах.

🏗 Динамика выдачи льготных ипотек вернулась к своим максимумам. В первую неделю августа было выдано кредитов по сниженной ставке на 31 млрд рублей. Средняя сумма составила 5,5 млн, хотя еще полгода назад в среднем брали 2,3 млн. Вливание бюджетных денег в экономику через строительный сектор идет полным ходом. Застройщики безусловно отломят свой кусок пирога. Правда избыточное стимулирование может привести к разгону инфляции, поэтому данная картина – негативный сигнал для держателей кэша.

Долговых инструментов в юанях становится больше. Если недавно мы радовались появлению облигаций Русала. То теперь на очереди размещение от Полюса. Сбор заявок пройдет 23 августа, само размещение запланировано на 30 августа. Ориентировочная ставка купона 4,2%. Пока это наилучшая альтернатива валютным вложениям с фиксированной доходностью. Юань ведет себя практически точно также как и доллар, но нужно держать риски, что в случае СВО на Тайване курс китайской валюты к американской может снизиться.

X5 Retail Group продолжает свою экспансию. Кризис – плохое время для продаж и хорошее для покупок. Как раз приобретением торговых сетей и занимаются в X5. ФАС получило ходатайство на приобретение 70% доли в сетях “Салта” и “Красный Яр”. Если сделка будет завершена, то это хороший позитив для Х5. Однако риски зарубежной регистрации портят всю инвестиционную идею.

29 октября в Москве пройдет 31-я конференция Смартлаба, которую я планирую посетить https://conf.smart-lab.ru Уже взял билет и буду рад встретиться с вами, если решите присутствовать. Смартлаб любезно сделал скидку в 20% для моих подписчиков по промокоду INVESTTEMA20. Проведем время с пользой! И на всякий, я ничего не получаю от этого промокода, просто делюсь скидочкой.

( Читать дальше )

Лукойл и «розовые очки» аналитиков

- 15 августа 2022, 21:14

- |

Компании нефтегазового сектора всегда считались лакомым кусочком для отечественных инвесторов, а Лукойл — одной из лучших идей. Сейчас я скептически смотрю на эту историю, но аналитики наперебой кричат о безмерном потенциале роста. В этой статье хочу свести всю информацию к единому знаменателю.

А начну с комментария одного из аналитиков. «Мы продолжаем рассматривать акции Лукойла и Татнефти, как наиболее интересные с фундаментальной точки зрения защитные бумаги нефтегазового сектора» — Корнеев Александр, Газпромбанк.

Во-первых, я бы посоветовал Александру не разбрасываться голословными утверждениями. Ему бы стоило учитывать свою должность аналитика Газпромбанка. Называть акции нефтегазовых компаний «защитными» по крайней мере не профессионально.

Напомню, что Лукойл является классическим экспортером, доля продаж на экспорт которого превышает 83%. Основные продажи приходятся на Швейцарию с долей 48,8%, США 12,7% и Сингапур 6,6%. В рамках шестого пакета санкций, ЕС согласовало эмбарго на импорт российской нефти морским путем. Именно этот канал продаж является ключевым для Лукойла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал