иволга капитал

Активы ИК Иволга Капитал (активы клиентов и самой ИК) закрепились выше 800 млн.р.

- 23 ноября 2022, 09:40

- |

Активы ИК Иволга Капитал (активы клиентов и самой ИК) закрепились выше 800 млн.р.

810 млн.р. на 22 ноября – это совсем немного. Но это уже примерно на 200 млн.р. больше, чем было в конце 2021 года.

Ожидаем заметного прироста суммы активов в ближайшем будущем. Вероятно, перешагнем первый миллиард до своего четвертого дня рождения (он в марте 2023).

Основные продукты, которые мы предлагаем нашим клиентам:

• доверительное управление (в основном управление высокодоходными облигациями, но не ограничиваясь ими; на ДУ приходится 35% активов),

• размещение денег в РЕПО с ЦК,

• сегрегированные брокерские счета,

• валютообменные операции.

Скоро линейка пополнится рыночно нейтральной стратегией управления капиталом (она проходит обкатку паре счетов ДУ) и более широким доступом к облигационным рынкам.

Абсолютное большинство клиентских счетов в ИК Иволга Капитал, подключенных к нашим классическим продуктам, прибыльны (так, из 60 счетов ДУ в прибыли 58, а средний результат, по нашей оценке, превышает 10% годовых после уплаты комиссий и НДФЛ). Разрабатывая новые продукты, стратегии и решения, планируем сохранять этот комфортный баланс. Как раз он и позволяет увеличивать активы без активных же продаж.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

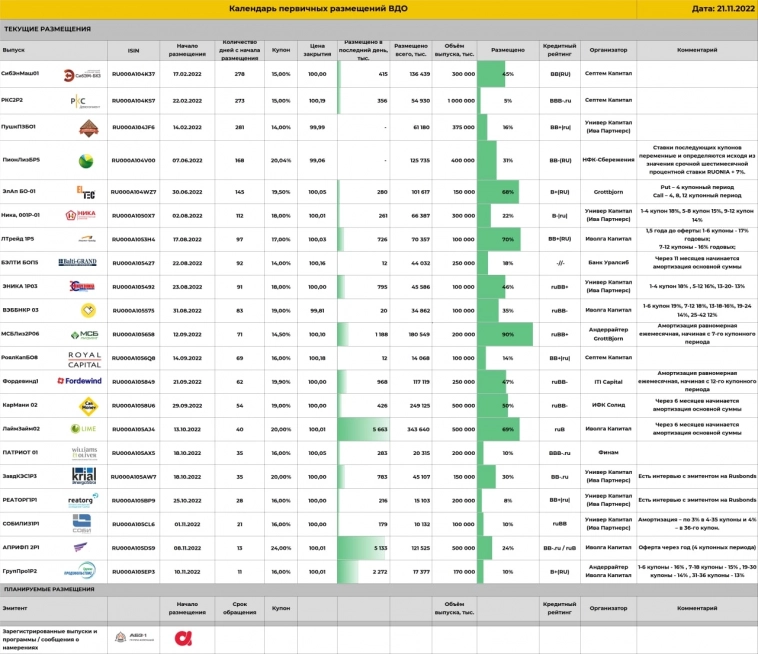

Календарь первичных размещений ВДО. Информация на утро 22 ноября 2022 г.

- 22 ноября 2022, 08:56

- |

На сегодняшний день Иволга Капитал продолжает размещения:

- 8-го выпуска облигаций АО АПРИ Флай Плэнинг (500 млн руб., 24% до оферты, 4 года);

- 2-го выпуска облигаций МФК Лайм-Займ (500 млн руб., 20%, 3 года с амортизацией);

- 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года);

- 5-го выпуска облигаций ООО Лизинг-Трейд (100 млн руб, купон 17% первые 6 мес., до оферты 1,5 года).

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK | Сайт

Про все-все-все перед стартом торгов: нефть, СПГ, OZON Global, ФосАгро, Акрон, валюта

- 21 ноября 2022, 12:04

- |

( Читать дальше )

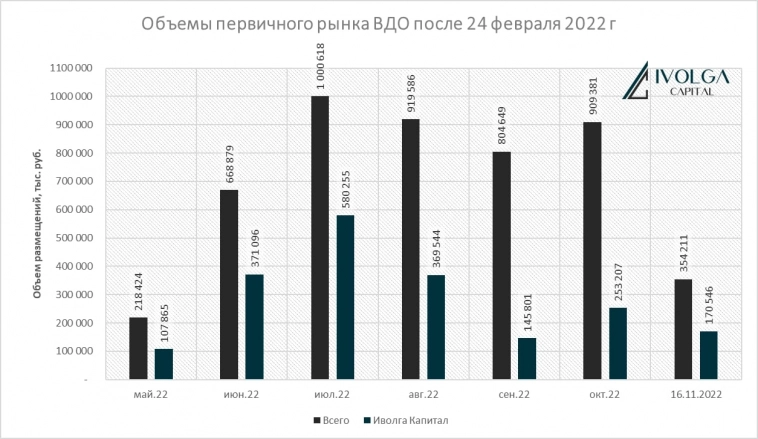

Статистика рынка ВДО за май-октябрь 2022 года. Первичные размещения снизились почти в 5 раз

- 17 ноября 2022, 06:55

- |

После начала СВО 24 февраля за 6 полных месяцев, с мая, когда рынок вновь был открыт, по октябрь включительно, сумма первичных размещений рынка ВДО составила 4,5 млрд рублей. Если сравнивать с результатами 2021 года — падение почти в 5 раз (за 12 месяцев прошлого года первичных размещений было на 40 — 42 млрд рублей). С одной стороны — разгромные показатели. С другой — рынок подает признаки жизни, постепенно адаптируясь к новым вызовам.

Отчасти неожиданно, что старт частичной мобилизации не оказал какого-то существенного влияния на объемы размещений, хотя в моменте у всего рынка были максимально (обоснованные) панические настроения, а ставки новых размещений улетели к 20+%. С учетом текущих темпов ноября, видимо, рынок стабилизировался вблизи 0,75 — 1 млрд рублей первичных размещений в месяц.

Интересна и тройка лидеров среди организаторов на 16.11.22:

1) Иволга Капитал — 41% рынка

2) Юнисервис Капитал — 12,3%

3) Размещения без организатора — 8%

( Читать дальше )

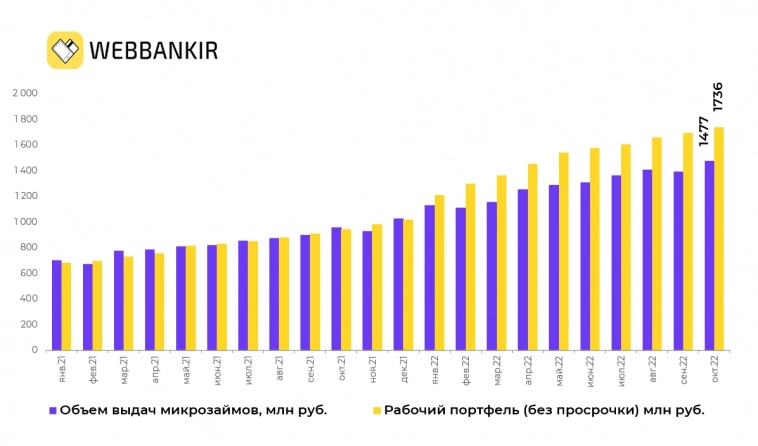

Вэббанкир опубликовал операционные результаты за октябрь. Среднемесячный объём выдач увеличился на 53% в сравнении с 2021 годом.

- 16 ноября 2022, 11:08

- |

Среднемесячный объём выдач за январь-октябрь 2022 составил 1,29 млрд руб., что на 53% больше, чем в 2021 году. Рабочий портфель с начала года увеличился на 70%.

По итогам октября сумма выданных займов составила 1.47 млрд рублей, а рабочий портфель без просрочки достиг 1.73 млрд рублей

Источник static.webbankir.com/public/docs/investor/newsletter/newsletter_october_2022.pdf

Напоминаем, продолжается размещение нового выпуска облигаций МФК «Вэббанкир» (ruBB-, 100 млн руб., 3.5 года, купон 19%).

/Облигации МФК «Вэббанкир” входят в портфели PRObonds на 5,2% от активов/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 14 ноября 2022, 09:06

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Подкаст Песочница_LIVE. Детский мир и все-все-все.

- 13 ноября 2022, 20:31

- |

🎙О неожиданных успехах ВДО, о способах хранения рублей и вложений в иностранные валюты. А также о жизненной логике фондового рынка, противоборстве инвесторов и брокеров и, конечно, о Детском нашем мире.

Подкаст доступен по ссылке https://ivolgacapital.mave.digital/ep-5

Запись эфира:

( Читать дальше )

Песочница LIVE. Детский мир и все все все. Прямой эфир сегодня, 11 ноября, 16:00

- 11 ноября 2022, 12:06

- |

Сегодня в прямом эфире Андрей Хохрин, Дмитрий Александров и Марк Савиченко ответят на ваши вопросы.

Поговорим о неожиданных успехах ВДО, о способах хранения рублей и вложений в иностранные валюты. А также о жизненной логике фондового рынка, противоборстве инвесторов и брокеров и, конечно, о Детском нашем мире.

Пятница, 11 ноября, 16:00. Присоединяйтесь!

( Читать дальше )

«Эксперт РА» подтвердил кредитный рейтинг ООО МФК «ЭйрЛоанс» на уровне ruBB.

- 10 ноября 2022, 17:57

- |

Существенное увеличение масштабов бизнеса МФК в 2021 году обусловило поддержание рентабельности на высоком уровне и улучшение показателя операционной эффективности. При этом без учёта разового дохода по реализованным опционам и валютной переоценки значение рентабельности капитала остается на высоком уровне 116%. План по прибыли выполнен на 113% за 2021 год и 242% за 1пг2022 (104% без учёта опционов и переоценок).

Агентство отмечает существенное улучшение профиля фондирования и повышение диверсификации пассивов по источникам и кредиторам. Ключевой источник пассивов, краудфандинговые платформы, вследствие действующих ограничений на трансграничные расчёты в РФ фактически трансформировался из краткосрочного валютного долга в долгосрочный с перспективой конвертации в рублевый эквивалент.

Корректировка кредитной политики в сторону снижения риск-аппетита в 2022 году привела к повышению сборов на ранних сроках до прежних уровней, что при сохранении тенденции может оказать поддержку качеству сборов в среднесрочной перспективе.

( Читать дальше )

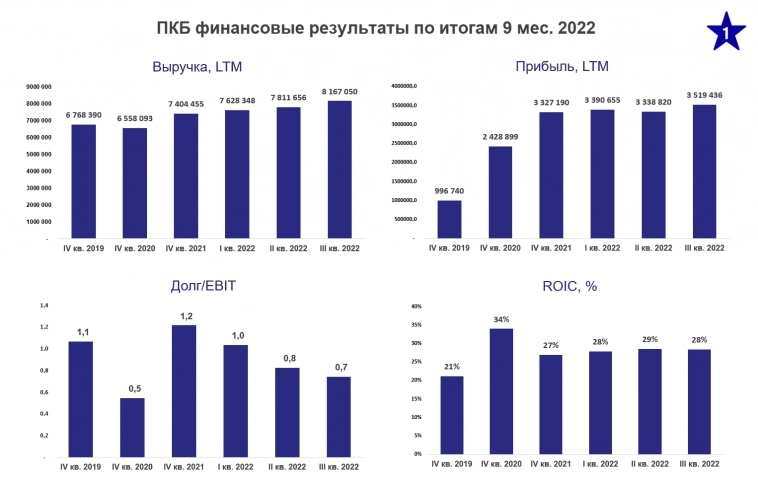

Первое Коллекторское Бюро опубликовало отчётность по итогам 9 мес. 2022 года.

- 09 ноября 2022, 15:03

- |

Облигации ПКБ были включены в портфель PRObonds ВДО в сентябре текущего года, о причинах включения писали здесь

По итогам 9 мес. мы не видим значительного изменения в финансовом профиле компании. Уровень долговой нагрузки и рентабельность находятся на комфортных значениях. По отчётности доля краткосрочных обязательств менее 1%, что не совсем корректно: первый выпуск облигаций уже находится в процессе амортизации, ещё два выпуска начнут амортизироваться во второй половине 2023 года. Тем не менее график погашений/амортизации является равномерным, без существенных разовых погашений.

/Облигации НАО «ПКБ» входят в портфель PRObonds ВДО на 1,9% от активов/

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал