долговая пирамида

Как долг превращает актив в обузу в эпоху дорогих денег?

- 15 декабря 2025, 07:30

- |

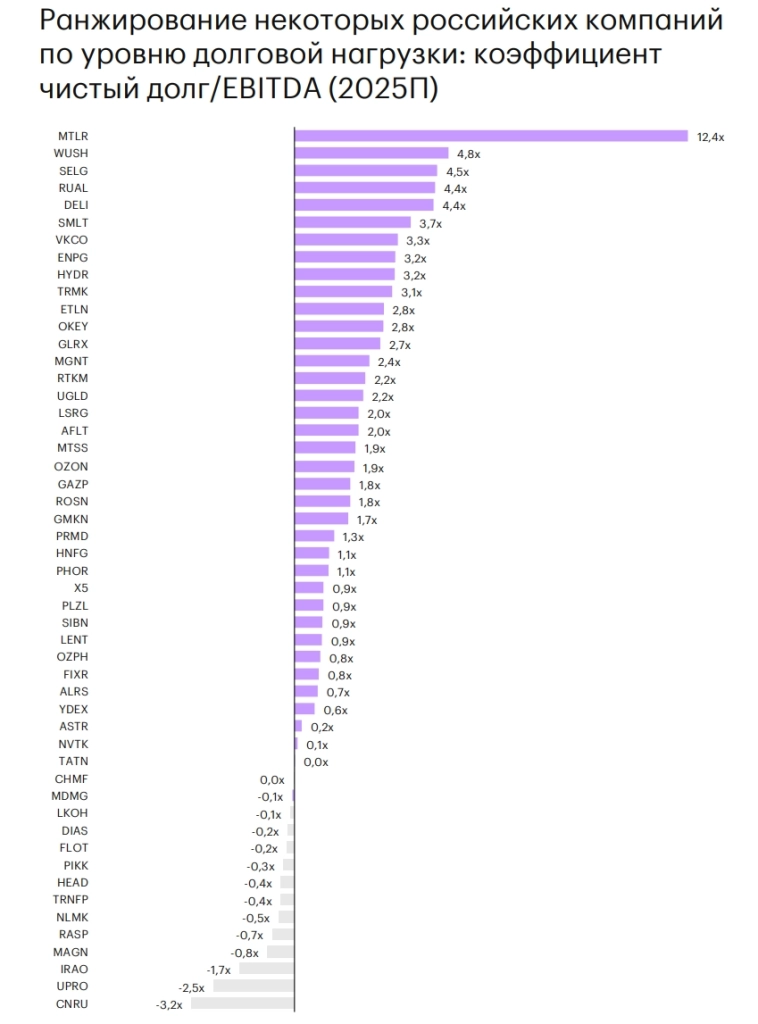

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

( Читать дальше )

- комментировать

- 1.3К | ★4

- Комментарии ( 0 )

Рука госпомощи

- 10 ноября 2025, 13:21

- |

«Рука госпомощи. Объем поддержки госбанков приблизился к 600 млрд рублей».

Пока (пока?) инфляция остаётся низкой, а расходы на обслуживание госдолга — умеренными* (научно обоснованных цифр нет, но 5% ВВП — ещё терпимы) — значительная господдержка банков вполне допустима.

Однако цепочки господдержка госбанков -> покупка госбанками ОФЗ и господдержка госбанков -> кредитование госбанками госпредприятий потенциально опасны.

По сути эта схема близка к эмиссионному финансированию. И даже умеренный внешний шок может привести к потери устойчивости этой, своего рода, «долговой пирамиды».

Не случилось бы беды!

#Россия

#господдержка_госбанков

#долговая_пирамида

#векселя_МЕФО

www.kommersant.ru/doc/8192482?from=top_main_1

Приход Байдена: вероятность укрепления $. Отмена правила Волкера ведет к росту долгового пузыря, с ростом % ставок долги приведут к дефолтам ! Личное мнение: почему Трампа выкинули из Белого Дома.

- 26 декабря 2020, 01:13

- |

С 2008 года корпоративный долг крупных компаний США вырос на 52% — с 6,5 до 10 трлн, это 50% ВВП страны.

Причем аналитики считают эту оценку заниженной.

«Добавьте к облигациям задолженность малых, средних, семейных предприятий и других компаний, не котирующихся на фондовых биржах.

Это даст еще 5,5 триллиона. Значит, общий корпоративный долг США на сегодняшний день — 15,5 триллиона, или 75% ВВП», — рассчитал Forbes.

Неудивительно, что дефолтов все больше.

По подсчетам ведущего инвестбанка Goldman Sachs,

дефолты на рынке высокододоходных корпоративных облигаций в этом году

достигнут самого высокого уровня со времен кредитного кризиса 2008-го.

$4 трлн. – это облигации преддефолтного уровня (данные Standard & Poor’s).

ВСЕ КРИЗИСЫ ПРОИСХОДЯТ В СВЯЗИ С ПЛОХИМИ КРЕДИТАМИ.

В 2020г. РЕЗКО ВЫРОС УРОВЕНЬ КОРПОРАТИВНЫХ ДОЛГОВ.

КОМПАНИИ ИЗ ПРОБЛЕМНЫХ ОТРАСЛЕЙ (ТУРИЗМ, ГОСТИНИЧНЫЙ БИЗНЕС, ТРАНСПОРТ,... ) СОХРАНИЛИСЬ, НО ИХ

КРЕДИТЫ ВЫРОСЛИ ЗНАЧИТЕЛЬНО ВЫШЕ 3 ГОДОВЫХ EBITDA: ЭТО — МИНА ЗАМЕДЛЕННОГО ДЕЙСТВИЯ !

( Читать дальше )

Как рушится долговая пирамида

- 28 июля 2020, 17:46

- |

Неожиданно, быстро и с катастрофическими последствиями для миллионов семей и бизнесов.

Правильные вопросы — где и когда рванет.

Индекс Вирусной Истерии в СМИ = 44 (снижается в канале)

- 18 мая 2020, 13:50

- |

Индекс рассчитывается по количеству слов "virus", "pandemic" и "covid" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования. Индекс показывает уровень давления СМИ на сознание людей и чиновников, с целью торможения экономик стран G20. Снижение индекса будет сигнализировать об окончании потребности в давлении и завершении проекта COVID-19. После этого начнется очередной финансовый кризис, в котором будет обвинен… вирус.

А тем временем, владельцы банков, входящих в ФРС, майнят триллионы новых долларов и раздают их в долг. На этом и растем. Но к концу недели снова попоползем вниз… до новой инъекции бабла… как наркоманы. А дальше — передоз, реанимация, могила.

Индекс Вирусной Истерии в СМИ = 65 (пробой вверх)

- 14 мая 2020, 13:58

- |

Индекс рассчитывается по количеству слов "virus", "pandemic" и "covid" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования. Индекс показывает уровень давления СМИ на сознание людей и чиновников, с целью торможения экономик стран G20. Снижение индекса будет сигнализировать об окончании потребности в давлении и завершении проекта COVID-19. После этого начнется очередной финансовый кризис, в котором будет обвинен… вирус.

( Читать дальше )

Индекс Вирусной Истерии в СМИ = 49

- 12 мая 2020, 12:36

- |

Индекс рассчитывается по количеству слов "virus", "pandemic" и "covid" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования. Индекс показывает уровень давления СМИ на сознание людей и чиновников, с целью торможения экономик стран G20. Снижение индекса будет сигнализировать об окончании потребности в давлении и завершении проекта COVID-19. После этого начнется очередной финансовый кризис, в котором будет обвинен… вирус.

( Читать дальше )

Индекс Вирусной Истерии в СМИ = 53

- 09 мая 2020, 20:15

- |

Индекс рассчитывается по количеству слов "virus", "pandemic" и "covid" на главных страницах двух крупнейших СМИ планеты — CNN и BBС.

А тем временем, владельцы банков, входящих в картель «ФРС» (по совместительству — спонсоры Международной Вирусной Истерии в СМИ и мажоритарные акционеры крупнейших корпораций планеты) продолжают выпускать бесплатные доллары и раздавать их в долг в невиданных ранее объемах:

( Читать дальше )

Индекс Вирусной Истерии в СМИ = 50 (down channel)

- 07 мая 2020, 13:27

- |

Индекс рассчитывается по количеству слов "virus", "pandemic" и "covid" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования. Индекс показывает уровень давления СМИ на сознание людей и чиновников, с целью торможения экономик стран G20. Снижение индекса будет сигнализировать об окончании потребности в давлении и завершении проекта COVID-19. После этого начнется очередной финансовый кризис, в котором будет обвинен… вирус.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал