дивидендная политика

ЭЛ5-Энерго отчиталась за I полугодие 2025 г. — проценты по кредитам растут, но чистый долг снижается хорошими темпами. Перспективы?

- 08 августа 2025, 08:40

- |

🔌ЭЛ5-Энерго опубликовала сокращённые финансовые результаты по МСФО за I п. 2025 г. Компания удачно провела I п. 2025 г., несмотря на значительные инвестиционные затраты и рост % платежей по кредитам, денежную позицию почти восстановили до значений прошлого года и изрядно сократили долг:

⚡️ Выручка: 37,7₽ млрд (+15,8% г/г)

⚡️ EBITDA: 8,9₽ млрд (+21,9% г/г)

⚡️ Чистая прибыль: 3,2₽ млрд (+0,6% г/г)

💡 Полезный отпуск электроэнергии вырос на 3,7% по сравнению с прошлым годом на фоне «низкой базы» 2024 г. в связи с капитальными ремонтами ПГУ на Невинномысской и Среднеуральской ГРЭС. Естественно, продажа электроэнергии увеличилась на 3%, продажи тепла сократились на 1,9% из-за более высоких средних температур в регионах присутствия компании.

( Читать дальше )

- комментировать

- 3.2К | ★4

- Комментарии ( 4 )

ВТБ отчитался за I полугодие 2025 г. — прибыль формируют прочие доходы и налоговые манёвры. Что с достаточностью капитала?

- 06 августа 2025, 11:27

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за I п. 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают и % маржа начала своё расширение, плюс банк привлёк новый суборд:

✔️ ЧПД: 146,8₽ млрд (-49,1% г/г)

✔️ ЧКД: 145,6₽ млрд (+29,5% г/г)

✔️ ЧП: 280,4₽ млрд (+1,2% г/г)

💬 Показатель чистой % маржи за I п. составил 0,9% (год назад 2,1%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет расширять % маржу — бенефициар (в июне % маржа составила 1,4%).

( Читать дальше )

НОВАТЭК отчитался за I полугодие 2025 г. — укрепление рубля и санкции повлияли на чистую прибыль. FCF в плюсе, считаем дивиденды.

- 05 августа 2025, 10:16

- |

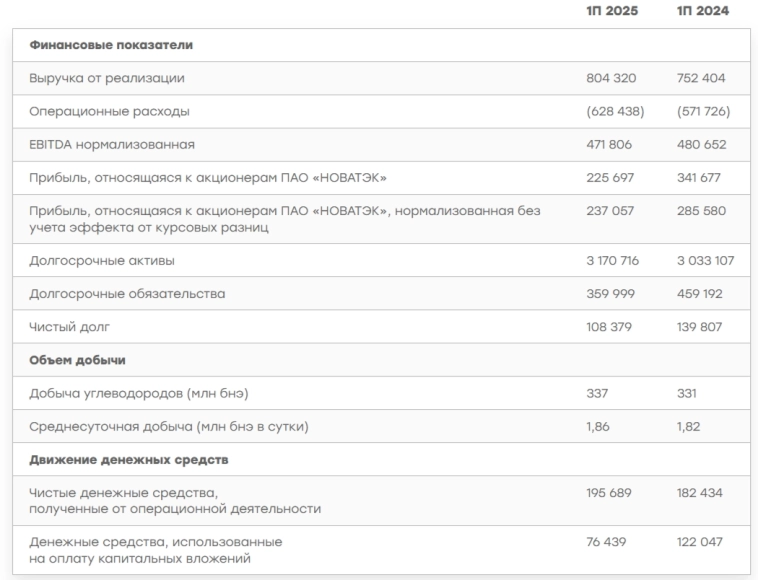

НОВАТЭК опубликовал финансовые результаты по МСФО за I п. 2025 г. Компания в очередной раз сократила отчётность (интересные статьи скрыты, но я попытаюсь разобраться в отчёте). В целом отчёт по цифрам настораживает, но стоит учитывать санкционное давление и курсовые разницы:

⏺ Выручка: 804,3₽ млрд (+6,9% г/г)

⏺ EBITDA нормализованная: 471,8₽ млрд (-1,8% г/г)

⏺ ЧП акционеров: 225,7₽ млрд (-34% г/г)

💬 Операционные результаты я разбирал недавно: добыча нефти и газового конденсата незначительно увеличились (6,92 млн тонн, +1,4% г/г), а вот взлёт продаж стоит отметить (9,2 млн тонн, +11,8% г/г). Именно продажи частично помогли выручке, это связано с запуском ещё в прошлом году в Усть-Луге 3 линии по переработке СГК (стабильный газовый конденсат), комплекс позволяет перерабатывать СГК в лёгкую и тяжёлую нафту, керосин, дизельную фракцию (более прибыльные продукты). Добыча природного газа увеличилась, но на скромные цифры (42,53 млрд куб.м, +1,9% г/г), продажи в той же манере (56,16 млрд куб.м, +0,5% г/г), стоит отметить, что в I п. были повышенные цены на газ (особенно в I кв.).

( Читать дальше )

Яндекс отчитался за II кв. 2025 г. — убыточность бизнес юнитов сократилась, но главный сегмент прирос на цифры инфляции. Дивиденды?

- 04 августа 2025, 11:10

- |

📱 Яндекс отчитался за II квартал 2025 г. Финансовые результаты эмитента продолжают улучшаться, например, EBITDA удивила многих, но за такой прорыв стоит благодарить убыточный сегмент, который «копил» убытки двойными темпами, а тут по воле «случая» сократил свою убыточность:

💬 Выручка: II кв. 332,5₽ млрд (+33% г/г), I п. 639₽ млрд (+34% г/г)

💬 Скоррект. EBITDA: II кв. 66₽ млрд (+39% г/г), I п. 114,9₽ млрд (+35% г/г)

💬 Скоррект. чистая прибыль: II кв. 30,4₽ млрд (+34% г/г), I п. 43,2₽ млрд (-2% г/г)

📱 Сегмент поиск и портал остаётся основным добытчиком прибыли для компании, EBITDA — 58,9₽ млрд (+12% г/г). Рентабельность скоррект. показателя EBITDA увеличилась до 51,1% (+0,4 п.п. г/г). По сути рост случился на инфляционные цифры, происходит это из-за высокой ключевой ставки и жёсткой ДКП, компании в первую очередь сокращают рекламные бюджеты.

( Читать дальше )

Дивиденды во 2-м полугодии 2025! Сколько и от кого ждать выплат

- 04 августа 2025, 10:25

- |

💰Закончился САМЫЙ ЖАРКИЙ месяц на Московской бирже. В июле рекордное количество российских компаний закрыли дивидендный реестр. Почти все крупные летние дивы уже выплачены. Только что порадовали Транснефть с Сургутнефтегазом, и вот-вот на счет капнут денежки от Сбера (тоже ждёте?😉).

Чтобы не пропустить самое интересное, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

А вот в августе после «золотого ливня» прошлых месяцев пока совсем грустно: дивиденды рекомендовал только Ростелеком. Поэтому предлагаю посмотреть шире и спрогнозировать, какие компании могут порадовать нас дивами в последние 5 месяцев 2025 года.

Значком "💼" рядом с названием отметил компании, которые присутствуют у меня в портфеле.

👇Напомню про другие дивидендные подборки:

● Дивидендная стратегия в 2025: работает или нет? NEW

● САМЫЕ-САМЫЕ дивидендные акции по мнению Сбера

● 7 лучших дивидендных акций года от ВТБ

● ТОП-10 дивидендных акций в 2025 году по версии Цифра Брокер

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 12 )

🔩 Северсталь — производим много, зарабатываем мало, или как жить с эффектом «дешёвой стали». Есть ли смысл после отказа от дивидендов?

- 01 августа 2025, 21:13

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующим заседанием ЦБ", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤

🎲#71. Под ребрами...

На прошлой неделе российские металлурги начали публиковать отчёты по МСФО за 2-й квартал 2025 года. А начать хотелось бы с «показательной» для отрасли компании — Северстали

Компания столкнулась с непростыми рыночными условиями как внутри страны, так и за её пределами. Отказ от дивидендов, падение всех ключевых метрик, попытки инвестиций на тяжёлом рынке, санкции… Но при этом продолжает жить и даже развиваться

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 20 )

OZON возвращается в Россию: как редомициляция повлияет на акции и дивиденды

- 01 августа 2025, 16:50

- |

🏠 Быстрое расширение “Озона” продолжается

Казалось, что 2024 год и так получился максимально прорывным для компании, ведь она увеличила выручку на 45%, практически быстрее всех остальных крупнейших эмитентов на рынке, но 1 квартал 2025 года показал, что пространство для дальнейшего расширения по-прежнему остается, а сам “Озон” активно им пользуется.

Выручка “Озона” за первые три месяца выросла на целых 65%, до 202.9 млрд руб. Даже в условиях высоких ключевых ставок компания работает в хорошем темпе, а спрос на маркетплейсах совершенно не снижается.

( Читать дальше )

Ждать ли дивидендов от Яндекса?

- 30 июля 2025, 12:06

- |

На этой неделе состоится собрание директоров Яндекса. Одной из тем обсуждения будет вопрос дальнейшей дивидендной политики компании и решение об их выплате. Хотя для компаний роста не характерны стабильные и большие выплаты дивидендов, Яндекс выплачивал их уже два раза подряд. Но будет ли выплата в этот раз?

О компании

Яндекс — транснациональная компания в отрасли информационных технологий, известная своими инновациями в области поиска и интернет-услуг. Яндекс уже более 20 лет работает в отрасли Интерактивные медиа и услуги. Компания занимается разработкой поисковых систем, интернет-порталов и веб-служб, а также предоставляет рекламные услуги. Яндекс известна своими передовыми технологиями в области рекламы и поиска, что делает её лидером на рынках России, Белоруссии и Казахстана.

Финансовое положение

Согласно последнему отчету за первый квартал 2025 года выручка выросла на 35% к аналогичному периоду 2024 года и составила 307 миллиардов рублей. Вместе с тем компания показала чистый убыток в размере 11 миллиардов рублей к чистой прибыли в 19 миллиардов рублей в 1 квартале 2024 года.

( Читать дальше )

В новом выпуске подкаста SFI – «Циан». Включайте!

- 29 июля 2025, 14:05

- |

Если вы когда-нибудь искали жильё, то наверняка пользовались услугами платформы «Циан». Этот сервис, появившийся в самом начале двухтысячных годов, давно стал одним из главных инструментов по поиску недвижимости в России, которым пользуются миллионы людей. Сегодня «Циан» – это целая IT-платформа с аналитикой, big data, сервисами для разных сегментов аудитории и даже собственными разработками в сфере искусственного интеллекта. А еще это публичная компания, акции которой можно приобрести на бирже.

Как устроена компания изнутри? Какие тренды на рынке она формирует? И можно ли превратить поиск жилья в высокотехнологичный бизнес? Об этом и многом другом IR-директор SFI Антон Гольцман поговорил с директором по финансам и стратегии Циан Михаилом Лукьяновым и руководителем направления поработе с инвесторами Дарьей Фадеевой.

В этот раз тоже не обошлось без традиционной активности для зрителей – авторы трех самых интересных и необычных вопросов получат приз от наших гостей.

( Читать дальше )

Глобальное производство стали в июне 2025 г. — снижение ускорилось. В России 14 месяцев подряд происходит падение, кризис в отрасли.

- 29 июля 2025, 12:19

- |

🏭 По данным WSA, в июне 2025 г. было произведено 151,4 млн тонн стали (-5,8% г/г), месяцем ранее — 158,8 млн тонн стали (-3,8% г/г). По итогам 6 месяцев — 934,3 млн тонн (-2,2% г/г). Флагман сталелитейщиков (как по производству, так и по потреблению, поэтому от спроса Китая многое зависит) — Китай (55% от общего выпуска продукции) произвёл 83,2 млн тонн (-9,2% г/г), Поднебесная в этом месяце потянула всемирное производство за собой (по оценкам аналитиков S&P Global, производство стали в Китае в 2025 г. сократится на 1% г/г), из топ-10 производителей только США и Индия в плюсе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал