Блог им. svoiinvestor

НОВАТЭК отчитался за I полугодие 2025 г. — укрепление рубля и санкции повлияли на чистую прибыль. FCF в плюсе, считаем дивиденды.

- 05 августа 2025, 10:16

- |

НОВАТЭК опубликовал финансовые результаты по МСФО за I п. 2025 г. Компания в очередной раз сократила отчётность (интересные статьи скрыты, но я попытаюсь разобраться в отчёте). В целом отчёт по цифрам настораживает, но стоит учитывать санкционное давление и курсовые разницы:

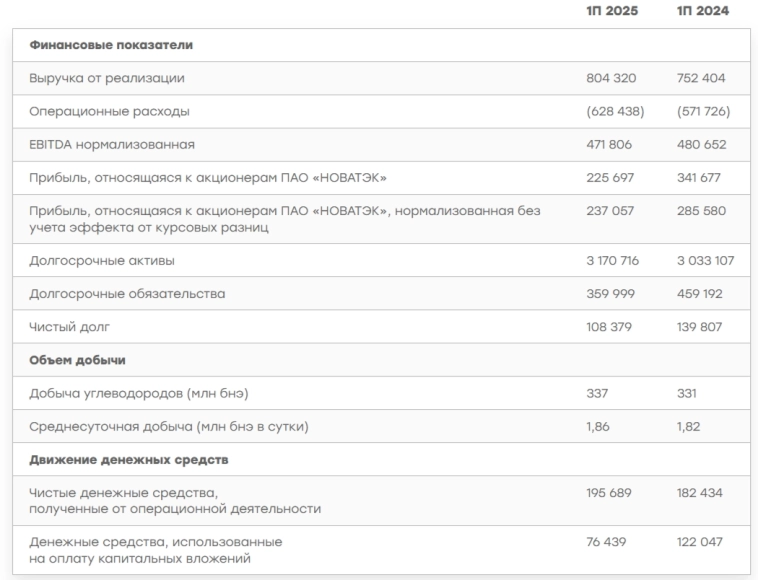

⏺ Выручка: 804,3₽ млрд (+6,9% г/г)

⏺ EBITDA нормализованная: 471,8₽ млрд (-1,8% г/г)

⏺ ЧП акционеров: 225,7₽ млрд (-34% г/г)

💬 Операционные результаты я разбирал недавно: добыча нефти и газового конденсата незначительно увеличились (6,92 млн тонн, +1,4% г/г), а вот взлёт продаж стоит отметить (9,2 млн тонн, +11,8% г/г). Именно продажи частично помогли выручке, это связано с запуском ещё в прошлом году в Усть-Луге 3 линии по переработке СГК (стабильный газовый конденсат), комплекс позволяет перерабатывать СГК в лёгкую и тяжёлую нафту, керосин, дизельную фракцию (более прибыльные продукты). Добыча природного газа увеличилась, но на скромные цифры (42,53 млрд куб.м, +1,9% г/г), продажи в той же манере (56,16 млрд куб.м, +0,5% г/г), стоит отметить, что в I п. были повышенные цены на газ (особенно в I кв.).

💬 С учётом роста выручки делаем вывод, что укрепление ₽ нивелировалось увеличением продаж нефти и газового конденсата, а так же увеличением цены на газ. Операционные расходы увеличились — 628,4₽ млрд (+9,9% г/г), темпы выше прироста выручки, стоит выделить существенный перекос в прочих операционных расходах — 460₽ млрд (+21,7% г/г, это последствие санкций и инфляции). Как итог операционная прибыль снизилась до 155₽ млрд (-19,6% г/г).

💬 Снижение чистой прибыли связано с курсовыми разницами, компания предоставляет нормализованную ЧП (без учёта эффекта от курсовых разниц, является дивидендной базой) — 237,1₽ млрд (-17% г/г). То есть курсовые разницы принесли около 11,4₽ млрд убытка. Поэтому прочие доходы просели — 93,9₽ млрд (-50% г/г), а ещё НОВАТЭК кредитует свои дочерние компании в валюте (под адские %, фин. доходы в хорошем плюсе из-за них, данные статьи скрыты), но курсовые разницы работают в обе стороны (доля прибыли в совместных предприятиях явно просела).

💬 Компания нарастила свой кэш на счетах до 234,3₽ млрд (на конец 2024 г. было 178,4₽ млрд). Долг компании сейчас составляет 343₽ млрд (на конец 2024 г. было 320₽ млрд), как вы понимаете, чистый долг положительный.

💬 OCF увеличился до 195,7₽ млрд (+7,3% г/г, помог оборотный капитал, а именно распродажа запасов), CAPEX составил 70,9 млрд (-67% г/г, снизили кап. вложения из-за санкционного давления), как итог FCF составил 124,8₽ млрд (в прошлом году он был отрицательным -30₽ млрд). Исходя из FCF то на див. выплату может уйти 41,1₽ на акцию. Компания платит дивиденды опираясь на нормализованную ЧП (платят 50% от ЧП), получается 39₽ на акцию за I п. в виде дивидендов (за долгое время FCF хватает на выплату полноценных дивидендов, а не в долг, как раньше).

📌 Головная боль компании это санкционное давление со стороны США (запрет реэкспорта, SDN-List партнёров компании) и отказ EC от российского СПГ к 2027-28 гг. Известно, что с 1 июля произошла индексация тарифов на газ гораздо выше инфляции, а большую часть НОВАТЭК поставляет на внутренний рынок, поэтому в III-IV кв. стоит ожидать прироста выручки, ₽ начинает ослабевать во II полугодии. Известно, что завод Звезда успешно спустил на воду три первых газовоза-ледокола, проводит их испытания, но дальнейшая их судьба неизвестна (данные танкера ледового класса Arc7, могут ходить круглый год). Под это дело Артик СПГ-2 начал свою подсанкционную работу в конце июня, но покупателей не видно. Есть ещё Мурманский СПГ: дешёвая электроэнергия и порт не замерзает, а значит не понадобятся танкера ледового класса. Но запуск первых 2 линий планируется только в 2027 г. (а EC отказывается от СПГ как раз в 2027 г., будет ли рентабельно доставлять в другие страны).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 05 августа 2025, 10:26

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс