Блог им. svoiinvestor

ВТБ отчитался за I полугодие 2025 г. — прибыль формируют прочие доходы и налоговые манёвры. Что с достаточностью капитала?

- 06 августа 2025, 11:27

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за I п. 2025 г. Основной заработок эмитента продолжает находиться под давлением, во многом чистой прибыли помогают разовые эффекты (работа с заблокированными активами, налоговые манёвры). Но, ключевую ставку снижают и % маржа начала своё расширение, плюс банк привлёк новый суборд:

✔️ ЧПД: 146,8₽ млрд (-49,1% г/г)

✔️ ЧКД: 145,6₽ млрд (+29,5% г/г)

✔️ ЧП: 280,4₽ млрд (+1,2% г/г)

💬 Показатель чистой % маржи за I п. составил 0,9% (год назад 2,1%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет расширять % маржу — бенефициар (в июне % маржа составила 1,4%).

💬 Комиссионные доходы продолжают демонстрировать внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей, но этот эффект начиная с III квартала сойдёт на нет, потому что основательная работа в этом направлении началась именно в июне прошлого года.

💬 Кредитный портфель юридических лиц увеличился до 16,4₽ трлн (+2,9% г/г), портфель кредитов физических лиц сократился до 7,53₽ трлн (-3,8% г/г). В 2025 г. банк планирует провести секьюритизацию (упаковка кредитов в облигации) части кредитов физлиц (потребность в капитале и ликвидности).

💬 Прочие операционные доходы — 296,5₽ млрд (+145,7% г/г). За I п. были заработаны сверх суммы, но снижение этой статьи началось с мая, потому что эффект от работы с заблокированными активами идёт на спад, а укрепление ₽ не даёт заработать на курсовых разницах.

💬 Отчисления в резервы составили 109,8₽ млрд (+74,8% г/г), низкая база прошлого года по отчислению в резервы перед глазами. Стоимость риска составила 0,8%% (0,6% в прошлом году, покрытие неработающих кредитов резервами за пол года сократилось на 10,8 п.п. до 127,9%).

💬 Расходы на содержание персонала и админ. расходы — 247,4₽ млрд (+16,6% г/г), если в прошлом году влияло на увеличение расходов присоединение РНКБ, то теперь Почта Банка.

💬 Расход по налогу на прибыль составил +49,2₽ млрд (годам ранее +30,7₽ млрд), в мае ВТБ применил налоговый эффект (кажется, в июне он был тоже использован +16,6₽ млрд), поэтому налог вышел в плюс. Ещё одна статья, которая завысила чистую прибыль.

💬 Общая достаточность капитала увеличилась за пол года до 10,2% (min допустимое значение с учётом надбавок — 9,25%), на балансе банков достаточное кол-во ОФЗ, а индекс RGBI значительно вырос в июне. Конечно при выплате дивидендов достаточность капитала значительно просядет, но банк разбил дивиденд на 2 транша (1 — 50₽ млрд в июне, 2 — 220₽ млрд в августе). К этому манёвру банк привлёк 2 суборд из ФНБ на 200₽ млрд (проект Усть-Луга, Газпром) и сделает допэмиссию на 90₽ млрд (разместят до 1,264 млрд акций, премправо выкупа заканчивается 11 августа, цена выкупа будет определена по рыночной).

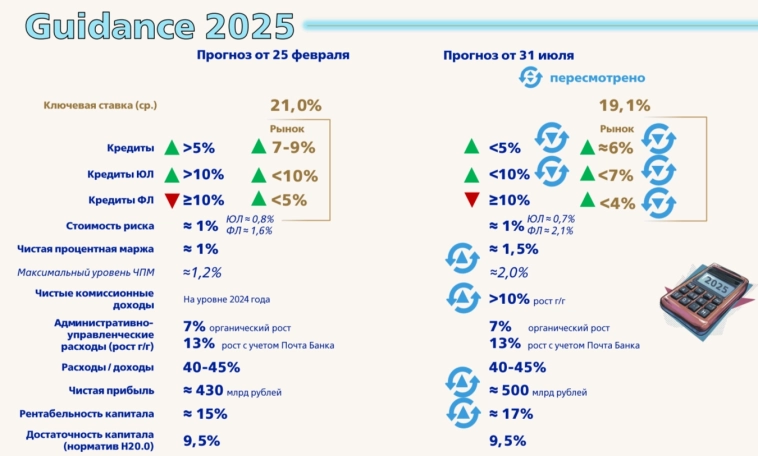

📌 В этом году банк подтвердил прогноз прибыли — 500₽ млрд (было 430₽ млрд), с учётом снижения ключевой ставки и расширения % маржи вполне логично. Но, банк оставил прогноз достаточности капитала на том же уровне (9,5%), поэтому вопрос с выплатой дивидендов (точнее с % выплаты от чистой прибыли) за 2025-27 гг. остаётся открытым, так как min допустимое значение достаточности капитала будет только увеличиваться с годами (с 01.01.2026 г. — 10% min значение). В выплату 50% от чистой прибыли за 2025 г. ещё верится (по сути надо за квартал 2026 г. превысить 10% по достаточности), но в следующих годах платить такой % от чистой прибыли будет сложно (вполне логично платить 25-30% от ЧП или каждый год делать допку😅).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 06 августа 2025, 12:16

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс