акции

Займы выданные - уменьшают ли свободный денежный поток компании? (FCF)

- 05 марта 2024, 12:30

- |

Вот такой вопрос по фундаменталу:

Когда компания выдает займ дочерней компании, мы это вычитаем из свободного денежного потока или нет?

Ведь это скорее всего займ на инвестиции или пополнение оборотного капитала дочки и т.п. То есть по логике это должно уменьшать свободный денежный поток, так?

- комментировать

- Комментарии ( 9 )

После редомициляции и реализации риска навеса акций можно входить в бумаги Х5 - Альфа-Банк

- 05 марта 2024, 12:27

- |

X5 – крупнейший российский ритейлер, выручка которого по итогам 2023 г. составила 3,1 трнл руб., что соответствует критериям включения в список ЭЗО (в т. ч. годовая выручка на сумму более 75 млрд руб.). На данный момент регистрация холдинга в Нидерландах не позволяет компании провести добровольную редомициляцию по сценарию TCS. Таким образом, включение X5 в список ЭЗО, является позитивным событием для инвестиционного кейса компании, хотя и ожидаемым для рынка, на наш взгляд.

В случае успешного завершения процесса редомициляции по данной процедуре, компания может возобновить дивидендные выплаты.

( Читать дальше )

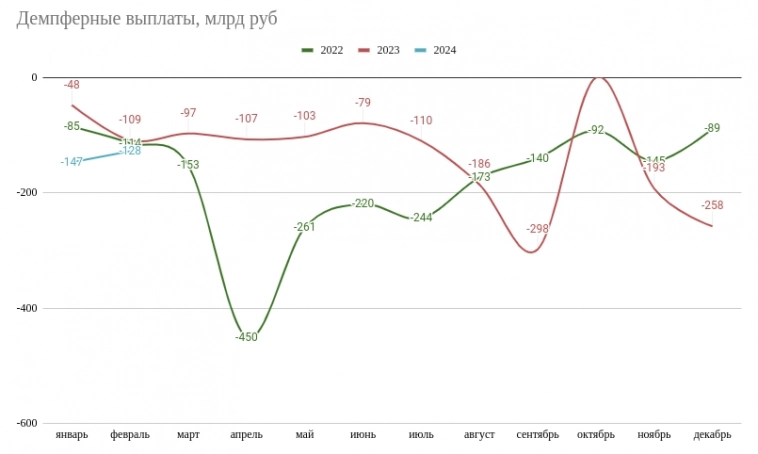

Нефтегаз в феврале вернул из бюджета 128 млрд рублей за поставки топлива на внутренний рынок

- 05 марта 2024, 12:21

- |

Демпфер в феврале 127,9 млрд рублей (компенсация отечественным нефтяным компаниям за поставку бензина и дизеля на внутренний рынок)

Наклон кривой пока радует нефтегаз, как и говорил ранее — пока все указывает на то, что окурок превратился в сигару

( Читать дальше )

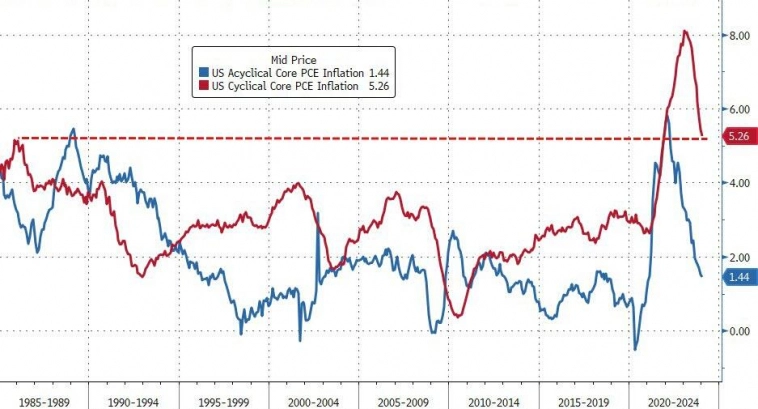

Биткоин, золото и Breakevens растут, поскольку рынки теряют веру в "борющуюся с инфляцией" ФРС

- 05 марта 2024, 12:10

- |

… похоже, рынок больше не покупает то, что продает ФРС… Прежде всего, резко растут ставки Breakevens (ставка рынка на то, где будет инфляция)...

… похоже, рынок больше не покупает то, что продает ФРС… Прежде всего, резко растут ставки Breakevens (ставка рынка на то, где будет инфляция)...( Читать дальше )

Нефтяники в феврале 2024г получили топливный демпфер в сумме 127,9 млрд руб — Минфин

- 05 марта 2024, 12:09

- |

www.interfax.ru/business/949001

minfin.gov.ru/

КИТ Финанс: Алроса #ALRS

- 05 марта 2024, 12:07

- |

Смотрим результаты за 2П23 по МСФО:

— Выручка компании выросла за год на 9% до ₽322,6 млрд

— EBITDA снизилась на 4% до ₽135,2 млрд

— Чистая прибыль составила ₽85,2 млрд

— При этом капитальные затраты выросли на +60% к первому полугодию, из-за чего свободный денежный поток стал отрицательным минус ₽17 млрд, против + ₽19млрд в первом полугодии.

—В 2023 году компания заплатила налог на сверхприбыль (windfall tax) в размере ₽1,487 млрд.

❗️Санкции

С 1 января 2024 года вступил в силу запрет на импорт российских алмазов в Европу, предусмотренный 12-м пакетом санкций ЕС.

Окончательно импорт будет запрещен к 1 сентября 2024 года.

На встрече с главой Якутии Павел Маринычев, ген. Дир. Алроса сообщил, что компания выполняет все ключевые показатели в полном объёме.

🗣«Компания подготовилась к тем кризисным явлениям, которые есть на мировом алмазном рынке и в этом году. Предприятие создало сопутствующую финансовую «подушку безопасности».

💰Дивиденды

( Читать дальше )

Полюс #PLZL

- 05 марта 2024, 12:06

- |

Полюс

#PLZL

Последнее закрытие: 11592

Показатели за 50 рабочих дней:

∘ Суммарное изменение цены: 9,43%

∘ Среднее изменение цены: 0,19%

∘ Положительных закрытий: 50%

∘ Максимальное закрытие: 11592

∘ Минимальное закрытие: 10496,5

∘ Средняя цена: 10968,98

Trend Ratio: 100%

По статистике, при текущих показателях и Trend Ratio 100%, лучшую доходность показывали покупки, которые удерживались 16 рабочих дней. Они имели следующие характеристики:

∘ 57,39% вероятность прибыльной покупки

∘ 8,29% средняя прибыль

∘ -4,53% средний убыток

∘ 83,27% разница прибыли и убытка

∘ 1,86% среднестатистическое изменение

∘ 29,07% доходность годовых

Задать вопрос — [email protected]

В телеграм-канале Trend Ratio обзоры выходят до открытия рынка. Уже доступны: Индекс МосБиржи, Сбербанк, Газпром, Лукойл, Сургутнефтегаз, Полюс, Аэрофлот

🐹ЮГК

- 05 марта 2024, 12:05

- |

🥜Так, спекулянты, те кто в позиции, будьте внимательны! В приветственном посте я предупреждал, что сегодня вероятен поиск баланса в бумагах и вероятность снижения. Так вот, возможно это разовая акция и завтра или уже к вечеру ситуация может поменяться.

🥜Но если снижение продолжится и завтра будет формироваться красная свеча, то мы получим новый максимум ниже предыдущего и начнёт сформируется локальная низходящая тенденция и как итог формирование нового минимума ниже предыдущего.

🥜Так что будьте внимательны и оберегайте свою накопленную прибыль.

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

В ближайшее время наиболее интересны будут акции Лукойла и Сбербанка - КАЦ Финам

- 05 марта 2024, 12:04

- |

Однако в среднесрочном инвестиционном горизонте основным драйвером роста может стать начало дивидендного сезона — в марте — апреле советы директоров крупнейших компаний определяются с рекомендациями по выплатам. Наиболее интересными будут дивиденды «ЛУКОЙЛа» и Сбербанка. Эти акции есть смысл покупать под дивидендные выплаты.Пухов Максим

КАЦ «Финам»

Распадская: Финансовые результаты (2П23 МСФО)

- 05 марта 2024, 12:03

- |

Распадская представила слабые финансовые результаты за 2-е полугодие 2023 г. Ключевые показатели продемонстрировали понижательную динамику на фоне снижающихся мировых цен на коксующийся уголь, что было отчасти компенсировано положительным эффектом на себестоимость от ослабления валютного курса. Несмотря на большой объем денежных средств на балансе и положительный FCF по итогам 2023 г., Распадская решила сохранить дивидендную паузу. Сроки возврата к выплатам акционерам остаются неопределенными, что связано с невозможностью получения дивидендов британским Evraz plc на фоне санкционных ограничений.

Мы сохраняем рекомендацию «Продавать» для бумаг Распадской с целевой ценой 234 руб.

Операционные результаты. Во 2-м полугодии 2023 г. добыча рядового угля Распадской сократилась на 12,5% г/г, до 10 млн т. Продажи угольной продукции снизились на 4,1% г/г, до 7,1 млн т. По итогам всего 2023 г. добыча рядового угля компании упала на 12,1%, до 18,9 млн т, в то время как продажи угольной продукции выросли на 1,7%, до 14,5 млн т. Благодаря ослаблению рубля и оптимизации издержек денежная себестоимость концентрата сократилась на 9,1%, до 60 долл. на т.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал