акции рф

Куда реинвестировать дивиденды и купоны

- 28 марта 2024, 14:23

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• ЛУКОЙЛ

• X5 Group

• ЮГК

• Ростелеком-ап

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +37%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по МСФО заработано 33,4 руб. потенциальных дивидендов на акцию, или 11% дивдоходности по текущим уровням, при выплате 50% чистой прибыли. Глава банка Герман Греф подтвердил, что банк планирует направить на дивиденды половину прибыли, как и ожидалось.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

ВУШ (Whoosh): результаты 2023. Самокаты едут в гору. Плюсы и риски кикшеринга

- 28 марта 2024, 09:05

- |

Whoosh официально открыл сезон самокатов-2024 и заодно выкатил отчетность по МСФО за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼ВУШ — интересная компания с неплохим дальнейшим потенциалом. Поэтому, разумеется, я тоже ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🛴ПАО «ВУШ Холдинг» – крупнейший в России оператор кикшеринга, т.е. аренды средств индивидуальной мобильности (в первую очередь, электросамокатов). На данный момент Whoosh контролирует более половины рынка кикшеринга в стране.

Кроме РФ, Сервис Whoosh представлен в Белоруссии и Казахстане.

Компания провела IPO в декабре 2022 года по цене 185 руб. за 1 акцию (это было единственное IPO в 2022 году) и с тех пор торгуется на Мосбирже под тикером WUSH.

( Читать дальше )

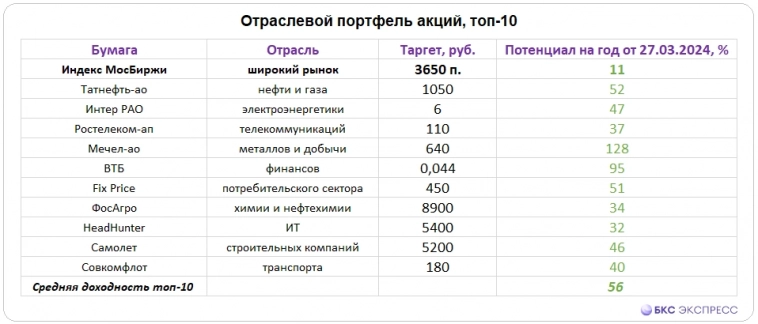

Отраслевой портфель самых перспективных акций

- 27 марта 2024, 12:42

- |

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной стратегии аналитиков БКС, отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом. В стратегии по каждой акции есть отдельный фундаментальный разбор. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риск отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты прежний — 3650 п., что от текущих чуть ниже 3300 п. предполагает потенциал роста еще около 11%.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Норникеля» и Adobe

- 27 марта 2024, 12:28

- |

ПАО «ГМК «Норильский никель»

Тикер |

GMKN |

Идея |

Long |

Горизонт |

3-4 недели |

Цель |

17 000 руб. |

Потенциал идеи |

11,82% |

Объем входа |

8% |

Стоп-приказ |

14 450 руб. |

🔗 Компания предоставила отчетность за 2023 год по МСФО, где указала снижение чистой прибыли до 2,87 млрд долларов. Данные ожидания уже были заложены в цену, соответственно сейчас рынок оценивает перспективы и высокие затраты компании в текущем году.

📊 Нисходящая тенденция получила последний импульс вниз и сейчас идет формирование разворота (пробой сопротивления на уровне 15 200 руб.). При объеме позиции в 8% и выставлении стоп-заявки на уровне 14 450 руб. риск на портфель составит 0,39%. Соотношение прибыль/риск составляет 2,40.

Adobe Inc.

Тикер |

ADBE |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

$583 |

Потенциал идеи |

14,85% |

Объем входа |

10% |

( Читать дальше )

Где дивиденды, Лукойл? История, доходность, дивидендная политика и перспективы Лукойла

- 27 марта 2024, 07:32

- |

Как говорит древняя китайская пословица, не покупайте акции, если они не приносят дивидендов. Продолжаем смотреть дивидендные акции РФ, которые помогают кайфовать от жизни и чилить на дивиденды (как минимум, в будущем). Продолжаю рубрику дивидендных разборов акций РФ обзором Лукойла — одного из главных дивидендных монстров нашего рынка.

В прошлый раз смотрели Северсталь. Теперь оцениваем красоту логотипа (зачёркнуто) историю дивидендов, дивидендную политику и перспективы компании. Поехали!

Лукойл, к слову, практически всегда попадает в подборки лучших дивидендных акций. Напоминаю о прогнозах по дивидендам на этот год:

- 5 лучших акций под дивиденды от Промсвязьбанка (NEW)

- Топ-10 дивидендных акций 2024 от аналитиков Финам (NEW)

- Лучшие дивидендные акции 2024 года от Альфа-Банка

- Самые высокие дивиденды 2024 по версии БКС

- Топ-7 дивидендных акций от аналитиков Sber CIB

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Дивидендная политика

( Читать дальше )

Перспективные акции 2024 года по версии ПСБ

- 27 марта 2024, 07:31

- |

Аналитики ПСБ на этой неделе внести коррективы в перечень самых перспективных акций российских компаний на 2024 год. Хотя стоит отметить, что фраза «на 2024 год» звучит немного пафосно, ведь аналитики корректируют свой топ-портфель на постоянной основе, добавляя и убирая компании, а также изменяя их удельные веса

И тем не менее любые изменения могут дать новые идеи для обычных частных инвесторов, как мы с вами, поэтому стоит изучить труды аналитиков ПСБ.

Новый перечень топ акций состоит из 9 компаний и на этой неделе ряды счастливчиков пополнились компанией Софтлайн, акции которой отстают в росте от конкурентов по IT-сфере. Планируется, что 1 апреля руководство компании подтвердит стратегию развития бизнеса, что может стать драйвером роста цены акций компании, если это не окажется первоапрельской шуткой😜🤣

Вторая компания, которая вошла в список от ПСБ, — это Северсталь. Драйверы роста — недооцененность компании, рекомендация совета директоров по дивидендам, а также возможный возврат к ежеквартальной выплате дивидендов (хотя выплаты прошлых периодов не дают никаких гарантий будущим выплатам).

( Читать дальше )

СЕГЕЖА отчёт. Нужна реанимация

- 26 марта 2024, 20:20

- |

Сегежа — это та компания, которая напомнила нам, что на рынке не должно быть любимчиков и не надо привязываться к компаниям. Даже если раньше, мы были убеждены, что у компании прекрасные перспективы для роста, после всех этих агрессивные поглощений, и даже открытый и любезный IR отдел не должен вводить в заблуждения наш холодный рассудок.

Стабильными в Сегеже остаются сейчас только её проблемы: низкие цены на продукцию, потеря маржинального рынка сбыта и растущий долг.

ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ

В четвёртом квартале цены по всем производственным сегментам находились ниже своих средних значений за последние пять лет. Как бы IR отдел не говорил нам два года, что вот вот цены в Китае развернутся, пока это остаётся несбыточными мечтами.

За 4 кв. 2023 г. средние цены реализации продукции:

Мешочная бумага — (-10% кв/кв);

Пиломатериалы — (+14% кв/кв);

Фанера березовая — (-19% кв/кв);

На рынке мешочной бумаги сохранялся низкий спрос в связи со слабой строительной активностью и высокими складскими остатками продукции по всей цепочке поставок. Сегежа увеличивала объемы продаж в Турцию, Африку, Азию, при этом доля Китая в структуре продаж товарной бумаги продолжила снижаться из-за низкого спроса. При этом несмотря на полную загрузку производственных мощностей, рынок оставался дефицитным по мнению менеджмента.

( Читать дальше )

Идеальные коридоры: акции для диапазонной торговли в марте-апреле 2024

- 26 марта 2024, 16:31

- |

В такие периоды акциями можно и нужно торговать. Однако для торговли в фазе консолидации используются специфические торговые стратегии, которые рассчитаны на получение прибыли в условиях менее масштабного изменения цены.

Основные принципы торговли в диапазоне

• Базовым принципом диапазонных торговых стратегий выступает предположение о том, что бумаги, перешедшие в состояние консолидации, продолжат боковое движение в течение длительного времени. Несмотря на краткосрочные колебания цены, их курс может долго оставаться примерно на одном и том же уровне.

Акции, находящиеся в боковике, обычно формируют четко выраженный горизонтальный диапазон. При приближении к его границам могут неоднократно разворачиваться.

• Исходя из этой закономерности, новые позиции открываются около границ сформированного коридора, с расчетом на возвратное движение цены. В самом лучшем случае курс акций вернется к его противоположной границе. Но для получения прибыли достаточно и менее масштабного движения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал