Рынок акций США

Бэктест мультипликаторов P/E, P/S и пр. с учетом ошибки выжившего

- 12 февраля 2021, 10:51

- |

В прошлом году я опубликовал бэктест доходности различных мультипликаторов на американском рынке акций. В том исследовании я протестировал коэффициенты P/E, P/S, P/B, P/DIV, P/FCF, EV/EBITDA, EV/S, а также некоторые их комбинации с точки зрения доходности и риска. Недостатком того исследования, на который я прямо указывал, был тест только тех бумаг, которые котируются в настоящее время. Многие компании вышли из бизнеса, их акции в расчеты не попали, что сместило гипотетическую доходность вверх. Это называется survivorship bias или ошибкой выжившего. Я посчитал, что все равно исследование имеет смысл. Логика была такая: выжили многие компании, но в лидеры по доходности почему-то попали лишь некоторые из них. Значит, необходим поиск причин, почему одни акции опередили других.

В тот момент необходимых данных у меня просто не было.

Потребовалось время, чтобы найти:

- списки акций, входивших в индекс S&P 500 в тестируемые периоды;

- динамику котировок индексных акций, позже прошедших делистинг;

- финансовые показатели компаний, акции которых ушли с биржи.

( Читать дальше )

- комментировать

- 2.1К | ★5

- Комментарии ( 13 )

В поисках кандидатов на рынке США в наш модельный портфель

- 05 февраля 2021, 09:34

- |

💸 А тут ещё и доллар в течение начавшегося 2021 года пытается осторожно раллировать к рублю, что ещё больше автоматически поднимает ценники на американские активы, которые выражены в баксах.

В общем, совокупность этих факторов пока ограничивает долю активов США в нашем модельном портфеле на уровне 9,14%, однако рано или поздно наращивать эту долю обязательно будем при удобном случае.

💼 А пока я отмечу те эмитенты, которые находятся у меня в вочлисте на рынке акций США, и которые я планирую прикупить в наш портфель при первом удобном случае:

( Читать дальше )

А не пора ли обратить внимание на акции Coca-Cola?

- 07 января 2021, 22:32

- |

На российском фондовом рынке интересных инвестиционных идей сейчас не так много, а вот американский открывает для меня прекрасные возможности наращивать своё присутствие там. И вслед за акциями AT&T, которые пытаются штурмовать отметку в $30, интерес у меня вызывают также бумаги Coca-Cola, которые по итогам первой торговой недели скорректировались с уровней закрытия прошлого года уже ниже $50.

А между прочим акции Coca-Cola – это по-прежнему уверенный дивидендный аристократ, который на протяжении последних 58 лет исправно увеличивает размер выплат своим акционерам и, к счастью, не собирается отходить от этого правила. Напиток, который точно знают во всём мире, и который лично я порой люблю выпить, внушает доверие в инвестиционные перспективы компании. И в этом смысле я полностью солидарен с аналитиками из Sber CIB, выделившими возможные факторы роста Coca-Cola в долгосрочной перспективе:

( Читать дальше )

Будет ли год Быка бычьим для акций?

- 06 января 2021, 15:50

- |

В частности, снижение меньшими темпами фонда на Nasdaq 100 (QQQ) относительно S&P 500 (SPY). (Обычно в периоды коррекций Nasdaq 100 падает сильнее, чем S&P 500.) Ниже я привела график доходности Nasdaq 100 (QQQ, черная линия) и S&P 500 (SPY, красная линия) за 1 год. На нем хорошо видна просадка на COVID-19 и опережающая динамика QQQ относительно SPY.

( Читать дальше )

#итоги2020 по рынку акций США

- 25 декабря 2020, 21:21

- |

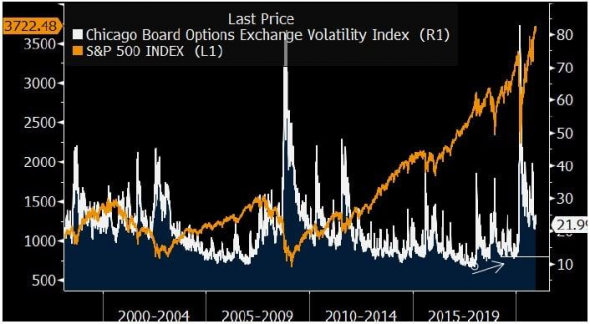

Рынок акций США показал динамику выше средней — индекс S&P 500 вырос примерно на 15% с начала года, что превышает средние значения за период с 1928 года.

Волатильность S&P 500 также значительно превысила средние значения. Весной индекс волатильности VIX взлетел до рекордных отметок на фоне первой волны коронавируса, превысив пиковые значения мирового финансового кризиса 2008 года.

➖➖➖➖➖

Источник: Подорожник.Инвест

Когда входить в рынок акций США с учетом срока инвестиций?

- 03 ноября 2020, 10:21

- |

В этом видео мы разберем, на каких графиках выбирать момент входа в рынок акций США в зависимости от срока инвестиций. Полезным дополнением к данному обзору будут мои вебинары:

1. Выбор момента входа в рынок акций США: mindspace.ru/study/vybor-momenta-vhoda-v-rynok-aktsij-ssha/

2. Выбор рынка и акций для среднесрочной торговли: mindspace.ru/study/vybor-rynka-i-aktsij-dlya-srednesrochnoj-torgovli/

Подписывайтесь, чтобы быть в курсе:

Instagram: www.instagram.com/oksana_gafaiti/

Telegram: t.me/mindspace_ru

Слишком высокие технологии: сформировался ли пузырь на рынке «техов» в США?

- 19 августа 2020, 08:01

- |

Соотношение индекса NASDAQ100 к индексу S&P500 (общий график) и доля в общем приросте S&P500 роста акций отдельных компаний группы FANMAG(в середине)

Источник: Stifel Research

Текущая динамика рынка акций США многим видится как формирующийся «пузырь» — большой спрос, высокие ожидания и несмотря ни на что растущие котировки. Особенно это актуально для технологического сектора американского фондового рынка – мировых гигантов онлайн и IT-бизнеса Apple, Amazon, Microsoft, Facebook, Google (Alphabet) и Netflix. И если рассмотреть эту гипотезу подробнее, то мнения о наличия перегретости сектора небезосновательны.

Локомотив роста рыночной капитализации

Технологический сектор США продемонстрировал рекордный рост за последние несколько лет. На фоне кризиса пандемии он выглядит фундаментально более привлекательно, чем весь рынок американских акций, пострадавший от локдауна, резкого падения цен на энергоресурсы и спада производства и потребления в стране и по всему миру. Вера в американские «техи» получилась настолько сильной, что акции технологических компаний не только показали существенный рост, но и придали восходящий тренд всему американскому рынку акций. Особенно это видно через индекс NASDAQ 100, где акции технологических компаний преобладают. Его отношение к базовому индексу американского рынка акций S&P 500 за 2020 год увеличилось с 2,5 до 3 (по прогнозам и вплоть до 3,5 к концу года), несмотря на краткосрочное падение весной (см. график сверху)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал