Рынок акций США

Alaska Air Group, Inc.: сохраняем позитивный взгляд на акции компании

- 22 октября 2021, 17:51

- |

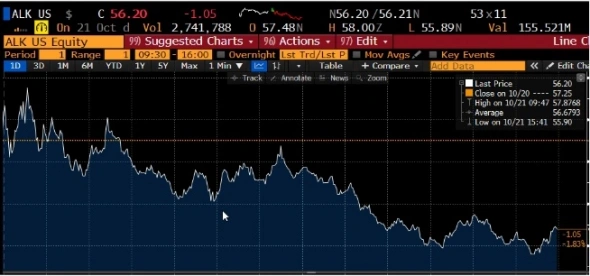

Вчера американская холдинговая компания Alaska Air Group, Inc. опубликовала отчетность за 3кв21 с результатами выше консенсус-прогноза, по версии Bloomberg. По состоянию до начала торгов на сегодня цена за акцию компании показывает минус 1,83%.

Динамика цены за акции АLK US

Ключевые финансовые показатели за 3кв21:

∙ Выручка компании за 3кв.21г. составила 1,95 млрд долл. США против ожиданий на уровне 1,94 млрд долл. США.

∙ EBITDA за 3кв.21 составила 348,0 млн долл. США против ожиданий на уровне 333,1 млн долл. США

∙ Скор. EPS на акцию за 3кв.21 составила 1,47 долл. США против ожиданий на уровне 1,36 долл. США.

Существенные моменты и комментарии менеджмента

∙ По результатам последнего квартала Alaska Airlines вернулась к прибыльности и зафиксировала скорректированную чистую прибыль в размере 187 миллионов долларов, став лидером отрасли с маржой прибыли в 12% до налогообложения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рынок акций США спокоен как никогда

- 28 июня 2021, 10:27

- |

Рынок акций США — тих и безмятежен как никогда. S&P 500 не корректировался на 5% за одну торговую сессию с октября прошлого года. Неудивительно, что трейдеры-новички, которые начали покупать акции в условиях локдаунов, думают, что рынок только растет. Последний раз S&P так долго оставался таким безмятежным в 2017 году, период затишья, который закончился падением в начале 2018 года.

https://www.wsj.com/articles/the-stock-market-hasnt-been-this-placid-in-years-11624740199

Ставки на кибербезопасность: полет нормальный

- 22 июня 2021, 23:28

- |

По результатам опроса, идея открытия позиций в ряде фондов возникла сама собой.

Позиции были открыты в 4 фондах.

1. WCLD - WisdomTree Cloud Computing Fund

Фонд развивающихся публичных компаний, ориентированных на предоставление клиентам облачного программного обеспечения.

2. HACK - ETFMG Prime Cyber Security ETF

Фонд компаний, предоставляющих решения для кибербезопасности, которые включают оборудование, программное обеспечение и услуги.

3. BUG — Global X Cybersecurity ETF

Фонд компаний, чей основной бизнес заключается в разработке и управлении протоколами безопасности, предотвращающими вторжения и атаки на системы, сети, приложения, компьютеры и мобильные устройства.

4. CIBR - First Trust Nasdaq Cybersecurity ETF

Фонд компаний, занимающихся кибербезопасностью в технологическом и промышленном секторах.

Доходность с открытия позиций 19 мая на текущий момент 14.19%, в то время как Nasdaq-100 прибавил за это же время менее 10%, а индекс РТС — менее 6%.

Резюмируя сказанное выше, @Тимофей Мартынов — Вам огромное спасибо за работу.

Идея проведения таких опросов выглядит очень достойной и перспективной.

Как инвестирует Баффетт?

- 20 мая 2021, 19:55

- |

Бэктест мультипликаторов P/E, P/S и пр. с учетом ошибки выжившего

- 12 февраля 2021, 10:51

- |

В прошлом году я опубликовал бэктест доходности различных мультипликаторов на американском рынке акций. В том исследовании я протестировал коэффициенты P/E, P/S, P/B, P/DIV, P/FCF, EV/EBITDA, EV/S, а также некоторые их комбинации с точки зрения доходности и риска. Недостатком того исследования, на который я прямо указывал, был тест только тех бумаг, которые котируются в настоящее время. Многие компании вышли из бизнеса, их акции в расчеты не попали, что сместило гипотетическую доходность вверх. Это называется survivorship bias или ошибкой выжившего. Я посчитал, что все равно исследование имеет смысл. Логика была такая: выжили многие компании, но в лидеры по доходности почему-то попали лишь некоторые из них. Значит, необходим поиск причин, почему одни акции опередили других.

В тот момент необходимых данных у меня просто не было.

Потребовалось время, чтобы найти:

- списки акций, входивших в индекс S&P 500 в тестируемые периоды;

- динамику котировок индексных акций, позже прошедших делистинг;

- финансовые показатели компаний, акции которых ушли с биржи.

( Читать дальше )

В поисках кандидатов на рынке США в наш модельный портфель

- 05 февраля 2021, 09:34

- |

💸 А тут ещё и доллар в течение начавшегося 2021 года пытается осторожно раллировать к рублю, что ещё больше автоматически поднимает ценники на американские активы, которые выражены в баксах.

В общем, совокупность этих факторов пока ограничивает долю активов США в нашем модельном портфеле на уровне 9,14%, однако рано или поздно наращивать эту долю обязательно будем при удобном случае.

💼 А пока я отмечу те эмитенты, которые находятся у меня в вочлисте на рынке акций США, и которые я планирую прикупить в наш портфель при первом удобном случае:

( Читать дальше )

А не пора ли обратить внимание на акции Coca-Cola?

- 07 января 2021, 22:32

- |

На российском фондовом рынке интересных инвестиционных идей сейчас не так много, а вот американский открывает для меня прекрасные возможности наращивать своё присутствие там. И вслед за акциями AT&T, которые пытаются штурмовать отметку в $30, интерес у меня вызывают также бумаги Coca-Cola, которые по итогам первой торговой недели скорректировались с уровней закрытия прошлого года уже ниже $50.

А между прочим акции Coca-Cola – это по-прежнему уверенный дивидендный аристократ, который на протяжении последних 58 лет исправно увеличивает размер выплат своим акционерам и, к счастью, не собирается отходить от этого правила. Напиток, который точно знают во всём мире, и который лично я порой люблю выпить, внушает доверие в инвестиционные перспективы компании. И в этом смысле я полностью солидарен с аналитиками из Sber CIB, выделившими возможные факторы роста Coca-Cola в долгосрочной перспективе:

( Читать дальше )

Будет ли год Быка бычьим для акций?

- 06 января 2021, 15:50

- |

В частности, снижение меньшими темпами фонда на Nasdaq 100 (QQQ) относительно S&P 500 (SPY). (Обычно в периоды коррекций Nasdaq 100 падает сильнее, чем S&P 500.) Ниже я привела график доходности Nasdaq 100 (QQQ, черная линия) и S&P 500 (SPY, красная линия) за 1 год. На нем хорошо видна просадка на COVID-19 и опережающая динамика QQQ относительно SPY.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал