Роснефть

Новатэк сохранит лидерство в производстве СПГ - Sberbank CIB

- 25 марта 2021, 16:15

- |

К 2030-2033 году НОВАТЭК вполне сможет обеспечить более 60% совокупных плановых мощностей по производству СПГ в России и останется лидером в развитии и наращивании производства СПГ в стране.Громадин Андрей

Котельникова Анна

Sberbank CIB

В утвержденной правительством долгосрочной программе развития производства СПГ поставлена цель увеличить к 2030 году мощности СПГ с нынешних 27 млн т до 137 млн т, т. е. в пять раз, с учетом проектов, уже находящихся на стадии строительства, а также «вероятных» и «возможных». В итоге общее число заводов СПГ увеличится с трех до 12. При этом в документ также включены восемь «потенциальных» проектов, вероятность реализации которых пока нельзя оценить. Совокупная мощность этих проектов может достигать 147 млн т, в результате чего совокупные мощности по производству СПГ в России к 2040 году могут увеличиться до 285 млн т.

Правительство снова подтвердило конкурентоспособность российских проектов СПГ по уровню себестоимости, оценив их совокупные расходы в $3,7-7,0/млн БТЕ (расходы на добычу $0,2-1,0/млн БТЕ, на сжижение — $2,0-4,0/млн БТЕ, на транспортировку — $1,5-2,0/млн БТЕ) против $2,8-11/млн БТЕ у ключевых конкурентов (Катара, Австралии и США). При этом правительство все равно рассмотрит возможность дополнительной поддержки отрасли за счет налоговых стимулов и инфраструктуры. Совокупные инвестиции в проекты (исключая потенциальные) оцениваются в $150 млрд к 2030 году (или $1,4 тыс. на тонну дополнительных мощностей). В программе правительства говорится, что поставки российского газа по трубопроводам и в виде СПГ не должны конкурировать между собой, однако точного определения конкуренции (как ранее предлагали некоторые участники рынка) не приводится.

НОВАТЭК внесет основной вклад в реализацию проектов СПГ, обеспечив к 2030 году в общей сложности 83,5 млн т мощностей. Это в том числе действующие проекты Ямал СПГ и СПГ-завод в Высоцке, Арктик СПГ — 2 (на этапе строительства), Обский СПГ и Арктик СПГ — 1 («вероятные» проекты), а также Арктик СПГ — 3 («возможный»). Это 61% от запланированных к 2030 году совокупных СПГ-мощностей в России.

По оценкам, к 2030 году доля Газпрома (включая СРП) в СПГ-мощностях составит 29,8 млн т с учетом действующего завода на проекте «Сахалин-2», проекта «Газпром СПГ Портовая» (строится), завода в Усть-Луге («вероятный» проект) и третьей технологической линии СПГ-завода в рамках «Сахалин-2» («возможный»).

Проекты Роснефти преобладают в списке «потенциальных» проектов, где на их долю приходится 61%. В основном это Таймыр СПГ, Кара СПГ и вторая очередь Дальневосточного СПГ.

Программа также включает в себя некоторые важные, но небольшие по масштабам проекты СПГ-производства для газификации регионов России и экспорта, а также структуру использования газовых ресурсов в регионах. По нашему мнению, в рамках оптимистичного сценария правительство предполагает, что трубопроводы Газпрома «Сила Сибири — 2» и «Алтай» выйдут на полную мощность не раньше 2032-2035 года, поэтому, на наш взгляд, маловероятно, что они будут построены в среднесрочной перспективе.

- комментировать

- Комментарии ( 0 )

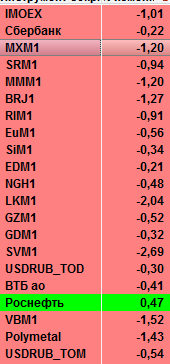

Роснефть больше других компаний выигрывает от высоких цен на нефть - Sberbank CIB

- 23 марта 2021, 18:26

- |

Благодаря высокой долговой нагрузке «Роснефть» больше других компаний выигрывает от высоких цен на нефть и относительно слабого рубля. В 4К20 компания получила предоплату на сумму $13,5 млрд, что помогло ей существенно улучшить ситуацию с ликвидностью и увеличить дюрацию портфеля долговых обязательств. Мы открываем краткосрочную торговую идею покупать акции Роснефти до публикации финансовых результатов за 1К21 и 2К21, которые, по нашим прогнозам, будут лучше, чем ожидают многие эксперты. Мы сохраняем долгосрочную рекомендацию ПОКУПАТЬ акции «Роснефти».Громадин Андрей

Котельникова Анна

Sberbank CIB

Динамика котировок и оценка. С начала года акции Роснефти подорожали на 28%, опередив по динамике как индекс MSCI Russia (он вырос на 5%), так и индекс РТС — Нефть и газ (плюс 12%).

Наши оценки и консенсус. Наши прогнозы EBITDA и чистой прибыли на 2021 год превышают консенсус-прогноз Bloomberg соответственно на 15% и 26% Мы считаем, что рынок недооценивает дивидендный потенциал компании на фоне благоприятной рыночной конъюнктуры. Консенсус-прогноз по дивидендам на 2021 и 2022 годы ниже наших ожиданий соответственно на 60% и 40%.

Основные катализаторы роста. Мы полагаем, что ключевыми катализаторами для котировок «Роснефти» будут финансовые результаты за 1К21 и 2К21, которые, как ожидается, выйдут соответственно в первые две недели мая и августа.

Совет директоров «Роснефти» обычно определяет дату ГОСА и предварительно утверждает годовой отчет в конце апреля. В этом году в годовом отчете может содержаться обновленная информация о ключевом новом проекте компании — Восток Ойл, в том числе более подробная информация о запасах. Кроме того, Президент Владимир Путин поручил правительству до конца мая рассмотреть необходимые налоговые льготы и инфраструктурную поддержку для нефтехимического комплекса «Роснефти» на Дальнем Востоке.

Риски для наших прогнозов. Ключевыми факторами риска для наших оценок могут стать существенное снижение цен на нефть и любые изменения, ограничивающие выплату дивидендов.

Улучшившаяся рыночная конъюнктура не в полной мере учтена в нефтегазовых котировках - Sberbank CIB

- 23 марта 2021, 15:15

- |

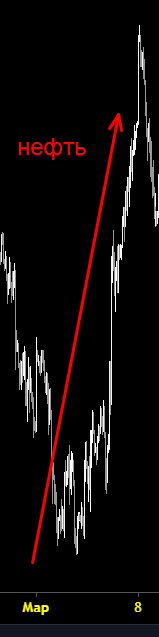

Ожидающееся восстановление спроса на нефть и неожиданно жесткое соблюдение дисциплины участниками ОПЕК+ обеспечивают импульс для роста цен на нефть. Мы повысили прогноз средней цены Brent на 2021 и 2022 годы до $65/барр., но не изменили допущения по курсу рубля к доллару. Мы прогнозируем, что EBITDA и свободные денежные потоки нефтяных компаний в этом году вырастут соответственно на 77% и 133%, а если учесть и газодобывающие компании, то соответствующие показатели для сектора в целом увеличатся на 66% и 325%.

Теперь мы ожидаем, что доходность свободных денежных потоков сектора увеличится до 11% в 2021 году и превысит 13% — в 2022, а средняя дивидендная доходность в следующем году (с учетом выплаченных дивидендов) снова будет двузначной (12%).

Российский нефтегазовый сектор сейчас один из самых привлекательных на мировом рынке в целом и в сегменте развивающихся рынков в частности. Доходность по этим бумагам намного выше при более низких потенциальных рисках.

По нашим оценкам, несмотря на хорошую динамику с начала года и за последние 12 месяцев, в котировках российских нефтегазовых компаний заложено восстановление цен на нефть не более чем до $45-50/барр. Таким образом, имеется значительный потенциал для роста, т. к. сейчас спотовая цена Brent близка к $65/барр.

Мы подтверждаем рекомендацию ПОКУПАТЬ для всех освещаемых нами компаний, но по-прежнему отдаем предпочтение Татнефти, у которой самая привлекательная доходность свободных денежных потоков и дивидендная доходность. При этом, на наш взгляд, акции Роснефти могут больше других выиграть от сочетания высоких цен на нефть и относительно слабого рубля, а у бумаг Газпрома наибольший потенциал роста относительно текущих котировок.Котельникова Анна

Sberbank CIB

Начальные геологические запасы на Приобском месторождении Роснефти увеличились на 280,5 млн тонн

- 19 марта 2021, 13:48

- |

По результатам подсчета запасов также выявлены перспективные районы для дальнейшего изучения трудноизвлекаемых запасов отложений баженовской и тюменской свит.

Добыча нефти с начала разработки Приобского месторождения превысила 490 млн тонн благодаря применению РН-Юганскнефтегаз передовых технологий изучения и разработки пластов.

сообщение

Новости компаний — обзоры прессы перед открытием рынка

- 19 марта 2021, 08:15

- |

Bloomberg: США рассматривают новые санкции против «Северного потока-2»

Новые санкции администрации президента США Джо Байдена, связанные с газопроводом «Северный поток-2», могут коснуться оператора проекта строительства — швейцарской компании Nord Stream 2 AG, сообщает агентство Bloomberg со ссылкой на источники. По данным источников, санкции также могут ввести против страховой компании, которая работает с судами, прокладывающими трубы в Балтийском море. В санкционный список могут попасть и другие компании, предоставляющие услуги и материалы для строительства.

https://www.kommersant.ru/doc/4733418?from=hotnews

Надбавка за переработку. Аналитики оценили выгоду для нефтяников от роста демпфера

«Газпром нефть» в наибольшей степени выиграет от решения правительства увеличить компенсации нефтекомпаниям за сдерживание цен на топливо внутри страны, следует из оценок Газпромбанка и «ВТБ Капитала». По их прогнозу, положительный эффект для EBITDA компании может составить 1,5–3% в 2021 году и 4–5% в 2022 году. В абсолютных цифрах в наибольшей степени компенсации вырастут у «Роснефти» как крупнейшего российского переработчика. Суммарно отрасль может дополнительно получить 40 млрд руб. в 2021 году, но эффект на EBITDA будет ниже — увеличение демпфера автоматически приведет к росту НДПИ.

https://www.kommersant.ru/doc/4732281

( Читать дальше )

Изменение формулы демпфера будет выгодно для российских нефтеперерабатывающих компаний - Газпромбанк

- 18 марта 2021, 14:35

- |

Согласно последним сообщениям СМИ, правительство России рассматривает поправки к формуле демпфера на моторное топливо. Механизм демпфера был введен в 2019 г. для сдерживания повышения внутренних цен на бензин и дизельное топливо в условиях растущих цен на нефть.

В начале текущего года российские нефтяные компании обратились к правительству с просьбой изменить формулу демпфера. Более высокие цены на нефть вкупе со слабым рублем привели к повышению внутренних оптовых цен на топливо, оказывая давление на рентабельность розничного бизнеса.

Предлагаемые изменения должны быть выгодны российским нефтеперерабатывающим компаниям: при прочих равных корректировки, по нашим оценкам, могут увеличить налоговые субсидии сектора на 42 млрд руб. в 2021 г. и на 116 млрд руб. в 2022 г. Самый существенный выигрыш получат компании с большой долей переработки (в % от нефтедобычи) и значительными поставками топлива на внутренний рынок, в частности Газпром нефть.Дышлюк Евгения

Бахтин Кирилл

«Газпромбанк»

( Читать дальше )

Ожидания по прибыли ряда российских нефтяных компаний могут быть пересмотрены в случае изменения налогового режима - Альфа-Банк

- 17 марта 2021, 19:06

- |

Как сообщает агентство «Интерфакс», Госдума предложила ввести кратковременный налоговый вычет для отдельных добывающих проектов, чтобы стимулировать инвестиции в 2021-2022гг., в то время как на 2022 г. запланированы масштабные изменения в налоговый кодекс в части налога на дополнительный доход (НДД), с выделением месторождений сверхвязкой нефти в отдельную подгруппу. Это позволит ряду нефтяных компаний компенсировать потери, предусмотренные пересмотром налогового законодательства в октябре 2020 г., которые привели к отмене большинства налоговых льгот (специальные ставки экспортной пошлины и НДПИ для месторождений высоковязкой нефти) начиная с 2021г.

Если изменения будут приняты, мы видим определенный потенциал переоценки ожиданий по показателю EBITDA на 2021 г. для ряда нефтяных компаний. В частности, мы видим потенциал роста оценок примерно на 5% и 7,5% для «ЛУКОЙЛа» и «Татнефти» соответственно (исключая позитивный эффект от налогового вычета в размере 12 млрд руб., предоставленного последней в конце 2020), в то время как эффект на EBITDA «Газпромнефти» и «Роснефти» будет чуть более 1% в 2021 г.

Хотя на фоне поддержки президента перспективы пересмотра налогового режима высоки, мы ожидаем, что Минфин может настоять на выполнении дополнительных условий для включения месторождений в режим НДД, что может несколько сгладить позитивный эффект на доходы компаний. В целом, мы считаем новость ПОЗИТИВНОЙ на данном этапе — сообщения указывают на изменение риторики российского правительства, общий вектор которой, в свою очередь, может стать предвестником более масштабного пересмотра налогового законодательства в кратко-и среднесрочной перспективе.Блохин Никита

«Альфа-Банк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал