Репо

РЕПО в США

- 05 марта 2021, 18:03

- |

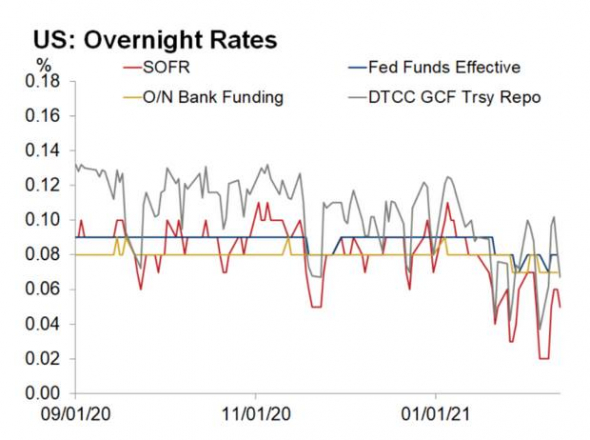

Сначала несколько моих субъективных рассуждений. Помните события сентября 2019 г., когда на межбанковском рынке в США ставки по сделкам РЕПО внезапно взлетели до 9% без какого-то явного повода. А сами «финансово-стабильные» крупные банки оказались не в состоянии успокоить рынок. Это был позор рынка саморегулирования! В ситуацию пришлось вмешиваться ФРС, которая еще за несколько месяцев до пандемии «откупорила бутылку» QE. Парадокс тех странных дней был объяснен позднее. Оказалось, что гайки в пруденциальном надзоре за системно-значимыми банками были затянуты столь сильно, что в сложной ситуации они не рискнули использовать запасы денежных средств и государственных бумаг для купирования временного кризиса на межбанке. Очевидно, нужна была реформа банковского регулирования, на которую, впрочем, монетарные власти США как-то забили…

( Читать дальше )

- комментировать

- 513

- Комментарии ( 1 )

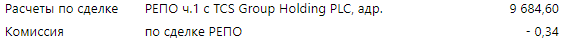

Имею 3 акции TCS купленные на СПБ в прошлом году. Вчера в отчете увидел эти пункты. Что они означают, если я не совершал ни каких операций на счете?

- 03 февраля 2021, 13:26

- |

- ответить

- 463 |

- Ответы ( 6 )

Ипотека, Кредит, РЕПО

- 05 января 2021, 21:28

- |

Как человеку без официальной работы в России получить кредит на крупные покупки, например на квартиру или дорогой автомобиль? Лично для меня вызывал парадокс тот факт, что в банке ВТБ в котором у меня акций и облигаций на несколько миллионов рублей мне отказались оформить кредитную карту с беспроцентным периодом с лимитом на 100т. рублей по той причине, что я не смог предоставить справку 2-НДФЛ.

Хочу поделиться своим опытом и мыслями о использовании механизма РЕПО, если кратко то это кредитование наличными под залог ценных бумаг.

Вопрос которой я ставил был достаточно прост, как можно приобрести квартиру не прибегая к ипотеке и не продавая ценные бумаги.

В конце ноября 2019 года был проведен вебинар Марины Сакович из GROTTBJÖRN “Кредитное плечо VS РЕПО с ЦК” в котором рассказывалось о преимуществе работы РЕПО с ЦК.

Ссылка на вебинар: finansovoe-a.esclick.me/DPagSuMgij8u

Ссылка на презентацию: finansovoe-a.esclick.me/DPagXb1vunWu

Основная мысль заключалась в том что с акциями и облигациями можно проводить сделки РЕПО, то есть получать займ под их залог, при этом ставки кредитования подвержены рыночным колебаниям. Результаты торгов можно посмотреть на сайте МосБиржи в разделе Денежный рынок: https://www.moex.com/ru/markets/money/repock/

( Читать дальше )

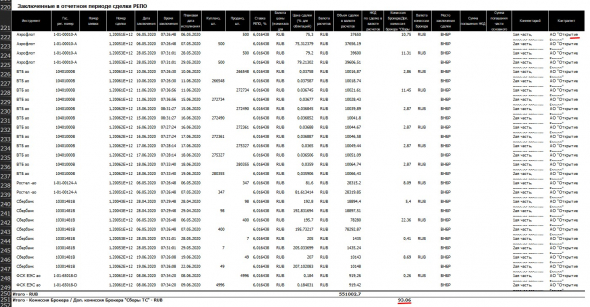

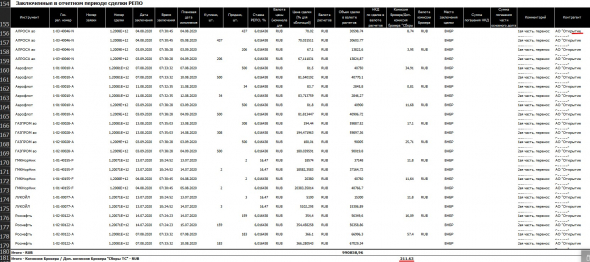

Брокер «Открытие» РЕПО - вопросы и ответы.

- 19 ноября 2020, 12:24

- |

Выношу на суд общественности, хотелось разобраться…

Листая брокерские отчёты обнаружились сделки РЕПО совершаемые брокером «Открытие».

.

( Читать дальше )

Сбер. Причины роста в ноябре.

- 15 ноября 2020, 18:34

- |

Если коротко, причина роста Сбера — деньги, новые деньги, Объем Покупок 24 млрд. рублей.

После дивгепа 02 октября в Сбере установился флет, коридор с осевой 206 (разброс 201-212). Канал жил ровно месяц — до 02 ноября. Толпа жаждала сразу закрыть геп («за один день», «максимум три»...). Но реальность оказалась другой. В этот период буржуи медленно выходили, их замещали деньгами толпы (толпа перекладывала деньги с депозитов банков в фондовый рынок, самостоятельно, через ДУ и ИИС, «закрывала геп»). Разброс направленных объемов относительно невелик — плюс/минус 2000мр. И только с 20 по 26 октября было движение средней силы, 4500мр полученных дивидендов Сбера толпа вложила/реинвестировала в акции Сбера. Далее на внешке до 30 октября Сбер опустился на 201, цена на минимум канала, весь рост Сбера на дивах продан, ровно 4500мр. Наступил Ноябрь.

В первый торговый день ноября (02 число) избушки сняли стопы («я ждал продолжения»), но избушки знали план (вместе с ЦБ РФ и буржуями) стали выкупать. Начался сильный рост. В срок до 11 ноября вложили в Сбер 24000мр, закрыли дивгеп, пошли дальше.

( Читать дальше )

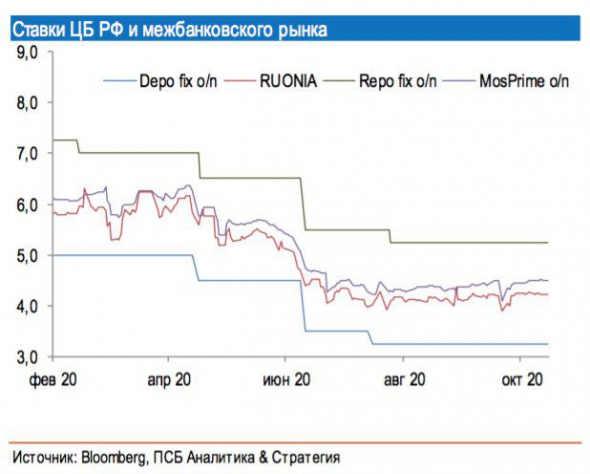

Бэнкинг по-русски: План по ОФЗ выполнен досрочно, а накачка банковской системы госсредсвами в самом разгаре

- 12 ноября 2020, 11:32

- |

ru.cbonds.info/news/item/1302395

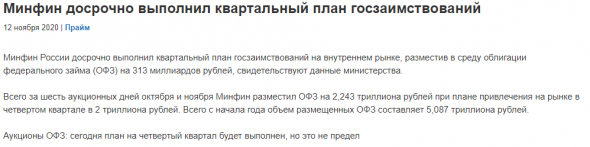

Интересно посмотреть как позиция минфина по РЕПО с банками и краткосрочными депозитами изменилась:

( Читать дальше )

кто покупает новые ОФЗ (доходность около 5% годовых, новые ОФЗ низколиквидны) и зачем

- 10 ноября 2020, 22:52

- |

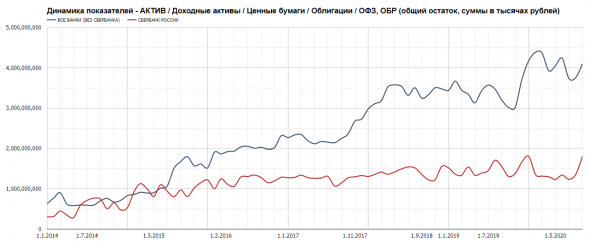

Покупают новые ОФЗ, в основном, госбанки и берут кредит (РЕПО) под залог купленных ОФЗ.

Долг Сбербанка перед ЦБ в октябре вырос на 420 млрд руб. — это 67,7% объема средств,

которые ЦБ предоставил игрокам в прошлом месяце по операциям «длинного» РЕПО.

Сбербанк в октябре привлек от Банка России 420 млрд руб., следует из его отчетности по РСБУ на 1 ноября.

Это гораздо больше, чем банк занимал у регулятора на пике первой волны коронавируса:

например, в марте он нарастил обязательства по этому счету на 100 млрд руб., а

в апреле — еще на 173 млрд руб., снизив долг до нуля в последующие месяцы.

В октябре Банк России проводил для сектора два аукциона РЕПО «антикризисного» формата — на месяц и на год.

Тогда банки впервые воспользовались правом занять средства на 28 дней,

выбрав 600 млрд руб. Еще 20 млрд руб. кредитные организации заняли на аукционе годового РЕПО.

Неликвидные ОФЗ гос.банкам не нужны, но просят купить.

Поэтому покупают ОФЗ и под залог этих ОФЗ берут кредит (РЕПО) у ЦБ.

Зато Минфин выполняет план заимствований.

Спрос на ОФЗ искусственный.

Думаю, при такой схеме, это эмиссия, увеличение денежной массы.

ЦБ проводит эмиссию.

Спокойствие на денежном рынке на фоне падения остальных секций фондового рынка

- 02 ноября 2020, 10:14

- |

Источник: ПСБ

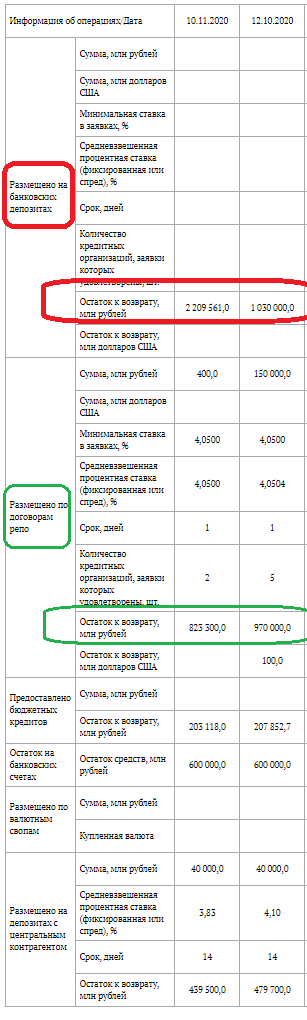

Несмотря на происходящие неблагоприятные события на российском фондовом рынке в последние несколько месяцев, на отечественном денежном рынке негативных колебаний не происходит.

Вслед за ключевой ставкой, ставки на денежном рынке снижаются. Основные денежные индикаторы RUONIA, MosPrime и ставка РЕПО находятся в корридоре 4,25-4,5%. Волатильность ставок на коротком отрезке (овернайт и неделя) незначительна, а самые большие отклонения происходили в сторону резкого снижения ставок, когда игроки предлагали денежные средства с дисконтом.

Стабильное и плавное движение ставок вниз во втором полугодии — это результат не только снижения ключевой ставки, но и избыточности ликвидности в банковском секторе. Несмотря на накапливающиеся риски и негатив на финансовых рынках, у банков не возникает резкой необходимости занимать деньги на рынке средств даже в условиях резкого роста волатильности на рынке. Достаточная ликвидность влияет на характер движения ставок не только на денежном рынке, но и на тесно связанном с ним долговом.

( Читать дальше )

Плечо vs Репо с ЦК или SWAP

- 26 октября 2020, 16:38

- |

Я не фанат торговли с плечом. В то же время плечо – это прекрасная возможность усилить эффект. Поэтому, на мой взгляд, работать с плечом или без – это такой очень личный выбор каждого.

Много лет я работала в брокере только с клиентами-юридическими лицами, и не задумывалась о нюансах, связанных с физическими лицами. Например, клиент-импортер покупает валюту, фиксирует курс при помощи свопа. По сути, его плечо 1:10 в такой сделке. Или предприятия со свободной рублевой ликвидностью размещают ее через своп или репо на Московской бирже. Все те же инструменты (своп и репо) доступны и физическим лицам.

Позицию на покупку валюты (возьмем пример EUR) можно открыть с плечом 1:10, при этом стоимость кредитования (на 26.10.2020) составляет ок 4% годовых (это ставка своп EUR_TODTOM – можно проверить на сайте мосбиржи и НКЦ), комиссии утяжелят сделку примерно на 1,3 п.п., то есть общая стоимость около 5,3% годовых. На менее ликвидных валютах цена будет выше, а плечо ниже.

Так же работает репо для акций. Например, акции Газпрома сегодня репуются по 4,5% годовых. Плечо в стандартных условиях на них будет 1:2или3, для клиентов с повышенным риском выше – ок 1:6. Если позиция на продажу, то клиент получается обратной стороной сделки репо и уже зарабатывает этот процент, за вычетом комиссий. Кстати, так же сработает и со свопами на валюте (кто продает валюту, шортит, зарабатывает процент).

Коллеги, вы работаете с плечом или без? Что думаете про использование свопов или репо вместо кредитного плеча?

Мой ответ на посты "QE по-Русски" и про "мерзких банкиров"

- 10 октября 2020, 16:29

- |

Про «КУЕ по-русски»

Расширение лимитов РЕПО для банков это не есть QE в чистом виде — это больше похоже на «Пониженное ГО» для трейдеров на срочке.

Можно строить пирамиду РЕПО в несколько этажей, но принимая на себя риски изменения % ставок.

По чем там крайние ОФЗ размещались ?? 5.28% — ?? а депозиты в ЦБ почем принимаются — 3.25%

да и динамика РЕПО (общего а не только с ЦБ) не такая уж и пугающая

А ОФзшки банк в большей степени на свои покупают

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал