Прогноз по акциям

❗️❗Втб - дивиденды за 2025 год будут⁉️

- 29 сентября 2025, 08:31

- |

По прогнозам, дивиденды за 2025 год могут составить до 20 рублей на акцию (до 30% доходности).

Рассмотрим аргументы «ЗА» и «ПРОТИВ» выплаты дивидендов, а начнем мы с результатов банка за август 2025 года:

❌Чистые процентные доходы снизились на 24% до 35,3 млрд руб.

✅Чистые комиссионные доходы выросли на 2% до 26 млрд руб.

❌Прочие операционные доходы снизились в 4,5 раза до 6,9 млрд руб.

❌Чистая прибыль* снизилась на 41% до 23,9 млрд руб.

*При этом по итогам 8 месяцев 2025 года чистая прибыль снизилась всего на 3,2% до 327,6 млрд руб. Важно, что прочие операционные доходы составили 43% чистых операционных доходов.

💡Прогнозировать итоговую прибыль банка, опираясь только на основные показатели, не имеет никакого смысла, так как ключевое влияние на финансовый результат оказывают прочие доходы (продажа активов, переоценка ценных бумаг и т.д.).

Как вы понимаете, вероятность точного прогноза по таким доходам значительно ниже 50%.

( Читать дальше )

- комментировать

- 355

- Комментарии ( 0 )

Инарктика. Худшее позади?

- 29 сентября 2025, 08:30

- |

В конце августа вышел отчет за 6 месяцев 2025 года у компании Инарктика, но руки дошли только сейчас до разбора! Если бы я сказал, что отчет плохой, то это был бы комплимент с моей стороны!

Считаю, что некорректно сравнивать цифры с 1 полугодием 2024 года, так как рыба была жива, поэтому объемы продаж были в 2 раза выше, адекватнее сравнивать со 2 полугодием 2024 года!

📌 Что в отчете

— Выручка. Cоставила 10 млрд рублей против 13.3 млрд рублей во 2 полугодие 2024 года: объем продаж упал с 9.4 тыс тонн до 8.4 тыс тонн + средние цены упали (около 1300 рублей за кг во 2 полугодие 2024 против 1150 рублей за кг в 1 полугодие 2025года)

Если падение объемов продаж понятно => снижение биомассы товарного вида, то по ценам ситуация немного сложнее! Да, укрепление рубля негативно влияет на цены, так как ритейлу и HORECA выгоднее закупать иностранную рыбу, но я лично не заметил падения цен в ресторанах и магазине (как будто маржа досталась не поставщику)!

— Запасы рыбы. Тут вообще все сложно: после смерти рыбы (биологическое комбо из воши + медуз + погоды) на конец 1 полугодия 2024 года запасы компании составляли 15.

( Читать дальше )

МТС Банк - четыре причины для роста

- 29 сентября 2025, 08:08

- |

ЦБ РФ все чаще дает тревожные сигналы по банковскому сектору. И действительно, многие банки в летние месяцы сократили чистую прибыль, но не МТС Банк. Лишь за 2 месяца этого года (июль-август) банку удалось показать чистую прибыль по РСБУ в 4,2 млрд рублей, что выше аналогичных показателей прошлого года на 60% и составляет 73% от всех доходов за первое полугодие.

Такая стремительная динамика привлекла мое внимание и сегодня я хотел бы поговорить о факторах роста МТС Банка, но сначала парочка цифр из отчета. Итак, чистая прибыль МТС Банка за 8 месяцев 2025 года составила 10 млрд рублей, вернувшись к благоприятным уровням 2024 года. При этом Банк сохраняет один из самых стабильных показателей стоимости риска (COR) в 6,0%. Далее по пунктам.

📊 Ставка

Каждое снижение ключевой ставки ЦБ на 1% может добавлять порядка 1,5 млрд рублей к чистой прибыли. Учитывая сохраняющийся тренд на снижение ключа до конца года, можно рассчитывать еще на 2-3 млрд чистой прибыли дополнительно. Однозначно, МТС Банк является бенефициаром снижения ставки!

( Читать дальше )

Полюс: ждать падения или покупать? Честный расчет цены.

- 29 сентября 2025, 07:12

- |

Все обсуждают лидерство «Полюса», но что, если рынок ставит перед ним невыполнимые задачи? Возможно ли сохранять рост на уровне 15% в год, и почему это может вызвать разочарование? Эта статья будет полезна для инвесторов, стремящихся понять не только потенциал, но и скрытые риски крупных компаний.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Прежде чем приступить к чтению, ознакомьтесь с моим руководством по анализу компаний (часть 1, часть 2 и часть 3). Там я подробно рассказываю, как провожу анализ, аналогичный этому.

Золотой гигант России.

ПАО «Полюс» — бесспорный лидер золотодобывающей отрасли России и одна из крупнейших компаний мира в этом секторе.

( Читать дальше )

Как чувствуют себя банки по итогам 8 месяцев 2025 года? Выделяем интересные истории.

- 28 сентября 2025, 19:41

- |

Добрый вечер! Подготовил материал с обзором текущих тенденций в банковском секторе на основе информации от Центрального Банка.

За 8 месяцев 2025 года банки заработали 2.3 трлн рублей, против 2.4 трлн рублей за 8 месяцев 2024 года. В августе текущего года прибыль банковского сектора составила 203 млрд рублей при 13% рентабельности капитала. Относительно июля финансовый результат сократился почти в 2 раза. Среди причин можно выделить снижение прибыли от основной деятельности (чистые %, чистые комиссии за вычетом операционных расходов и чистого доформирования резервов) на 81 млрд руб. (-31%) из-за роста отчислений в резервы отдельными банками, сокращения чистого процентного дохода (-36 млрд, -6%). Чистый процентный доход продемонстрировал снижение в основном в корпоративном сегменте из-за высокой (~65%) доли кредитов на плавающих ставках, доходность по которым снизилась вслед за снижением ключевой ставки. Из дополнительных факторов, оказавших негативное влияние на чистую прибыль августа, можно выделить: снижение нерегулярных доходов (-64 млрд, -42% м/м), рост налоговых отчислений (+33 млрд).

( Читать дальше )

Позитивный обзор. Ренессанс Страхование

- 27 сентября 2025, 18:56

- |

Ренессанс Страхование опубликовала отчетность за первое полугодие 2025 года, и результаты получились неоднозначными. С одной стороны, компания демонстрирует мощный рост бизнеса, с другой — сталкивается с падением чистой прибыли.

Главный драйвер — накопительное страхование жизни (НСЖ). Премии в этом сегменте выросли почти вдвое и достигли 52,7 млрд руб. из общего объема сборов в 92,2 млрд руб. (+26% г/г). Такой результат стал возможен благодаря высокой ключевой ставке: клиенты ищут гарантированный доход и активно выбирают НСЖ как альтернативу вкладам. При этом сегмент инвестиционного страхования жизни (ИСЖ) просел почти на 62%, а кредитное страхование жизни — на 55%. В классическом страховании (non-life) сборы сократились на 1%, до 34,2 млрд руб., что связано с падением спроса на ипотеку, корпоративное автострахование и ДМС.

Финансовый итог оказался слабее: чистая прибыль снизилась на 15%, до 4,6 млрд руб. Главные причины — переход на новый стандарт учета (МСФО 17) и отрицательная валютная переоценка на 1,2 млрд руб. При этом по второму кварталу падение ещё сильнее — минус 30%.

( Читать дальше )

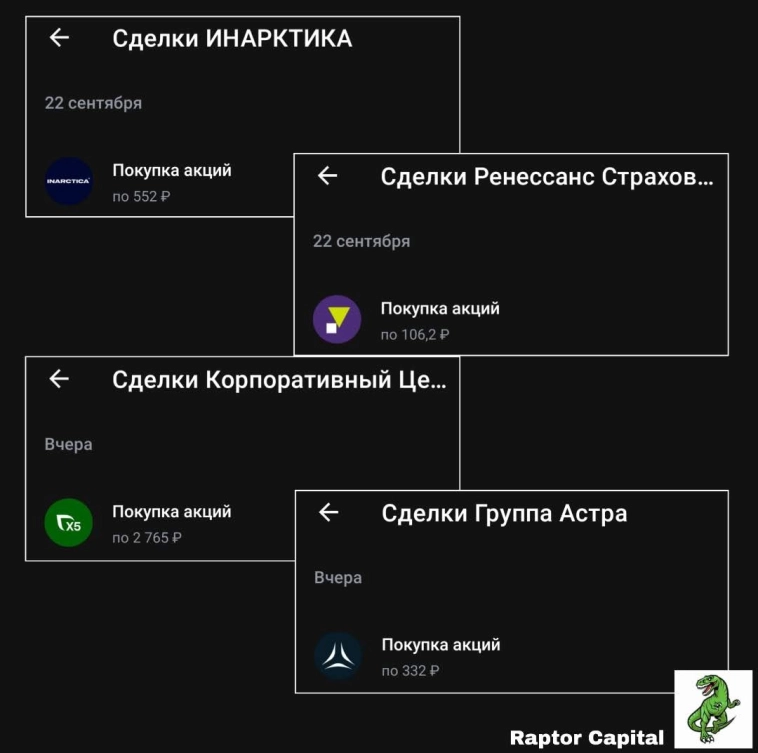

💼 Мои сделки на этой неделе

- 27 сентября 2025, 14:12

- |

📌 На этой неделе индекс Мосбиржи дважды уходил ниже 2700 пунктов, поэтому я продолжил увеличивать долю акций в своём портфеле. Всего сделал 4 покупки, о которых сегодня и расскажу.

🐟 Инарктика ($AQUA)

• Увеличил позицию в портфеле по 552 рубля за акцию. По-прежнему привлекают в компании темпы восстановления биомассы, высокая финансовая устойчивость и стабильные выплаты дивиденды.

🏦 Ренессанс Страхование ($RENI)

• Докупил по цене 106,2 рублей за акцию. Компания является не только бенефициаром цикла снижения ключевой ставки (инвестпортфель компании в 262 млрд рублей состоит на 64% из облигаций), но и бенефициаром инфляции (выигрывает от роста цен на мед. услуги и автозапчасти). Помимо этого, компания выкупает собственные акции и платит дивиденды.

🍏 X5 ($X5)

• Как и планировал, увеличил свою позицию по 2765 рублей за акцию. Растущая компания, имеющая самые стабильные результаты в ритейле за последние 5 лет. За 2025 год должны выплатить дивидендами около 350 рублей на акцию, при этом ещё 200-300 рублей могут выплатить в ближайшие месяцы. Лента сейчас растёт быстрее, но Лента не платит дивиденды и имеет оценку P/E = 6,6x против P/E = 6,4x у Х5 (с учётом недавнего выкупа акций у нерезидентов и при выплате дивиденда в 300 рублей).

( Читать дальше )

Газпром (GAZP). Отчет 2Q 2025. Перспективы. Дивиденды.

- 27 сентября 2025, 08:11

- |

Приветствую на канале, посвященном инвестициям! 29.08.25 вышел отчёт по МСФО за 1 полугодие 2025 г. компании Газпром (GAZP). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: YouTube и RuTube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Газпром — одна из крупнейших нефтегазовых компаний мира по величине запасов и объемам добычи.

Основные виды деятельности —разведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, а также производство и сбыт тепло- и электроэнергии.

- №1 в мире по запасам и добыче природного газа.

- №1 в мире по протяженности газотранспортной системы.

- №1 в России по производству тепловой энергии.

- №1 в России по переработке газа.

- №2 в России после Роснефти, по переработке нефти и газового конденсата.

- №2 в России по выработке электрической энергии.

- Лидирующие позиции в Российской медиа индустрии.

Более 50% акций принадлежит государству.

( Читать дальше )

Ожидаем продолжения роста чистой процентной маржи ВТБ на фоне снижения кс, что снизит стоимость фондирования и повысит доходы — Газпромбанк Инвестиции

- 26 сентября 2025, 17:50

- |

ВТБ представил результаты за восемь месяцев 2025 года. Чистая прибыль банка за отчетный период составила 327,6 млрд рублей, показав снижение на 3,2% относительно аналогичного периода 2024 года, при этом ROE составил 18,1%.

— Чистая прибыль банка за отчетный период составила 327,6 млрд рублей, показав снижение на 3,2% относительно аналогичного периода 2024 года. ROE составил 18,1%, показав снижение на 3,7% относительно аналогичного периода предыдущего года.

— Чистый процентный доход составил за восемь месяцев 221,7 млрд рублей, снизившись на 41,4% г/г. Чистая процентная маржа (разница между доходом по кредитам и расходами по депозитам) достигла 1,0%.

— Кредитный портфель составил 24,2 трлн рублей, показав рост на 1,8% с начала года. Портфель корпоративных кредитов вырос на 4,8% г/г, достигнув 16,7 трлн рублей. Розничный портфель сократился на 4,2% г/г, достигнув 7,5 трлн рублей.

— Объем средств клиентов составил 26,4 трлн рублей, сократившись на 1,9% с начала года. Объем средств физических лиц увеличился на 4,4% с начала 2025 года, достигнув 13,6 трлн рублей. Объем средств клиентов — юридических лиц сократился на 7,8% с начала 2025 года, составив 12,8 трлн рублей.

( Читать дальше )

Фундаментальные драйверы для Яндекса остаются сильными, наш таргет по акциям 6000 ₽ (потенциал роста ~50%) — SberCIB

- 26 сентября 2025, 14:03

- |

Сегодня последний день, когда акции компании торгуются с выплатой. По итогам первого полугодия эмитент распределит по 80 ₽ на акцию с доходностью 2%.

Несмотря на снижение котировок, аналитики думают, что фундаментальные драйверы для «Яндекса» остаются сильными, среди них:

— Умеренно высокие темпы роста на горизонте до 2030 года как по выручке, так и по EBITDA.

— Из-за роста свободного денежного потока возможно увеличение инвестиций в новые сегменты или дивидендного потока в будущем.

— У бизнеса электронной коммерции есть потенциал роста эффективности — это должно позитивно сказаться на оценке компании в ближайшие два-три года.

Таргет SberCIB — 6 000 ₽ за бумагу, что предполагает почти 50%-ный потенциал роста с текущих уровней.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал