Прогноз по акциям

Софтлайн в этом году вряд ли порадует уверенным ростом

- 22 августа 2025, 11:48

- |

Софтлайн представил вчера ключевые финансовые результаты за второй квартал.

Ключевые результаты:

• Выручка: 22,1 млрд руб. (+4% г/г; -8,1% кв/кв)

в т.ч. от собственных решений: 7 млрд руб. (+13% г/г; -20% кв/кв);

• Скорр. EBITDA: 1,7 млрд руб. (+4,3% г/г; -7% кв/кв);

• Рентабельность по EBITDA: 7,7% (+0,05 п.п. за год; +0,1% за квартал);

• Чистый убыток: 0,83 млрд руб. (+12,4% г/г; в 1 кв. – чистая прибыль в 0,745 млрд руб.);

• Скорректир. (на портфель ц.б.) чистый долг: 17,9 млрд руб. (13,3 млрд — годом ранее; 6,7 млрд – на начало года);

• Скорр. чистый долг/скорр. EBITDA: 2,5х (2,0х годом ранее; 0,9х на начало года);

Софтлайн по итогам отчетности повысил свой прогноз на этот год по выручке (со 120 до 150 млрд руб.) и EBITDA (с 8,5-10 до 9-10,5 млрд руб.), намерен удержать отношение скорректированного чистого долга к скорректированной EBITDA в пределах 2х.

Наше мнение:

Компания продолжила замедлять темпы роста выручки (с 12% г/г – в 1 квартале, 32% — по итогам 2024 года) и за отчетный квартал несколько снизила реализацию собственных решений, однако смогла показать чуть более сдержанные темпы сокращения EBITDA, что позволило удержать операционную рентабельность.

( Читать дальше )

- комментировать

- 180

- Комментарии ( 0 )

Акции Т-Технологий остаются в числе наших главных фаворитов с рейтингом "Выше рынка". Бумаги торгуются с мультипликатором P/E 2025 г. на уровне 5,3x и P/BV 1,4x — АТОН

- 22 августа 2025, 10:32

- |

Чистая прибыль «Т-Технологий» за 2-й квартал 2025 года выросла на 99% г/г до 46,7 млрд рублей при рентабельности капитала (ROE) на уровне 28,9%. Это выше консенсуса и наших ожиданий. Выручка группы увеличилась на 83% г/г до 354 млрд рублей. Чистый процентный доход банка составил 123,3 млрд рублей (+59% по сравнению с аналогичным периодом прошлого года), чистая процентная маржа снизилась до 10,8% (во 2-м квартале 2024 — 12,5%). Чистый комиссионный доход составил 34 млрд рублей (+41% к прошлогоднему показателю). Операционные расходы выросли на 47% г/г до 87,9 млрд рублей, а отношение операционных расходов к доходам (CIR) составило 46,0% (во 2-м квартале 2024 — 49,7%), что является хорошим результатом.

Чистая прибыль «Т-Технологий» за 1-е полугодие 2025 года выросла на 75% г/г до 80,2 млрд рублей при рентабельности капитала (ROE) на уровне 26,5%. Выручка группы увеличилась на 91% г/г до 686 млрд рублей. Чистый процентный доход банка составил 238 млрд рублей (+58% по сравнению с аналогичным периодом прошлого года), чистая процентная маржа достигла 10,4% (в 1-м полугодии 2024 — 12,9%), а чистый комиссионный доход составил 64 млрд рублей (+51% к прошлогоднему показателю). При этом операционные расходы выросли на 47% г/г до 168,5 млрд рублей.

( Читать дальше )

📱 ВК. Что происходит с компанией после допэмиссии

- 22 августа 2025, 10:31

- |

Завершаем торговую неделю обзором российской технологической компании и лидера по аудиторным показателям в Рунете — VK. На прошлой неделе ею были представлены финансовые результаты за 1 полугодие 2025 года. Давайте разбираться:

— Выручка: 72,6 млрд руб (+13% г/г)

— скор. EBITDA: 10,4 млрд руб (против убытка -0,7 млрд руб)

— Чистый убыток: -12,6 млрд руб (против убытка -24,6 млрд руб г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Выручка по итогам 1 полугодия 2025 года выросла всего на 13% г/г и составила 72,6 млрд руб. в основном за счёт доходов от видеорекламы, а также пока сохраняющихся высоких темпов роста VK Tech. В результате скорректированная EBITDA вышла в положительную зону и составила 10,4 млрд руб, против отрицательного значения год к году.

— выручка от VK Tech увеличилась на 48% г/г — до 6,7 млрд руб.

— доходы от видеорекламы выросли на 71% г/г — до 2,3 млрд руб.

— операционные расходы снизились на 4,5% г/г — до 62,1 млрд руб.

( Читать дальше )

Цифровые привычки: пока всё еще самая быстро растущая и самая дешевая компания

- 22 августа 2025, 10:13

- |

С 1 августа акции компании торгуются на внебиржевом рынке Мосбиржи, и рост на минимальных объемах составил +20% с момента pre-IPO.

Средний дневной оборот за 5 дней составил 600 тыс рублей.

По этой причине текущую цену нельзя считать релевантной, в расчетах буду использовать цену покупки на pre-IPO в 30 рублей.

Отчет вышел в ограниченном объеме:

✅Контракты 7,7 млрд руб (+1,3 млрд за полгода)

✅Число договоров: 48 (+2 за полгода)

✅Выручка +86%г/г — до 710 млн руб.

✅Рентабельность EBITDA = 41,5%

✅Чистая прибыль 233 млн руб (+530% г/г).

👉Гайденс по выручке был озвучен ранее на дне инвестора 40-80%

Комментарий:

( Читать дальше )

Почему это одна из лучших акций на российском рынке и причины купить её прямо сейчас!

- 22 августа 2025, 09:19

- |

Если спросить любого инвестора, какая акция является самой популярной в его портфеле, то без сомнения многие назовут Лукойл!

Например в моём портфеле Лукойл занимает 2 место после СБЕРа (скрин из сервиса учёта инвестиций и приложения СБЕР инвестиции):

На протяжении 25 лет Лукойл был для инвесторов оплотом надежности и щедрости на рынке. Компания показывала не только устойчивый рост котировок, но и ни разу не отменила дивиденды, из года в год наращивая их объём.

Однако на фоне геополитического кризиса и санкций наша экономика и рынок меняются. Остается ли Лукойл такой же привлекательной и крепкой бумагой с потенциалом роста? Давайте проведем разбор эмитента и выясним это!

Лукойл

Это не просто нефтедобытчик, а крупнейшая компания РФ с уникальной устойчивостью и мощными драйверами для роста.

Оцените масштаб компании:

- 2% всей мировой добычи нефти.

- Вертикальная интеграция: Бизнес включает геологоразведку, добычу, переработку (нефтехимия и 4 крупных НПЗ в России), логистику (собственный танкерный флот) и одну из крупнейших в мире сетей АЗС (свыше 6300 станций в 20+ странах).

( Читать дальше )

Сбер может достигнуть 390-400 рублей уже в ближайшие месяцы. Где может быть индекс?

- 22 августа 2025, 07:24

- |

Какой актив покажет опережающий рост на снижении ставки и возвращении западных фондов. На мой взгляд, в саму генетику крупного зарубежного фонда вложено инвестирование в те компании, в которые они физически способны зайти. То есть первейшее значение будет иметь ликвидность. Для них исторически это всегда был Сбербанк. Классика подразумевает рост вначале первого эшелона, затем второго и далее прочих. То есть мы можем столкнуться с таким явлением которое было проявлено в «индексе доминирования биткоина», только на месте биткоина будет наш Сбер. Где будет Сбер в скором времени: 390-400 рублей.

( Читать дальше )

Т-Технологии МСФО 2 кв. 2025 г. - прибыль удвоилась, но не все так однозначно

- 22 августа 2025, 04:39

- |

Компания Т-Технологии опубликовала финансовые результаты за 2 кв. 2025 г.

Прибыль выросла на 99% до 46,7 млрд руб., за полугодие +75% до 80,2 млрд руб.

Скорректированная прибыль на результат по сделке по покупке Яндекса и неконтрольные доли участия составила 41,6 млрд руб. (+77%), за полугодие +64%.

Рентабельность капитала по скорректированной прибыли 28,4% за 2 кв., 26,6% за полугодие.

Компания подтвердила прогноз по росту прибыли на 40+% по итогам года и рентабельности капитала выше 30%.

Кредитный портфель с начала года вырос на 10% до 3 трлн рублей (+9,5% за квартал и +122% год к году, благодаря покупке Росбанка).

Также был рекомендован очередной квартальный дивиденд 35 руб. на акцию (1% доходность).

( Читать дальше )

Позитивный обзор. Промомед

- 21 августа 2025, 21:11

- |

📈 Пока российский фармрынок в первом полугодии вырос всего на 14,9%, Промомед показал результат, который можно назвать почти космическим — +82% к выручке, до 13 млрд руб. Это не просто опережение отрасли, а настоящий спринт на фоне марафона.

💯 Главные двигатели роста — два стратегических направления: эндокринология и онкология. Их совокупная доля в выручке за год подскочила с 54% до 74%.

🔹 Эндокринология прибавила +118% (4,8 млрд руб.) за счёт успешных продаж Квинсента®, Велгия® и особенно Тирзетта® — первого в России аналога Mounjaro для лечения диабета II типа и ожирения.

🔹 Онкология выросла на +188% (4,7 млрд руб.), в том числе благодаря выводу Апалутамида-Промомед — отечественного ингибитора для терапии рака простаты, на 40% дешевле импортных аналогов.

💸 Компания активно инвестирует в будущее: за полугодие — 56 медицинских исследований, 15 новых регистраций препаратов и 12 патентов. Инновационные продукты уже приносят 60% выручки.

🔥 Прогноз на 2025 год руководство подтверждает: +75% к выручке при EBITDA 40%. Сезонность играет на руку — традиционно вторая половина года сильнее, что может ещё подтянуть показатели.

( Читать дальше )

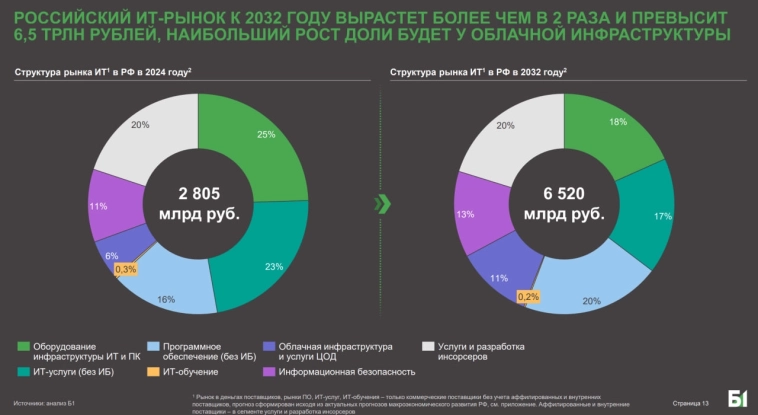

Глянул тут отчет Б1 по рынку айти услуг и ПО. В чем польза?

- 21 августа 2025, 20:28

- |

В целом даже не знаю, что полезного для себя извлечь.

Для меня это всё какая-то экстраполяция текущих трендов до 2030 годов.

Причем будущие темпы роста рынка айти услуг всего 8% годовых,

(сомнительно, т.к. глобальный рынок типа будет расти на 10% в долларах)

Рынок тиражного ПО будет расти 17% в ближайшие 4 года.

Причем круче всегно будет расти софт для бизнеса и AI-ПО.

В айтишке типа будет переть облачная инфраструктура.

( Читать дальше )

🏦 Т-Технологии – Отличный отчёт, но что с оценкой акций?

- 21 августа 2025, 20:05

- |

📌 Сегодня предлагаю взглянуть на отчёт за 1 полугодие у одной из самых интересных компаний – Т-Технологии. Напомню, в моём анализе банковского сектора по итогам 2024 года компания заняла 1 место как самый привлекательный банк, но с самой дорогой оценкой – проверим, изменилось ли что-то спустя полгода.

📈 СИЛЬНЫЕ СТОРОНЫ:

• Чистая прибыль за 1 полугодие выросла на 75% год к году до 80,2 млрд рублей. Чистый процентный доход увеличился на 58% до 238,1 млрд рублей, чистый комиссионный доход вырос на 51% до 64 млрд рублей.

• Чистая процентная маржа хоть и снизилась (из-за роста стоимости фондирования, как и у других банков) с 12,9% до 10,4%, но показатель по-прежнему сильно выше конкурентов в банковском секторе.

• Не могу не выделить отличную диверсификацию бизнеса компании – доля чистой выручки, не связанной с розничным кредитованием, составила 61%. Экосистема продолжает расти быстрыми темпами, и уже давно является не только банком.

❗ РИСКИ:

• Рентабельность собственного капитала (ROE) составила 26,6%, год назад было 32%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал