Прогноз по акциям

Для роста акциям Татнефти необходимы новые положительные триггеры - Финам

- 22 декабря 2022, 14:57

- |

Мы присваиваем обыкновенным акциям «Татнефти» рейтинг «Держать» с целевой ценой 383,2 руб. на горизонте 12 мес. Апсайд составляет 9,2%.

Также мы присваиваем привилегированным акциям «Татнефти» рейтинг «Держать» с целевой ценой 359,0 руб. на горизонте 12 мес. Апсайд составляет 4,5%.

( Читать дальше )

- комментировать

- 284 | ★1

- Комментарии ( 1 )

НЛМК - перспективная идея в стальном сегменте - Промсвязьбанк

- 21 декабря 2022, 20:45

- |

— Оживления экономической активности и программы государственной поддержки экономики в Китае,

— Роста цен на железную руду (на 18% выросла цена бенчмарка в Китае за 4кв. 2022 года),

— Роста цен на лом (турецкий лом подорожал почти на 6%),

— Высокого уровня цен на коксующийся уголь.

Эти факторы дополняются диверсифицированными каналами сбыта продукции, в том числе, сохранением доступа к европейскому рынку полуфабрикатов.

Важно, что совет директоров НЛМК рекомендовал выплатить дивиденды за 9 месяцев 2022 года в размере 2,6 руб/акцию. Таким образом, в перспективе года видим целевую цену акции в районе 141 руб. Потенциал роста – почти 24%.Промсвязьбанк

RAZB0RKA отчета ДЕТСКИЙ МИР по РСБУ 3кв'22. Преимущества частного бизнеса...

- 21 декабря 2022, 17:43

- |

Компания не раскрыла квартальные операционные результаты и отчетность МСФО за 3кв'22

Все что у нас есть это отчетность РСБУ за 1кв и 3кв и операционные результаты за 1 полугодие

Разборку РСБУ 1кв по РСБУ и операц. результатов 1п'22 делал ранее

( Читать дальше )

💸 Сургутнефтегаз: лучшая ставка на девальвацию?

- 21 декабря 2022, 14:49

- |

📈 После продолжительного периода безыдейного боковика, рубль начал проявлять признаки слабости. Доллар приблизился к отметке в 70 рублей и ситуация складывается таким образом, что дальнейшая девальвация выглядит все более вероятной.

📌 Этому способствует постепенное сокращение нефтегазовых доходов РФ на фоне снижения нефтяных цен, сокращения объемов экспорта и введения ценового потолка западными странами. А также начавшиеся инфляционные процессы на фоне вливания вновь созданной денежной массы в экономику и ожидания возможного возвращения к циклу роста ключевой ставки.

🧰 Одним из способов поучаствовать в ослаблении рубля исторически была покупка префов Сургутнефтегаза, дивиденды по которым платятся из чистой прибыли по РСБУ. Более подробно формулу расчета я приводил в прошлогоднем посте.

📊 Давайте вспомним, какие факторы оказывают влияние на размер чистой прибыли:

✔️ операционные доходы бизнеса (реализация нефти);

✔️ процентные доходы с депозитов;

✔️ валютная переоценка депозитов.

( Читать дальше )

Стратегия 2023. Основные тренды в транспортном секторе - СберИнвестиции

- 21 декабря 2022, 14:28

- |

Такой дисконт представляется неоправданным и лишь отчасти может объясняться тем, что пока неясно, когда Глобалтранс возобновит дивидендные выплаты. Аналитики ожидают их не ранее 2024 года, для чего потребуется редомициляция головной компании.СберИнвестиции

( Читать дальше )

Стратегия 2023. Производство удобрений и лесопереработка - СберИнвестиции

- 21 декабря 2022, 13:17

- |

Экспорт удобрений и продукции лесопереработки, который сократился из-за санкций, должен постепенно восстановиться в 2023 году. Кроме того, аналитики SberCIB Investment Research рассчитывают, что компании завершат проекты по расширению и модернизации мощностей. В секторе удобрений стабильный внутренний спрос снижает волатильность экспортных доходов для ФосАгро и Акрона. Высокие цены на газ в 2023 году должны поддержать цены на удобрения, однако в долгосрочной перспективе удобрения будут дешеветь.

Хотя в 2023 году цены на удобрения, как ожидается, будут высокими, аналитики не видят потенциала роста у акций Акрона и ФосАгро. У обеих компаний коэффициенты EV/EBITDA на 2023 год близки к средним историческим уровням (около 6,0), и акции торгуются с премией около 40% к зарубежным аналогам. Однако стоит отметить, что производителям удобрений могло бы помочь ослабление рубля против доллара, так как значительная часть их продукции поставляется на экспорт.

( Читать дальше )

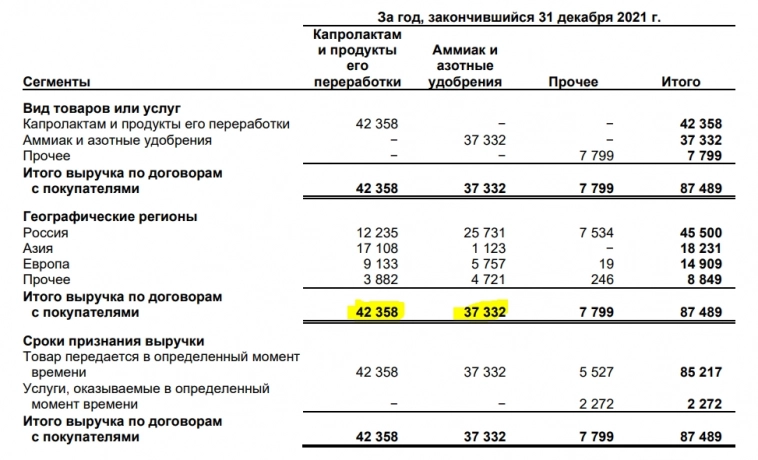

Куйбышевазот - на горизонте драйверы для переоценки акций

- 21 декабря 2022, 12:25

- |

Куйбышевазот в этом году, к сожалению, не публикует финансовые результаты. Из оперативной информации выпускают только итоги производственной деятельности.

Объемы в этом году по большей части ниже чем в 2021 году.

Причем, снижение в объемах как раз в сегменте капролактама и продуктах переработки, которые занимали в 2021 году большую часть выручки.

( Читать дальше )

Почему портфель Сбера такой устойчивый к кризису?

- 21 декабря 2022, 10:37

- |

Второй месяц подряд Сбер публикует положительные финансовые результаты со стоимостью риска на уровне 0,7-0,8% по РБПУ. Почему в условиях кризиса, риска санкций и прочих факторов у банка такой низкий расход на дополнительные резервы? В этой статье мы рассмотрим кредитный портфель Сбера, разберем, из чего он состоит и какие риски можно ожидать в 2023 году.

У Сбера сбалансированный портфель, но с перевесом в сторону корпоративного кредитования. По состоянию на конец 2021 года кредитный портфель банка состоял из кредитов юридическим лицам (58% от общего gross портфеля) и физическим лицам (42% от общего gross портфеля). Для сравнения: портфель ВТБ на 2021 год имеет ~30% кредитов для физлиц, а Тинькофф ― более 90%.

В составе кредитов юрлицам 73% (от портфеля юр. лицам) приходится на коммерческое кредитование и 27% ― на проектное финансирование. Обычно кредитование юрлиц подразумевает создание более низкого уровня резервов, так как имеется залог (активов, имущества, долей и прочего) для банка.

( Читать дальше )

🛢 Транснефть (TRNFP) - обновленный обзор на компанию

- 21 декабря 2022, 08:24

- |

▫️ Выручка fwd 2022: 1,1 трлн

▫️ Чистая прибыль fwd 2022: 150 млрд

▫️ P/E fwd 2022: 6

▫️ P/B: 0,45

▫️ fwd Дивиденд 2022: 8,5%

Все обзоры: t.me/taurenin/1031

👉 Транснефть – естественная монополия в сфере транспортировки нефти и нефтепродуктов, которая транспортирует по своим трубопроводам 82% всей нефти и 28% всех нефтепродуктов в РФ.

⚠️ Транснефть не стала публиковать даже отчет по итогам 2021г, поэтому данные за 4 квартал будут прогнозными. Все прошлые отчеты были удалены с сайта — от инвесторов компания закрылась.

✅ В 2023г тарифы на прокачку через систему Транснефти будут повышены на 6%. Это уже лучше, чем повышение всего на 4% в 2022г, но по-прежнему ниже инфляции.

✅ Несмотря на все текущие обстоятельства, уровень нефтедобычи в РФ по итогам 11м 2022г вырос на 2,2%. Вместе с этим загрузка мощностей Транснефти выросла на 4% г/г, а объем экспорта вырос на 20% (по морю на 25%). В совокупности с повышением тарифа на 4% это даст рост выручки по итогам года на 8-10% г/г.

✅ Себестоимость компании исторически была стабильной и с большой вероятностью в 2022г рост затрат также будет под контролем (хотя многие статьи вырастут чуть выше роста выручки), что ухудшит показатели. При сохранении чистой рентабельности на уровне 15-17%, по итогам года можно ожидать чистую прибыль в размере около 150 млрд руб, что позволит выплатить дивиденды в размере около 8,5% к текущей цене.

❌ В 2023г даже по прогнозам Министерства Энергетики уровень добычи нефти в РФ упадет на 2-3% г/г. Вместе с этим снизится и загруженность системы Транснефти. Это будет частично компенсировано ростом тарифов, но по итогу Транснефть покажет около нулевой рост выручки.

❌ По итогам 9м2021, 45% транспортировки нефти — это экспорт. В 2023 экспорт может сильно просесть из-за санкций, что является существенным риском, который пока просчитать сложно.

❌ В 2022г планировался переход на выплату дивидендов по полугодиям и сплит акций 100 к 1, но по понятным причинам ничего из этого так и не было реализовано. Возвращение дружественной политики по отношению к акционерам я бы не ждал раньше 2024г.

❌ Стоит держать в голове риск, что инфраструктура Транснефти может статью целью ударов (особенно учитывая другие удары по нефтегазовой инфраструктуре РФ). Потенциально это может привести к снижению объёма прокачки и рост капитальных затрат на восстановление. Понятно, что серьезного ущерба ждать не стоит, но свои 2-3% выручки эти факторы могут забрать в будущем году.

❌ Транснефть — это одна из крупнейших компаний РФ и одна из последних, кого еще не коснулись меры по наполнению бюджета. Вполне возможно, что в ближайшее время компания также обязуют распределить прибыль в пользу государства (без выплаты дивидендов).

Выводы:

Транснефть все ещё стабильный, качественный бизнес с интересной дивидендной доходностью в около 8,5%% на следующие пару лет, но в цену заложены вышеописанные проблемы. Справедливая оценка компании, на мой взгляд, не более 100000, учитывая прогнозируемое снижение объемов прокачки в 2023.

Все обзоры: t.me/taurenin/1031

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал