Отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Сбер РПБУ 11 мес. 2025 г. - дивдоходность на уровне вкладов

- 09 декабря 2025, 20:48

- |

Сбер опубликовал результаты за 11 месяцев по РПБУ.

Чистая прибыль выросла на 8,5% до 1,57 трлн руб., за ноябрь +26,8% до 148,7 млрд руб.

Рентабельность капитала составила 22,5%, а достаточность Н1.0 составила 13,2%

Кредитный портфель за год вырос на 6,7% до 48,8 трлн руб. (+7,7% с начала года и +0,8% за месяц).

( Читать дальше )

- комментировать

- 6.7К | ★1

- Комментарии ( 5 )

Сбер решил порадовать своих акционеров, резко нарастив прибыль

- 09 декабря 2025, 16:24

- |

Сегодня Сбер отчитался по сокращенному формату за работу в ноябре. Что же скрывает его отчёт?

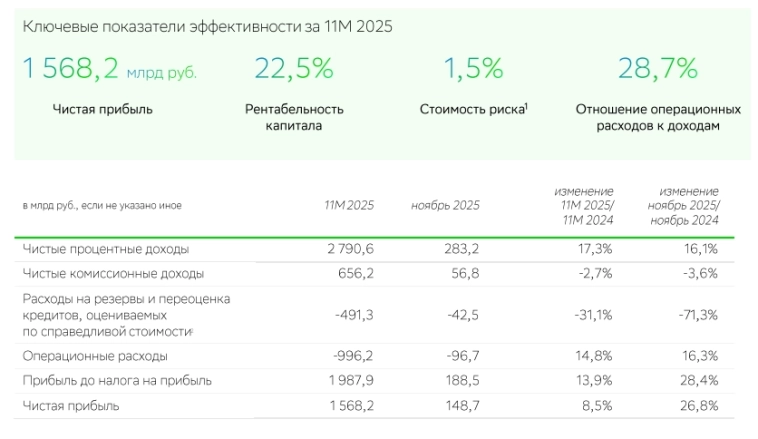

Ключевые финансовые результаты за 11 месяцев 2025 г.:

• Прибыль до налога на прибыль выросла на 13,9% г/г

• Чистая прибыль: 1 568,2 млрд руб. (+8,5% г/г) — даже с учётом повышенного налога на прибыль компания показывает хороший плюс к тому году

• Рентабельность капитала (ROE): 22,5%

• Чистый процентный доход: 2 790,6 млрд руб. (+17,3% г/г)

• Операционные расходы: 996,2 млрд руб. (+14,8% г/г)

Динамика показателей за ноябрь показала отличные темпы прироста:

✔️ Прибыль до налога на прибыль 188,5 (+28,4% г/г)

✔️ Чистая прибыль: 148,7 млрд руб. (+26,8% г/г)

Динамика клиентской базы и активов за ноябрь:

• Кредитный портфель (совокупный): 48,8 трлн руб. (+1,0% за ноябрь)

• Розничный: 18,6 трлн руб. (+1,4%* за ноябрь, +6,1% с начала года)

• Корпоративный: 30,2 трлн руб. (+0,7% за ноябрь, +11,6% с начала года без учета валютной переоценки).

Средства клиентов:

• средства физлиц: 31,2 трлн руб. (+1,5% за ноябрь, +14,0% с начала года)

( Читать дальше )

Сбербанк отчет по РПБУ за 11М 2025 года: Чистая прибыль ₽1 568,2 млрд (+8,5% г/г) Чистая прибыль в ноябре ₽148,4 млрд (+26,8% г/г) Рентабельность капитала – 22,5% — отчет

- 09 декабря 2025, 09:53

- |

Сокращенные результаты ПАО Сбербанк по РПБУ за 11М 2025 года:

- Чистые процентные доходы за 11 месяцев 2025 г. выросли на 17,3% г/г до 2,8 трлн руб. на фоне роста объема работающих активов. Рост чистых процентных доходов в ноябре составил 16,1% г/г.

- Чистые комиссионные доходы снизились на 2,7% г/г за 11 месяцев 2025 г. до 656,2 млрд руб. (-3,6% г/г за месяц) с учетом высокой базы прошлого года, связанной с изменением подхода к признанию доходов по ряду операций корпоративных клиентов.

- Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, за 11 месяцев 2025 г. составили 491,3 млрд руб. и 42,5 млрд руб. в ноябре. На динамику данного показателя г/г существенное влияние оказало укрепление рубля.

- Стоимость кредитного риска без учета влияния изменения валютных курсов составила 1,5% за 11 месяцев 2025 г. против 1,4% за аналогичный период прошлого года. В ноябре этот показатель составил 1,4% (2,3% годом ранее).

- Операционные расходы выросли на 14,8% г/г за 11 месяцев 2025 г. до 996,2 млрд руб. В ноябре операционные расходы составили 96,7 млрд руб. и увеличились на 16,3% г/г.

( Читать дальше )

Диасофт - дельфин, который не смог

- 09 декабря 2025, 08:53

- |

Сегодняшний разбор снова хочется начать с риторического вопроса: может ли публичная IT-компания расти, если она два года уже обещает рывок, но каждый отчет оказывается слабее предыдущего? Перейдём к финансовым итогам Диасофта за девять месяцев 2025 года, где картина получилась далёкой от оптимистичной.

📲 Итак, выручка компании за отчетный период просела примерно на 5% и составила 3,9 млрд рублей. Риторика менеджмента привычная: смещение фаз проектов и рост законтрактованной выручки. Честно говорят, это уже порядком приелось. Нас интересуют не презентации с обещаниями, а результаты, где всё куда скромнее, чем год назад.

EBITDA рухнула более чем вдвое, до примерно 0,4 млрд рублей. Маржа сползла к уровню около 10%, хотя годом ранее была ближе к 24%. IT-бизнес с такой маржинальностью, да еще и не растущий, вызывает большие вопросы. Крупные расходы съедают рентабельность на ранних этапах, и никакие будущие выгоды эту картину не меняют.

📊 Чистая прибыль за 9 месяцев рухнула на 90% до 83 млн рублей. Компания удерживается на плаву, но создаёт минимальную ценность для акционеров. И это после того, как на IPO обещались двузначные темпы роста, масштабирование платформы и расширение экспортной выручки. На практике не выполнено ничего. Только экспресс-трейд на +40% в день IPO мог дать прибыль, но копеечную из-за аллокации.

( Читать дальше )

Россети Центр. Отчет МСФО. Впервые вижу снижение прогноза по дивидендам!

- 08 декабря 2025, 17:27

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2025г. по МСФО:

Как и в случае с МОЭСК, я совсем коротко на нем остановлюсь, потому что отчет МСФО и РСБУ у Центр очень похожи (особенно по выручке), а так как я отчет РСБУ подробно разобрал здесь, то остановлюсь на моментах, которые мне показались любопытными и важными на мой взгляд.

Я постараюсь все сетевые компании прогнать по показателям, как я сделал с МОЭСК, чтобы сравнить компании и может быть мы выявим что-то интересное.

Напоминаю, что красным цветом я выделил те показатели, которые входят в мой расчет скорректированной EBITDA — это операционная прибыль+амортизация+оценочные обязательства+убыток (восстановление) от обесценения основных средств (обычно в 4 квартале он появляется)+начисление (восстановление) резерва под ожидаемые кредитные убытки.

Грубо говоря, скорректированной EBITDA — это операционный денежный поток, который зарабатывает компания и вот как он менялся:

( Читать дальше )

#smartlabonline с Группой АПРИ завтра в 17:00!

- 08 декабря 2025, 16:54

- |

АПРИ — один из наиболее динамичных девелоперов, активно расширяющий масштабы проектов и выходящий в новые регионы. Компания недавно раскрыла результаты за 9 месяцев работы, а также готовит новый сценарий финансирования дальнейшего роста.

Обсудим ключевые ориентиры бизнеса, потенциал роста и то, как АПРИ видит свою долговую стратегию на ближайшие годы.

В эфире разберем:

👉 Какие финансовые и операционные результаты АПРИ продемонстрировала по итогам 9 месяцев?

👉 Какие особенности бизнес-модели АПРИ и какая стратегия у компании?

👉 Как компания оценивает долговую нагрузку и управляет финансовой устойчивостью?

👉 Как АПРИ планирует финансировать развитие проектов в 2025–2026 годах? Какие планы по новым займам на долговом рынке?

👉 Как топ-менеджмент смотрит на текущую конъюнктуру в девелоперском секторе?

Гостем #smartlabonline станет:

• Алексей Овакимян — Председатель совета директоров ПАО «АПРИ»

Прямые трансляции:

YOUTUBE ▎VK VIDEO

Также смотрите в записи:

ДЗЕН ▎RUTUBE

( Читать дальше )

Мосбиржа - заслуживает ли идея нашего внимания?

- 08 декабря 2025, 10:08

- |

По состоянию на конец октября количество брокерских счетов на Мосбирже составляло 39,4 млн, отражая рост интереса инвесторов к рынкам. Правда объемы торгов скорее указывают на интерес к долговому рынку. Сегодня предлагаю во всем этом разобраться подробнее, по пути изучив отчет эмитента за 9 месяцев 2025 года.

🏛 Итак, комиссионные доходы компании за отчетный период выросли на 24,3% до 55,8 млрд рублей. Комиссии — это ядро бизнеса Мосбиржи, которое продолжает приносить существенный доход. Объемы торгов на всех рынках зафиксировали рост. Только за 3 квартал объемы торгов на долговом рынке увеличились в два раза до 9,8 трлн рублей. Аналогичную динамику продемонстрировал денежный, валютный и срочный рынки. А вот объемы рынка акций остались на уровне прошлого года.

Процентные доходы, раллирующие весь 2024 год, теперь поступательно снижаются. За 9 месяцев они упали на 38,1% до 45,4 млрд рублей. Это не удивительно, учитывая тренд на снижение ставки ЦБ и отток денежных средств со счетов в финансовых организациях. Едва ли мы увидим разворот по процентным доходам в следующем году. Ну а высокая база 2024 года ляжет в основу снижения доходов в 2025 году.

( Читать дальше )

Сравнение айти компаний после отчетов за 3 квартал: ASTR, POSI, DATA, DIAS, BAZA, DGTL. Кто лучше?

- 08 декабря 2025, 01:22

- |

Айти компании отчитались за 3 квартал и 9 мес и пришло время сделать обобщенный материал по результатам. Отмечу, что не все компании раскрывают результаты в одинаковом объеме, поэтому не все параметры удается сопоставить и сравнить:

Предыдущий сводный обзор айти сектора я делал 1 сентября.

Тогда табличка результатов выглядела следующим образом:

Прошло 3 месяца, к инвесторам пришло осознание того, что растущий сектор перестал быть растущим, а мультипликаторы были высокие

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 19 )

Роснефть: SDN санкции, низкие цены на нефть + маржа ушла в переработку - проходим дно цикла, но нужна девальвация, отчет за 3-й квартал 2025 года

- 06 декабря 2025, 15:09

- |

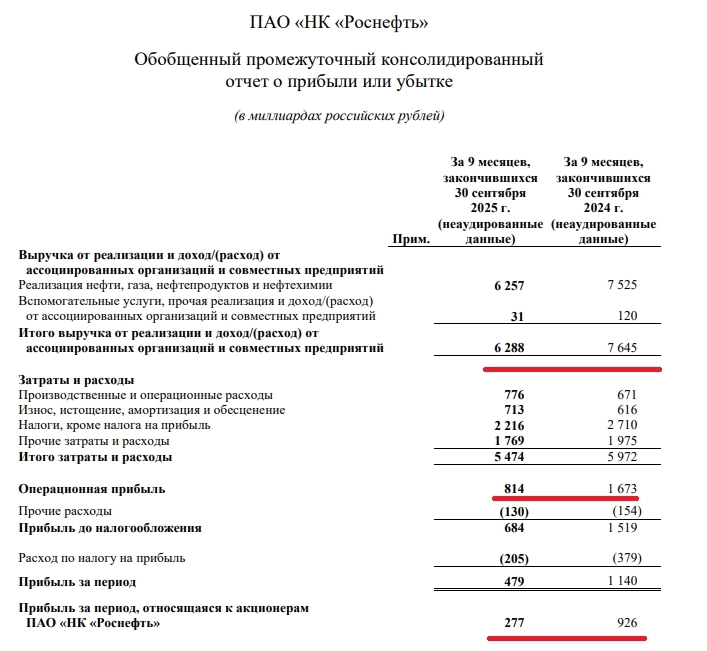

Думаю для вас это не сюрприз, предупреждал об этом регулярно с начала года в своих нефтяных срезах, последний был тут в середине ноября smart-lab.ru/company/mozgovik/blog/1229385.php

В плане операционной и чистой прибыли — динамика у Роснефти худшая среди нефтяных компаний

При этом если смотрим на EBITDA — рентабельность выросла даже год к году (с 27 до 29%)

Думаю тут можно смело делать вывод — SDN санкции 22 октября повлияли на результаты 3-го квартала, аудиторы могли заставить Роснефть списать какие-то иностранные активы (тоже самое будет и с ЛУКОЙЛом)

Можно смело утверждать, что мой прогноз по прибыли из-за этого и не сбылся, роснефть вместо 87 млрд руб чистой прибыли заработала 32 млрд руб.Но списания прогнозировать сложно/невозможно, скорр прибыль скорее всего в районе 100 млрд руб вышла за 3-й квартал

Вернемся к отчету (какие-то позитивные факторы все же есть)

Чистая прибыль на минимумах за 5 лет, похоже мы где-то на ДНЕ цикла в нефтянке (и хорошо, что не встретили его в лонгах)

С другой стороны — есть шансы, что после «плохого» 4-квартала ситуация станет только улучшаться, но вопрос насколько сильно, чтобы начать покупать акции Роснефти?

Наша нефть сейчас торгуется ниже 40 долларов за баррель

Дисконт серьезный, но он рано или поздно конечно же снизится до 11-15$. Но котировкам и прибыли нефтяных компаний от этого пока не легче

Но есть и хорошие новости — «объемы» добычи прошли «дно» и это на руку «транспортным нефтегазовым» компаниям, по которым у нас 4-ки (Транснефть и НМТП) и, которые, чувствуют себя лучше рынка (см их отчеты за 3-й квартал, разбирал недавно)

Ждем выход добычи на полку в 9,5 млн баррелей по стране и 46-47 млн тонн нефти + конденсата у Роснефти (Роснефть «дно» по добыче тоже уже прошло по втором-третьем квартале 2025 года)

Отчет Роснефти становится все более закрытым (убрали денежные потоки из отчета, есть только 2 строчки в пресс релизе), по опер прибыли тоже дно прошли скорее всего (без обесценений было бы 250-300+ млрд рублей скорее всего)

Нас интересует непрогнозируемое будущее, которое пока неочень.Маржа экспортера нефти все еще на низких уровнях — я потому нефтянку и не беру. От 4-го квартала не стоит ждать сюрпризов с такими ценами и курсом USD/RUB

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 14 )

Фосагро - оставил нас без дивидендов, пока

- 05 декабря 2025, 11:04

- |

По оценке Российской ассоциации производителей удобрений (РАПУ), экспорт минеральных удобрений за 9 месяцев 2025 года вырос на 8% до 33,7 млн тонн. При этом растет и погрузка химических и минеральных удобрений по сети РЖД. Так, рост за январь-октябрь составил 35,6 млн тонн (+21,4% г/г). Объемы растут, но что с финансами у Фосагро, давайте разбираться.

🌾 Итак, выручка компании за отчетный период выросла на 19,1% до 441,7 млрд рублей. Производство агрохимической продукции прибавило 4,3% в основном за счет фосфорсодержащих удобрений и кормовых фосфатов, а также благодаря завершению пуско-наладочных работ и наращиванию выпуска продукции в Балакове. Объемы реализации в натуральном выражении также выросли на 2,9% до 9,4 млн тонн.

Фосагро продолжает наращивать экспорт на новые рынки, в том числе в Индию. Рыночная конъюнктура благоволит этому. Среди экспортных рынков также можно выделить Африку, продажи на которую выросли на 16,1%.

📊 К тому же стоит учесть, что в 3 квартале были достигнуты пиковые значения мировых цен на удобрения. Те же средние уровни цен на DAP/MAP составили $736/т, FOB, Балтика, против $570/т годом ранее. Думаю, что цены до конца года скорректируются. Уже сейчас профильные ведомства сигнализируют об остывании рынка, однако конъюнктуру я бы охарактеризовал, как позитивную.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал