ОТЧЕТНОСТЬ

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Инфографика по ключевым операционным и финансовым показателям

- 19 июня 2024, 16:37

- |

Друзья, вчера мы впервые раскрыли нашу консолидированную отчетность по МСФО. Сегодня сделали небольшую инфографику по ключевым операционным и финансовым показателям.

Напоминаем, что полный текст релиза со всеми подробностями можно посмотреть здесь

PS: Если вы вдруг не заметили, то у нас новый корпоративный сайт — ozonpharm.ru/. Но об этом в следующих постах.

- комментировать

- 5.3К

- Комментарии ( 1 )

Альфа Дон Транс - Презентация финансовых и операционных результатов по итогам 1-го квартала 2024 года 19.06.2024

- 19 июня 2024, 12:03

- |

Альфа Дон Транс — Презентация финансовых и операционных результатов по итогам 1-го квартала 2024 года

Добрый день!

Компания «Альфа Дон» раскрыла в апреле промежуточную отчетность за 1-й квартал 2024 года на сайте Центра Раскрытия Корпоративной Информации.

Компания подготовила пресс-релиз и презентацию ключевых финансовых и операционных показателей по итогам периода. С информацией вы можете ознакомиться в публикации на сайте компании. Ниже представлены ключевые показатели, а также прикреплена презентация результатов.

( Читать дальше )

Русагро - разбираем отчет и риски от сделки с НМЖК

- 14 июня 2024, 09:56

- |

Сегодня я хотел бы не просто разобрать отчет компании за первый квартал 2024 года, а прикинуть риски для Русагро от сделке по покупке НМЖК. Далее вы поймете, почему она так важна, и какие параллели можно провести с аналогичной сделкой компании Сегежа в 2021 году, после которой у последней начались проблемы.

Итак, выручка Русагро за отчетный период увеличилась на 44% до 68,3 млрд рублей. Отличные результаты обусловлены не только органическим ростом бизнеса, но и консолидацией показателей компании НМЖК, в которой Русагро выкупила долю в 50% за 21 млрд рублей. Давайте кратко пробежимся по операционке.

Выручка Сахарного сегмента выросла на 32%, мясной сегмент потерял 1% за счет негативного эффекта от падежа скота в результате вспышки Африканской чумы. При этом сегмент не сильно потерял в цифрах из-за роста цен на продукцию. Сельскохозяйственный сегмент показал худшую динамику (-27%), а вот флагманский масложировой сегмент подрос на 28% до 6,5 млрд рублей.

💬Консолидация НМЖК привнесла еще 14,5 ярдов в общую выручку. Теперь вы понимаете, почему сделка так важна. Она вывела Русагро в лидера отрасли в России. Даже EBITDA выросла на 2% исключительно за счет этой сделки.

( Читать дальше )

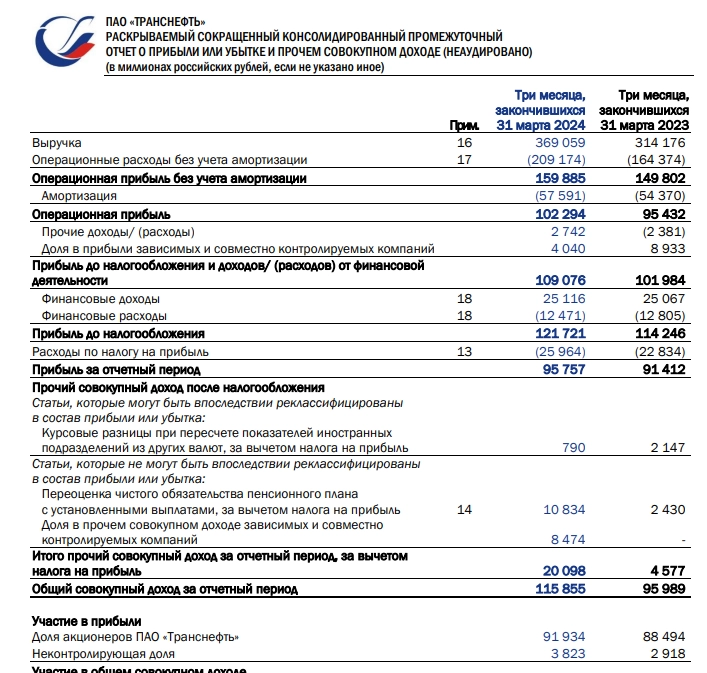

Транснефть: отчет за 1-й квартал отличный, но будущее в тумане из-за снижения добычи нефти

- 10 июня 2024, 19:12

- |

Транснефть отчиталась за 1-й квартал 2024 года — прибыль акционеров составила 91,9 млрд руб (+3,8% к 1 кв 2023)

Акции буксуют на месте после сплита, хотя весьма неплохо проходят коррекцию

( Читать дальше )

Роснефть - разбор отчета и перспектив

- 10 июня 2024, 09:32

- |

В период повышенной волатильности на рынке, инвесторам стоит акцентировать внимание на более надежных активах, которые являются якорными для нашей экономики. Такими, традиционно, выступают нефтяники, представителя которых мы сегодня и разберем.

Итак, Роснефть отчиталась за первый квартал 2024 года. Выручка компании увеличилась за отчетный период на 44,4% до 2,6 трлн рублей. На минуточку, это рекордные цифры по первому кварталу. Помогли компании высокие цены на нефть и сокращающийся дисконт нашей Urals к марке Brent.

По данным ОПЕК, рыночная конъюнктура в ценах на нефть улучшается в 2024 году, а управляющие капиталом по-прежнему сохраняют оптимистичный настрой в отношении нефти. Однако уход вниз к $70 по нефти Brent откроют дорогу к следующему уровню поддержки на $60, что уже негативно повлияет на доходы нефтяников.

Роснефть вполне успешно продолжает борьбу с растущими операционными расходами, что позволило нарастить почти в два раза чистую прибыль до 486 млрд рублей. Компания и тут показала рекордный квартал. И это несмотря на повышенные налоги. За первый квартал они составили более 1 трлн рублей.

( Читать дальше )

Мечел опубликовал производственные результаты за 1 квартал 2024 года, как изменился потенциал акций?

- 06 июня 2024, 12:22

- |

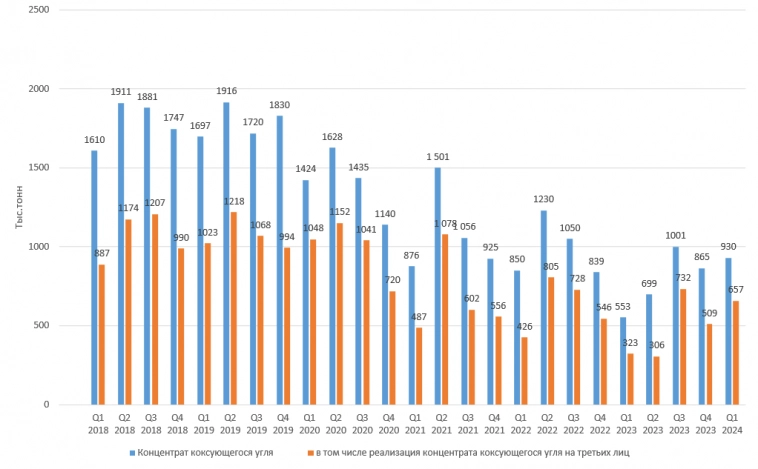

Реализация концентрата коксующегося угля в 1 кв. 2024 г. выросла на 8% по сравнению с 4 кв. 2023 года до 930 тыс. тонн

Рост вызван вовлечением ранее накопленных складских запасов и ростом добычи в разрезе «Нерюнгринский».

Продажи PCI снижаются уже четвёртый квартал подряд

( Читать дальше )

Общий объем торгов на рынках Московской биржи в мае 2024 года составил 126,7 трлн рублей (94,2 трлн рублей в мае 2023 года) — Мосбиржа

- 04 июня 2024, 17:45

- |

Фондовый рынок

Объем торгов на фондовом рынке в мае составил 4,1 трлн рублей (3,2 трлн рублей в мае 2023 года). Здесь и далее – без учета однодневных облигаций.

Объем торгов акциями, депозитарными расписками и паями составил 2,5 трлн рублей (1,8 трлн рублей в мае 2023 года). Среднедневной объем торгов – 119,3 млрд рублей (86,9 млрд рублей в мае 2023 года).

Объем торгов корпоративными, региональными и государственными облигациями вырос на 13,8% и составил 1,6 трлн рублей (1,4 трлн рублей в мае 2023 года). Среднедневной объем торгов – 75,1 млрд рублей (66,0 млрд рублей в мае 2023 года).

В мае на фондовом рынке Московской биржи размещено 68 облигационных займов на общую сумму 2,1 трлн рублей, включая объем размещения однодневных облигаций на 1,3 трлн рублей.

Срочный рынок

Объем торгов на срочном рынке составил 7,2 трлн рублей (5,9 трлн рублей в мае 2023 года). Среднедневной объем торгов составил 341,6 млрд рублей (278,9 млрд рублей в мае 2023 года).

Валютный рынок

( Читать дальше )

Дивиденды Магнита, когда покупать Эсэфай, что будет с ОФЗ: Стонкс #23

- 01 июня 2024, 12:38

- |

Какая акция стрельнёт до следующего эфира Стонкс?

02:10 Итоги Чемпионата России

04:30 Дивиденды Магнита

10:49 Когда брать Эсэфай

17:52 Европлан

21:24 Газпром

23:26 МТС-банк

27:29 Сбер

31:13 Ключевая ставка

35:14 ОФЗ

36:46 Тинькофф

36:57 IPO Элемента

37:29 Почему компании отказываются от дивидендов

40:20 Займер

44:24 Турнир Тинькофф

Роснефть отчиталась за 1 квартал

- 31 мая 2024, 14:01

- |

Компания опубликовала сильную отчётность по МСФО за 1 квартал, основные показатели которой существенно превысили консенсус-прогнозы аналитиков. Как теперь доверять тем самым аналитикам?😜

Итак, что у нас по цифрам:

✔Выручка в отчетном периоде составила 2,59 трлн. рублей, что на 42,3% превышает показатель прошлого года. При этом выручка немного выросла даже в сравнении с 4 кварталом 2023 года, хотя зачастую первый квартал у многих компаний слабее 4-го.

✔Показатель EBITDA достиг 857 млрд. рублей, в сравнении с 672 млрд. рублей годом ранее.

✔Чистая прибыль составила 399 млрд. рублей, тогда как годом ранее компания отчиталась о 323 млрд. рублях чистой прибыли, то есть динамика составила 23,5%.

Компания интересна для дивидендной стратегии, так как она два раза в год распределяет чистую прибыль. Целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО, С 2027 года компания ни разу не прерывала свою дивидендную историю. Поэтому акции Роснефти уже длительное время входят в «народный портфель» Московской биржи.

( Читать дальше )

Башнефть: отчет за 1 квартал без сюрпризов, разовые доходы ушли вместе с крэк-спредом

- 31 мая 2024, 08:33

- |

В 1-м квартале заработали 32 млрд руб чистой прибыли (честно говоря квартальные данные старые еще не собрал, но после 2022 у Башнефти все равно взрыв прибыли)

Заработали 45 руб дивиденда в 1 квартале (2,1%), див доходность за квартал в полтора раза меньше чем у Роснефти. Похоже акция слегка перегрета любителями разовых дивидендов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал