ОБлигации

Главное на рынке облигаций на 16.09.2024

- 16 сентября 2024, 11:07

- |

- Компания «Лазерные системы» 17 сентября начнет размещение трехлетних облигаций серии БО-01 объемом 200 млн рублей. По выпуску предусмотрен call-опцион в дату окончания 18-го купонного периода. Ставка 1-го купона установлена на уровне 23,25% годовых. Ставки последующих купонов рассчитывается по формуле: КС плюс 4,25% годовых. Организатор — ИК «Диалот». Эмитент имеет кредитный рейтинг BBB.ru со стабильным прогнозом от НКР.

- «ИСК «ПетроИнжиниринг» 25 сентября 2024 г. исполнит оферту по облигациям серии 001P-01. Цена приобретения составляет 100% от номинала (1000 рублей). Период предъявления бумаг к выкупу с 16 по 25 сентября. Агентом по приобретению выступает Совкомбанк. Эмитент имеет кредитный рейтинг ruA со стабильным прогнозом от «Эксперт РА».

- ПЮДМ планирует разместить по закрытой подписке среди квалифицированных инвесторов пятилетние облигации серии БО-01 объемом 70 млн рублей. Предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Можно говорить, о том, что спрос на такси в лизинг растет даже несмотря на увеличение ключевой ставки? Почему?

- 16 сентября 2024, 11:06

- |

Можно говорить, о том, что спрос на такси в лизинг растет даже несмотря на увеличение ключевой ставки? Почему?

В Европлане с января по август 2024 выросли продажи автомобилей для такси в два раза по сравнению с аналогичным периодом прошлого года. Рост продаж связываем с увеличением спроса на сервис такси, который требует обновления и расширения автопарков. При этом лизинг в период высоких ставок становится еще более привлекательным для юридических лиц и ИП за счет возможных опций оформления лизинговой сделки: с минимальным авансом и увеличенным сроком лизинга, что позволяет получать автомобиль для бизнес-целей без крупных вложений и оплачивать оптимальные ежемесячные платежи в период аренды.

Справедливо говорить о том, что автолизинг предпочитают автокредитам? Почему?

Автолизинг некорректно сравнивать с автокредитом, так как лизинг в основном работает в сегменте b2b, а автокредит в сегменте b2c. Лизинг для компаний имеет ряд преимуществ: экономия на налогах, скидки от автопроизводителей, полный спектр автоуслуг для комфортного пользования автомобилем в период финансовой аренды.

( Читать дальше )

Тактический взгляд: долгосрочный портфель облигаций в рублях. 16 сентября 2024

- 16 сентября 2024, 11:04

- |

Сохраняем позитивный взгляд на долговой рынок в рублях. Состав портфеля оставляем без изменений.

Главное

• ЦБ повысил ставку до 19% и не исключает ее дальнейшего увеличения.

• В итоге инфляция за август 0,2% — умеренно негативно.

• Инфляция за неделю 0,09% — выше сентябрьской нулевой нормы, умеренно негативно.

• Ближайший триггер для рынка — бюджет на 2025 г.

• Доллар к рублю около 90 — позитивно.

• Нефть Urals около $70 за баррель — нейтрально.

В деталях

Экономика, кредитование и инфляция замедляются — ЦБ согласен, позитивно

ЦБ не стал ждать параметров бюджета на 2025 г., а в условиях сохраняющегося роста кредитования и высокого уровня инфляции повысил ставку до 19%. Параметры бюджета по дефициту и расходам должны быть опубликованы до 1 октября 2024 г., которые, как ожидаем, снизятся в 2025 г. с уровней 2024 г. Иначе ставка может быть повышена до 20% и более.

Данные по инфляции несколько омрачили общую картину: инфляция за август составила 0,2%, вместо недельного уровня 0,1%, а в сентябре — 0,09% при нулевой норме в 2016–2019 гг. Сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2025–2026 гг. ожидаем постепенное снижение доходностей длинных ОФЗ до 9-11% с более чем 15%.

( Читать дальше )

Итоги торгов за 13.09.2024

- 16 сентября 2024, 10:58

- |

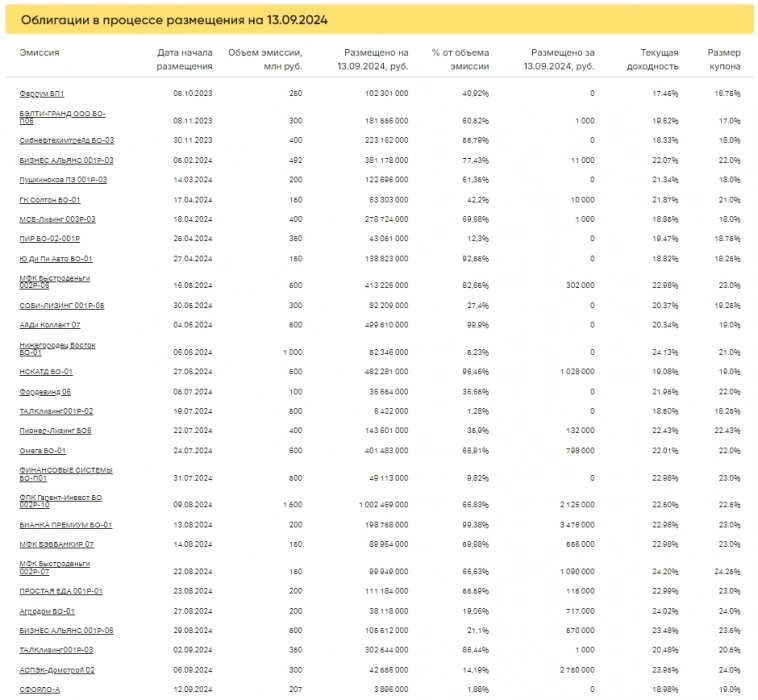

Коротко о торгах на первичном рынке

13 сентября новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 444 выпускам составил 1085,5 млн рублей, средневзвешенная доходность — 19,53%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Какие флоатеры можно приобрести без статуса квала?

- 16 сентября 2024, 10:47

- |

📆 Подборка флоатеров

Дорогие подписчики, в пятницу Банк России поднял ключевую ставку до 19%, при этом оставил довольно жесткие комментарии, которые НЕ позволяют исключать ещё одного повышения. Исходя из этого считаем, что в данной ситуации очень актуально использовать такие инструменты, как облигации с переменным купоном, привязанные к ключевой ставке.

✅Совсем недавно многие инвесторы лишились возможности покупать некоторые флоатеры без статуса «квала». К сожалению, самые приятные выпуски, с относительно высоким кредитным рейтингом и привлекательной премией недоступны неквалам, но всё же нам удалось отобрать ряд бумаг, которые интересны нам и, может быть, приглянутся для Вас.

1️⃣Газпром нефть 003Р-13R

(RU000A109B33)

Номинал: 1000

Дата погашения: 09.02.2028

Частота выплат: ежемесячно (12 раз в год)

Ставка купона: КС + 1,3%

Кредитный рейтинг: AAA от АКРА, AAA от ЭкспертРА.

Амортизация: нет

Оферта: нет

2️⃣Мособлэнерго 001Р-01

(RU000A1099E4)

( Читать дальше )

Анализ эмитента: ПАО "Кировский завод" (за 2кв. 2024 г.) | Облигации

- 16 сентября 2024, 10:41

- |

📌 На данный момент у ПАО «Кировский завод» в обращении 2 выпуска облигаций с общим облигационным долгом 3690 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Совокупный доход: 4308 млн. руб.

— Чистая прибыль (убыток): 960 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 17% (+), долгосрочные обязательства сократились на 12% (+), краткосрочные снизились на 24% (+).

Предприятие умеренно закредитованное, заемный капитал превышает собственный в 1,85 раза. Долговая нагрузка уменьшилась на 29% (+).

По финансовым результатам (год-к-году): Общий доход вырос на 133% (прим: прочие доходы в помощь), сгенерирована чистая прибыль 960 млн.₽ против убытка (-222) млн.₽ годом ранее.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Ключевую ставку влупили 19%, индекс Мосбиржи на волоске от жизни, дивиденды и другие новости за неделю

- 16 сентября 2024, 10:21

- |

Эльвира Набиуллина подняла ключ до 19% и сказала всем, что это еще не вечер, индекс Мосбиржи мечется и не знает куда себя деть, но пока отскочил наверх, осенний дивидендный сезон стартовал, некоторые компании уже отсеклись, это и другие новости в данной подборке за неделю.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

🚀 Индекс Московской биржи

IMOEX за неделю даже подрос с 2 623 до 2 678 (-1,0%).

( Читать дальше )

Как долго продлится эйфория на рынке? К чему готовиться инвестору

- 16 сентября 2024, 09:55

- |

На объявлении решения Банка России поднять ставку до 19% индекс МосБиржи некоторое время быстро снижался, обновляя недельный минимум, однако вскоре устремился вверх. По итогу фондовый индикатор переписал предыдущий максимум и завершил основную сессию вблизи достигнутых вершин ростом почти на 2,5%

Торги в выходные дни и объемы пятничных сделок дают основание на продолжение роста, но не думаю, что подобная эйфория продлится долго. Как минимум с прицелом на несколько месяцев не приходится ждать сигналов для снижения ключевой ставки, а следовательно давление на бизнес компаний продолжится.

Сомневаюсь, что покупательского запала хватит дотянуть индекс до 2750п с последующим закреплением, поэтому примерно от этих значений ожидаю обратного сползания вниз.

В середины недели ожидаю получить купоны от трех эмитентов:

М.Видео выпуск 5 $RU000A109908 ежемесячные выплаты КС +4.25%

МГКЛ 001P-06 $RU000A108ZU2 фиксированный ежемесячный купон 23%

Группа Позитив 001Р-01 $RU000A109098 ежемесячные выплаты КС +1.7%

( Читать дальше )

Облигации АЛРОСА 1Р1 с переменным купоном на размещении

- 16 сентября 2024, 09:17

- |

АЛРОСА — мировой лидер на рынке алмазов, добывающий 95% всех алмазов в России и 28% алмазов в мире. Компания занимается разведкой месторождений, добычей, обработкой и продажей алмазов. Основаны деятельность сосредоточена в Якутии, Архангельской области и Анголе.

18 сентября АЛРОСА планирует собрать заявки на приобретение выпуска облигаций с переменным ежемесячным купоном на 4 года без амортизации и оферты. Посмотрим параметры нового выпуска, финансовые показатели компании.

Выпуск: АЛРОСА 1Р1

Рейтинг: еAAA(RU) от АКРА

Объем: 20 млрд.₽

Номинал: 1000 р.

Старт приема заявок: 18 сентября

Дата погашения: 2 сентября 2028

Купонная доходность: переменная, сумма дохода за каждый день купонного периода получится исходя из формулы ключевая ставка + премия не выше 140 б.п. (1,4%) Периодичность выплат: ежемесячные

Амортизация: нет

Оферта: нет

Для квалифицированных инвесторов: нет

Согласно отчёту по МСФО за 2023 г :

— выручка 322,6 млдр.р (+9% г/г),

— чистая прибыль 85,1 млдр.р (-15% г/г),

— EBITDA 134,7 млдр.р (-4,2% г/г);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал