ИнвестТема

Роснефть - старые апсайды в новой парадигме

- 05 октября 2022, 08:15

- |

Российская нефтянка является одной их самых востребованных отраслей у отечественных инвесторов. Точнее являлась таковой. С началом санкционной войны, нефтяникам пришлось продолжить работу в более сложных условиях, когда поставки каждого барреля нефти идут с нарушением логистических цепочек.

Первоначально ЕС ввел эмбарго на поставки нефти морским путем. Это практически не вызвало сокращения продаж, так как компании продолжили поставки по ранее заключенным контрактам, а шестимесячный срок перед введением эмбарго дал необходимый зазор для маневра. Отражение этого мы увидели в отличном отчете Татнефти и сегодня разберем на примере Роснефти.

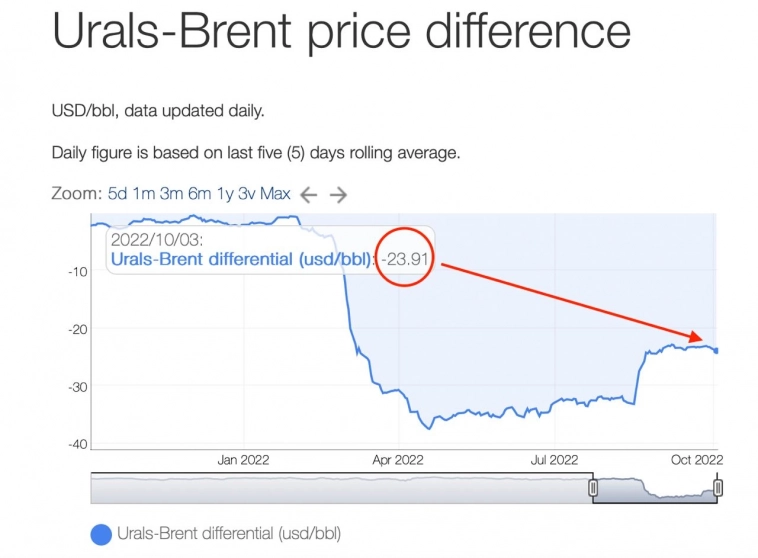

Только вот декабрь все ближе и санкционный пресс усилит давление. Ну и не стоит забывать про дисконт российской нефти марки Urals к Brent. Он хоть и сократился, но все еще составляет $24. Ну и как вишенка на торте — 8-й пакет антироссийских санкций, который должен утвердить ограничение цен на нефть. 3-4 кварталы станут показательными, а пока вернемся на шаг назад и посмотрим на результаты Роснефти за первое полугодие.

( Читать дальше )

- комментировать

- 3.6К

- Комментарии ( 6 )

Нефть, золото и алмазы в условиях шторма

- 04 октября 2022, 08:15

- |

Товарные рынки в понедельник оказали поддержку всему отечественному рынку. Нефть прибавляет более 3% на ожиданиях сокращения добычи ОПЕК+. Картель будет голосовать за снижение от 0,5 до 1 млн б.с.

Еще год назад ОПЕК проводил более мягкую политику повышения добычи, чтобы вернуть рынок в баланс после шокового периода коронавирусных ограничений. Теперь же рассматривают сокращение, при этом шаг в 1 млн б.с. – достаточно серьезный. Это может намекать нам, что нефть ниже $90 за бочку не устраивает стран-участниц картеля, который постарается приложить усилия, чтобы предотвратить дальнейшее снижение цен.

Российские золотодобытчики тоже оказались на новостной волне. Валентина Матвиенко предложила диверсифицировать государственные вложения не только в валюты дружественных стран, но и в золото отечественных производителей.

С одной стороны, увеличение спроса от ЦБ благоприятно скажется на показателях золотодобытчиков и поможет выправить ситуацию. С другой, предложение совсем не означает, что механизм будет работать, либо работать так, как его представили себе инвесторы, разогнавшие Полюс на 10% за день.

Само золото остается под давлением ставки ФРС. Аналитики надеются, что следующие данные по рынку труда и инфляции заставят ФРС смягчить риторику, что окажется позитивом для золота. Однако даже более медленное повышение ставки – это все равно повышение ставки, которое не даст быстро развернуться товарному рынку.

💎 Еще одна «роскошная» компания – АЛРОСА прибавила вчера 6%. Стало известно, что в ЕС не удалось достичь соглашения по поводу санкций на российские алмазы. Категорически против выступила Бельгия, чей Антверпен считается мировой столицей бриллиантов. Санкции могли как лишить гранильные фабрики сырья, так и ударить по позициям самого алмазного хаба.

💬 На данный момент ни Индийские, ни Арабские «алмазные» столицы не объявляли санкций на российские алмазы, что позволило бы им выделиться ассортиментом по сравнению с Бельгией в случае введения санкций.

Несмотря на позитивное начало недели, стоит держать руку на пульсе. В воздухе витает риск блокировки НКЦ, а это безусловно ударит и по фондовому рынку. Поэтому сейчас самое главное – искать качественные активы, которые переживут «шторм», а также соблюдать баланс кэша и активов в инвестиционном портфеле.

( Читать дальше )

В ожидании искры

- 03 октября 2022, 08:12

- |

Разворачивающиеся события в России и в мире становятся новой точкой отсчета современной истории. Причем это касается не только геополитических изменений, но и экономической трансформации внутри каждой страны. Европейские и американские геронтократы в своей слепой жажде оставить за собой экономическое превосходство любой ценой, зашли слишком далеко.

Беспрецедентная генерация денежной массы М2 в США, начатое еще в июле 2020 года раздуло ее до 21709 млрд долларов. Вкупе с запоздалым «отключением» программы количественного смягчения запустили необратимые процессы разрушения экономической целостности страны. Самый понятный и быстрый способ это понять, кроется в рекордной за последние 40 лет инфляции, которая достигает 8,3%.

Справиться с ней призвано ускоренное повышение ключевой ставки до 3,25%. К слову, эффект от ее роста повлиял на замедление уровня инфляции, но все еще отстает от прогнозов аналитиков. И если США еще способна продлить агонию, то Европа стоит в шаге от кризиса. Инфляция в еврозоне в сентябре ускорилась до рекордных 10%, что повлечет более структурные разрушительные процессы.

( Читать дальше )

Итоги "сложной" недели на рынке РФ

- 01 октября 2022, 11:29

- |

Концовка недели на рынке РФ выдалась сложной. Все внимание инвесторов было приковано к трем событиям. Во-первых, обращение президента к нации, которое не принесло негативных сюрпризов. Во-вторых, одобрение акционерами Газпрома дивидендов. В-третьих, принятие нового пакета антироссийских санкций.

Как мы и предполагали с вами, Газпром утвердил дивиденды в сумме 51,03 рубля на одну акцию. Это соответствует 23,6% дивидендной доходности. Самый главный вопрос, почему акции Газика не выросли? Позитив был нивелирован саботажем на «Северных потоках», а также неопределённостью в разрезе будущего экспорта. Инвесторы опасаются, что щедрые выплаты могут оказаться последними в ближайшие годы.

Остальной нефтегазовый сектор также за неделю ушел в красную зону. Роснефть теряет 12,7%, Лукойл 0,4%, Татнефть 6,5%. А вот Новатэк единственный прибавил 0,8%. Даже несмотря на повышение налогов на СПГ со стороны правительства, компания сохраняет потенциал роста бизнеса и менее подвержена санкционной риторике Запада.

Еще одним лидером роста стал Яндекс — единственный из условно «зарубежных» компаний, прибавивший 3,7%. Пока нет никаких новостей о редомициляции, однако IT-монополист в текущих условиях выглядит очень сильно. Остальные расписки теряют в капитализации. Пятерочка похудела на 6,5%, Ozon 13,9%, VK Group, лишившаяся сегмента мобильного гейминга 18%.

Горнодобывающие компании тоже в лидерах снижения. Распадская, чье будущее зависит от ценовой конъюнктуры и «недружественных» действий правительства, падает на 25,8%. Государство хочет вымыть ликвидность с помощью дополнительных налогов. АЛРОСА попадет в 8-й пакет санкций ЕС и теряет 9,8%, но тут стоит учитывать, что запрет на импорт российских алмазов не упоминается в санкциях.

На прошедшей неделе разобрал для вас Самолет, ситуацию в

( Читать дальше )

Решающий день…

- 30 сентября 2022, 08:07

- |

Ну вот и пятница. Как я и говорил, сегодня значимый день не только для рынок, но и в целом для будущего страны. Сегодня внимательно слежу за выступлением президента перед нацией, обсуждением 8-го пакета антироссийских санкций, а также за утверждением дивидендов Газпрома.

Утвердят ли выплаты акционеры Газпрома или обманут во второй раз? На мой взгляд, шансы на положительный исход сейчас высокие, даже несмотря на рост геополитических рисков. На этой неделе финансовый директор Газпрома Фамил Садыгов и Замглавы Минфина Алексей Моисеев заявили, что компания выплатит дивиденды в полном объеме.

У инвесторов есть неплохие шансы получить дивидендную доходность 23,4%, но здесь нужно понимать, что за второе полугодие дивидендов либо не будет вовсе, либо они будут не более 5%, учитывая повышение налоговой нагрузки и сокращение экспортных поставок природного газа в Евросоюз.

ЕС угрожает новыми санкциями российским металлургам, поскольку рассматривает запрет на импорт стальных полуфабрикатов. При этом европейские сталелитейные компании и металлотрейдеры просят Еврокомиссию не вводить санкций, поскольку сейчас нет альтернативы российскому сырью.

Ситуация в европейской черной металлургии сейчас и без того проблемная, учитывая рекордный рост цен на электроэнергию и запрет на импорт слябов из России сильно ударит по бизнесу. В случае санкций, пострадавшим будет НЛМК, но если ограничений не будет, то бумаги могут показать неплохой коррекционный рост.

В валютной секции Мосбиржи без особых изменений – рубль демонстрирует небольшие колебания к основным конкурентам. Центробанк Китай на этой неделе заявил о готовности бороться со спекулянтами, которые ослабляют юань на оффшорном рынке. Юань нашел поддержку на отметке 7,9 руб., где его можно рассмотреть к покупке. Китайская валюта еще может ослабнуть в конце октября, после XX съезда компартии Китая.

Председатель наблюдательного совета Московской биржи Сергей Швецов не исключает остановки торгов в случае ухудшения ситуации на рынке. «Остановка торгов — это вынужденная мера, это выбор между очень плохим и совсем плохим, это не выбор между хорошим и плохим», — сообщил Сергей Швецов. Надеюсь, что да таких крайних мер не дойдет, но держу руку на пульсе!

❗️Не является инвестиционной рекомендацией

Всегда ваша, стабильная

( Читать дальше )

Паникёры - хуже врагов

- 29 сентября 2022, 08:00

- |

Кризис всегда выступал пробиркой, в которой, как лакмусовые бумажки, проявлялись лучшие и худшие черты человека. В стадии высокой неопределенности на рынках многие блогеры, аналитики, пользователи форумов начинают публиковать гораздо меньше полезной информации, а панический плач заглушает здравый смысл.

Паниковать уже поздно, Друзья. Время жестких решений. Трансформация экономики уже началась. Сейчас нужно тратить время на изучение сентимента, изменение вектора развития бизнеса публичных компаний, а не на лозунги «Газпром все» или «Сбербанк по 30». Вы знали куда идете, когда открывали счет. Знали, какой риск принимаете. И даже эти знания не идут в сравнение с теми событиями, которые происходят.

В каждом договоре, который вы подписываете в обычной жизни, начиная с покупки мебели, заканчивая арендой квартиры, есть такое понятие — «форс-мажор». Это те явления, которые могут стать непреодолимой силой и помешать исполнить обязательства. Так вот для рынка и инвестиций в РФ, такой момент настал. Геополитика диктуют свои условия, а их трансмиссия в экономические процессы уже неизбежна.

Портфели инвесторов подверглись распродажам, а котировки отличных компаний стали крайне дешевыми. P/E в 2-3 стало обычной практикой. Инвесторы закладывают разрушительные моменты для бизнеса в условиях мобилизации экономики. Произойдет это или нет от нас не зависит. Поэтому и паниковать смысла никакого нет.

Впереди нас ждет важный месяц. В ближайшее дни с обращением к Федеральному собранию должен выступить президент, а завтра акционеры Газпрома примут решение по дивидендам. И там и там можно ожидать чего угодно. В наших силах сгруппироваться и спокойно дождаться решений.

Если дальнейшие события пойдут по более плохому сценарию, то рынки нас будут интересовать в меньшей степени. Но не надо забывать, что деэскалация конфликта неминуема в будущем, и когда это произойдет, мы снова увидим восстановление рынков. Хватит паниковать, мы провели громадную работу за последние годы, чтобы купить надежные компании. Мы купили не котировки, мы купили бизнес. Давайте будем стойкими и примем любой удар, который нас закалит еще больше.

С Уважением,

Литвинов Владимир, ИнвестТема

Сургутнефтегаз - где кубышка, чувак

- 28 сентября 2022, 20:07

- |

Пятница все ближе. Уже совсем скоро рынок определится с вектором развития на ближайшие месяцы. Внимательно следим за рынком, а пока рассматриваем отдельные компании.

Ситуация вокруг нефтяников складывается неоднозначная. С одной стороны у нас нет полноценных отчетов компаний, кроме Татнефти, что затрудняет оценку их перспектив. С другой стороны несмотря на введение ограничений на покупку российской нефти, продажи идут полным ходом, а сокращающийся дисконт нашей Urals только добавляет позитива.

На фоне всего этого выделяется Сургутнефтегаз, который всегда был интересен своими привилегированными акциями и повышенными дивидендами. За 2021 год компания выплатила 4,73 рубля на одну привилегированную акцию, что принесло акционерам 14,3% доходности. А вот на что рассчитывать инвесторам в будущем году, нам и предстоит разобраться.

Итак, первостепенно нам нужно понять, где находится кубышка Сургутнефтегаза и в какой валюте компания ее сейчас держит. Традиционно это были доллары США, но с учетом «отмены» долларов в РФ, Сургуту наверняка пришлось их конвертировать в валюты дружественных стран, либо в рубли. Минфин ранее подготовил директиву с рекомендацией «разобраться» с валютой на счетах.

( Читать дальше )

Аварии, диверсии, разрушения?

- 28 сентября 2022, 08:18

- |

Одной из самых обсуждаемых новостей вчерашнего дня стали аварии/диверсии/разрушения двух ниток газопровода «Северный поток» и одной «Северного потока — 2». Обе произошли недалеко друг от друга близ острова Борнхольм (Дания).

🛠 Причины, как и срок устранения неисправностей неизвестны. Восстановление может затянуться на неопределенный срок. В данный момент поставки по «Северным потокам» приостановлены. Ранее от жадно-хватающей газ Европы «отвалились» газопроводы Ямал-Европа и пара ниток, направленных в Ужгород.

В ближайшее время стоит ожидать обвинения в диверсиях с обоих сторон. Если отбросить все политические риторики, у сторон заканчивается время. Если Газпром не успеет возобновить поставки, либо переориентировать их в Китай, то запас ликвидности начнет схлопываться уже к середине 2023 года. Европа в свою очередь рискует приостановить энергозатратные производства уже этой зимой, что приблизит наступление рецессии.

( Читать дальше )

⚡️ VK Group - информационный монстр

- 27 сентября 2022, 20:51

- |

VK продаст игровое подразделение MY. GAMES за $642 млн LETA Capital Александра Чачава. Все, ушла эпоха. ВК трасформируется в информационного монстра, без будущего и бизнес-перспектив. Увы!

Теперь остается выяснить, по какому курсу получит ВК эти самые 642 млн долларов. Если по текущим, это чуть меньше 38 ярдов рублей. Против 50 млрд-них переоценок компании, сумма небольшая. Перекрыть убыток даже не получиться по итогам полугодия. Ну что, ждем продажу Skillbox и прочих образовательных платформ?

Завтра с утра напишу свое видение ситуации с потоками Газпрома и разберу Суртугнефтегаз. Читайте эти статьи в моем Telegram

Кровавая баня на российском рынке

- 27 сентября 2022, 08:06

- |

Рынок РФ открывает неделю в бордовой зоне. Большинство компаний теряют в стоимости более 10% внутри дня. Причины все те же – риски санкций, геополитическая напряженность.

Санкции на НКЦ могут полностью парализовать торги электронным долларом. Таким образом валюта на счетах может оказаться замороженной. Поэтому слабее рынка чувствуют себя преф Сургутнефтегаза. Мало того что акции еще не до конца отыграли укрепление рубля, так и вся долларовая кубышка компании может обнулиться. Его мы разберем в отдельной статье.

🇨🇳 Для частных инвесторов за последнее полугодие сделали валютные альтернативы, по типу Юаня. В каком-то смысле он может стать заменой. Однако сам Юань к доллару просел с августа на ~5%. Из-за ужесточения ДКП ФРС доллар сейчас укрепляется практически ко всем валютам, также это одна из причин снижения золота и остального товарного рынка. Динамика же рубля в данный момент продиктована только страхом санкций на НКЦ.

Застройщики и банковский сектор закладывают негатив в отношении платежеспособности населения. Отток молодежи заграницу может ударить по спросу на ипотеку, а граждане подлежащие мобилизации, вероятно, будут не в состоянии исполнять свои обязательства в полной мере. ЦБ рекомендовал банкам применить кредитные каникулы в отношении данной группы граждан, однако рекомендация не закон, да и покрывать убытки банкам навряд ли будут.

Просрочка критической массы ипотечных платежей вовсе может привести к выплеску на рынок предложения объектов должников. Таким образом цена на недвижимость может продолжить оставаться под давлением.

Золотодобытчики продолжили нисходящее ралли. Кроме рисков санкций на них продолжает негативно действовать конъюнктура. Как написано выше, повышение ставки ФРС давит на котировки золота. При этом стоит быть предельно осторожными с Polymetal. Если Полюс полностью в российской юрисдикции, то историю с разделением активов и блокировкой прав по компании инвесторы оценивают как крайне негативную.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал