Блог им. point_31

Роснефть - старые апсайды в новой парадигме

- 05 октября 2022, 08:15

- |

Российская нефтянка является одной их самых востребованных отраслей у отечественных инвесторов. Точнее являлась таковой. С началом санкционной войны, нефтяникам пришлось продолжить работу в более сложных условиях, когда поставки каждого барреля нефти идут с нарушением логистических цепочек.

Первоначально ЕС ввел эмбарго на поставки нефти морским путем. Это практически не вызвало сокращения продаж, так как компании продолжили поставки по ранее заключенным контрактам, а шестимесячный срок перед введением эмбарго дал необходимый зазор для маневра. Отражение этого мы увидели в отличном отчете Татнефти и сегодня разберем на примере Роснефти.

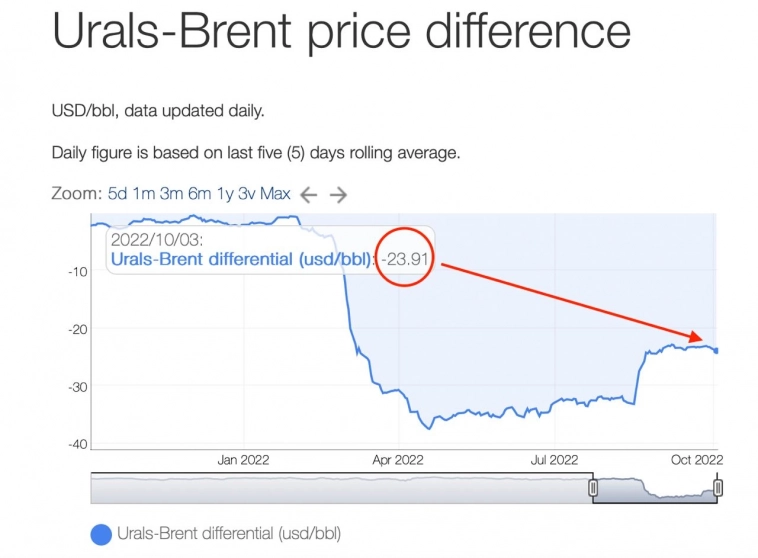

Только вот декабрь все ближе и санкционный пресс усилит давление. Ну и не стоит забывать про дисконт российской нефти марки Urals к Brent. Он хоть и сократился, но все еще составляет $24. Ну и как вишенка на торте — 8-й пакет антироссийских санкций, который должен утвердить ограничение цен на нефть. 3-4 кварталы станут показательными, а пока вернемся на шаг назад и посмотрим на результаты Роснефти за первое полугодие.

Итак, выручка от реализации нефти и нефтепродуктов выросла на 32,5% до 5,2 трлн рублей. Основной вклад в рост внесли повышенные цены на нефть по сравнению c уровнем 2021 года. Объем же реализации увеличился всего на 5,7%.

Чистая прибыль выросла на 13,1% до 432 млрд рублей. Негативный эффект вызван удорожанием логистических цепочек поставок и беспрецедентным повышением ключевой ставки ЦБ РФ до 20%. Финансовые расходы и курсовая переоценка затормозили динамику, но незначительно.

Стабильный денежный поток позволил руководству выплатить рекордные для Роснефти дивиденды за 2021 год. Акционеры получили 41,66 рублей на одну акцию, что составило 9,3% доходности. Причем на будущие выплаты инвесторы также могут рассчитывать.

Если говорить о перспективах нефтянки в разрезе Роснефти, то второе полугодие останется в растущем тренде, а вот 2023 год станет настоящим испытанием. В такой ситуации я предпочитаю оставаться в бумагах хоть и государственной, но более стабильной компании, в отличие от того же Лукойла. А скорый запуск проекта Восток ойл, на котором руководство сделало отдельный акцент в отчете, даст необходимые апсайды.

❗️Не является инвестиционной рекомендацией

Читать статьи до выхода на смартлабе, вы можете у меня в Telegram-канале «ИнвестТема» — уголке спокойной аналитики! Подписывайтесь!

теги блога Владимир Литвинов

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- Polymetal

- Positive Technologies

- SWOT-анализ

- VK

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- анализ

- аналитика

- Астра

- АФК Система

- аэрофлот

- банки

- Башнефть

- Белуга Групп

- Владимир Литвинов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- займер

- золото

- инвестиции

- ИнвестТема

- Индекс

- Индекс МБ

- Индекс Московской Биржи

- ИнтерРАО

- итоги недели

- криптовалюта

- Лента

- ЛСР

- Лукойл

- Магнит

- ММК

- мосбиржа

- Московская биржа

- МСФО2018

- мсфо2019

- мтс

- МТС банк

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- норникель

- обзор рынка

- облигации

- отчетность

- отчеты МСФО

- ПИК

- Полиметалл

- Полюс

- Полюс Золото

- прогноз по акциям

- Проект "30 вопросов Смарт-Лабу"

- Распадская

- роснефть

- Россети Ленэнерго

- Ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- северсталь

- Сегежа групп

- Селигдар

- смартлаб

- Совкомфлот

- сургутнефтегаз

- татнефть

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- форекс

- ФосАгро

- фьючерс mix

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания

1. падение потребления в мире

2. изменение цены

3. изменение % переработки в продукции компании.

всё остальное, по большому счету особого значения не имеет.

имхо

p.s. 4-й номер для любителей дивидендов

В итоге, настолько ли существенным остаётся фактор наращивание объёма и глубины переработки, считая внутренний рынок примерно сбаланисированым?

Сама по себе маржинальность продукта, разумеется, выше.