ИнвестТема

Увеличиваем доходность инвестиций

- 16 ноября 2023, 16:54

- |

На последнем заседании ЦБ поднял ключевую ставку сразу на 200 б.п. до 15%. Ужесточение ДКП призвано сдержать рост инфляции, который вызван девальвацией рубля и дисбалансом экспорта/импорта. Для инвесторов это событие может сместить фокус внимания к более традиционным инструментом, коими являются облигации и банковские вклады. Сегодня пробежимся по последним.

По данным на 31 октября, средние ставки в наиболее надежных банках составили 11,25%. Можно приложить усилия и найти 12-13%, но как получить еще больше доходности? Тут нам на помощь может прийти портал «Финуслуги» от Мосбиржи.

Мало того, что мы в удобном формате можем сравнить все вклады, так еще и получить бонус в 5% для новых пользователей. Максимальная выгода достигается при параметрах: 300 000 рублей на срок до 3 месяцев. Я провел анализ и вот что получилось:

➡️ Газпромбанк «Онлайн» дает 14+5%

➡️ Совкомбанк «Оптимальный+» дает 13,2+5%

➡️ МКБ «Преимущество+» дает 17%

Таких ставок вы не найдете ни в одном банке напрямую. Именно оформление через портал «Финуслуги», позволит добиться максимального эффекта и доходности. Однако нужно учитывать, что бонус начисляется только для новых клиентов. Как воспользоваться предложением?

( Читать дальше )

- комментировать

- 3.6К | ★3

- Комментарии ( 4 )

Текущая ситуация на бирже

- 16 ноября 2023, 08:27

- |

Индекс Мосбиржи дрейфует возле отметки 3200 пунктов. Крепкий рубль сдерживает рост экспортёров, на которых приходится значительная доля в индексе. Налоговый период стартует лишь на будущей неделе, а доллар уже опустился ниже отметки 90 рублей.

Высокая волатильность сохраняется в бумагах СПБ Биржи. В среду акции выросли на 20,6% на новостях о том, что биржа совестно с регулятором определили механизм расчётов по сделкам, заключенным 1 и 2 ноября. Председатель комитета Госдумы по финрынку Анатолий Аксаков считает, что в будущем площадка может заняться торговлей акциями подсанкционных компаний, криптовалютами и цифровыми финансовыми активами.

Эталон всё-таки решился на редомициляцию. Данный шаг назрел давно, поскольку мажоритарный акционер АФК Система заинтересована в дивидендах девелопера, так как в том году холдинг выкачивал кэш из Segezha Group и МТС, а сейчас остался только последний, ввиду гигантской долговой нагрузки лесопромышленной компании. У Эталона в этом году позитивная динамика продаж, что может выльется в неплохие дивиденды.

( Читать дальше )

Конфликтные алмазы

- 15 ноября 2023, 16:59

- |

💎 По данным нашего «любимого» Bloomberg, 12-й пакет санкций ЕС включает в себя запрет на российские алмазы с 1 января 2024 г. Минфин РФ в свою очередь заявляет о расколе из-за этого решения в Кимберлийском процессе (организация, целью которой является предотвращения оборота «конфликтных» алмазов) и срыве финального коммюнике.

Я уже говорил, что рано или поздно грянет санкционный удар. Только вот его итогом может стать не только снижение объемов продаж алмазов нашим монополистом, но и значительный рост цен на них на мировом рынке.

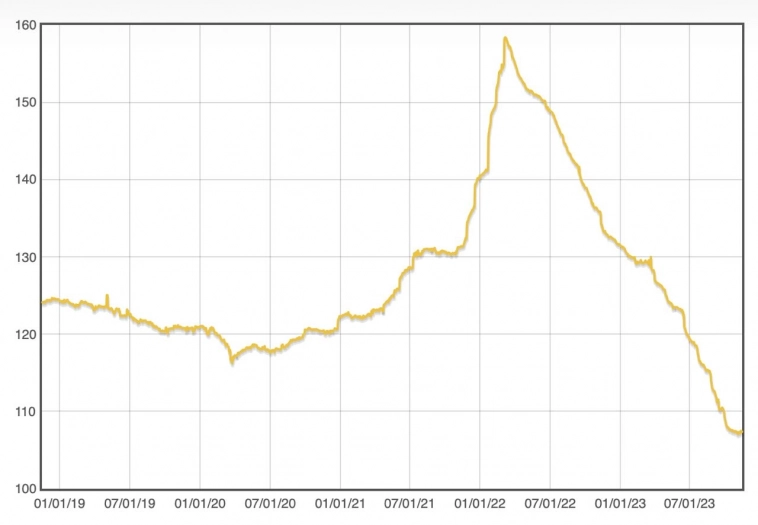

📉Сейчас цена на алмазы, согласно IDEX Diamond Index, находятся на минимальных значениях в 107 п., но в любой момент может последовать импульс, который нивелирует негативный эффект. Мнение в отношении АЛРОСА у меня настороженное, с нотками долгосрочного позитива.

Не является инвестиционной рекомендацией

Норникель - это свершилось!

- 15 ноября 2023, 08:32

- |

Крупнейший в мире производитель палладия и высокосортного никеля, а также один из крупнейших производителей платины и меди, принял долгожданное решение о выплате дивидендов за 9 месяцев 2023 года в размере 915,33 рубля на одну акцию, что сулит акционерам доходность в 5,2%.

Ранее мы с вами неоднократно затрагивали тему дивидендов и я акцентировал ваше внимание на нормализации свободного денежного потока и коррективах по CAPEX, которые должны были помочь Совету директоров принять решение о выплате. И вот свершилось, 26 декабря будет закрыт реестр акционеров на получение выплаты. Правда еще стоит дождаться решения Собрания акционеров, однако новость максимально позитивная.

За одно СД решил побаловать нас решением о дроблении обыкновенных акций компании с коэффициентом «100». Это позволит частным инвестором с небольшим капиталом более качественно диверсифицировать свои портфели, добавив туда металлурга. Целая россыпь позитивных новостей скрасила и без того хороший производственный отчет. Давайте пробежимся и по нему.

( Читать дальше )

Танцы на костях инвесторов в неликвиды

- 14 ноября 2023, 16:26

- |

🤯 Вся неликвидная «помойка» Мосбиржи продолжает свое отвесное падение. Наказаны будут все. Все, кто игнорировал любые фундаментальные базисы бизнеса. Все, кто хотел нажиться, «поднять» денег и возомнил себя настоящим спекулянтом. Жаль только, что это падение утягивает за собой и по-настоящему интересные компании. Однако совершенно не жаль остальных.

По Фармсинтезу, например. Компания убыточная в конец. За 5 последних лет ни одной копейки прибыли. EBITDA отрицательная. Операционный денежный поток и FCF аналогично. Активы падают. Долг равен капитализации на рынке. Спасаются допэмиссией. Это просто зомби рынка 🧟♂️

«Это» не имеет права торговаться на бирже. И вы потом спрашиваете, почему я никак не доберусь до разбора? Почему не обращаю внимание на компанию, которая +150% сделала в начале года? И таких компаний уйма. Весь неликвид подлетал вопреки здравому смыслу. Пришло время жатвы. Этот пост не только и не столько про Фармсинтез, это про ваше отношение к рынку и своим деньгам.

( Читать дальше )

Южуралзолото - готовимся к IPO!

- 13 ноября 2023, 17:01

- |

Четвертый производитель золота в России и второй по запасам планирует выйти на IPO уже в ноябре этого года под тикером UGLD. Книга заявок открывается сегодня в ценовом диапазоне 55 копеек до 60 копеек за одну акцию. В этой статье я хочу провести фундаментальный анализ компании и ее последнего доступного отчета, посчитав по пути форвардные мультипликаторы и выявив основные драйверы роста бизнеса.

Итак, ЮГК ведет добычу на двух хабах — Уральский и Сибирский. А что самое главное, так это скорый запуск крупного ГОКа «Высокое» в Красноярском крае. Стратегия развития предполагает рост производства золота на 70% к 2026 году до 24 тонн, что является ключевым драйвером роста капитализации компании.

Что касается текущих операционных и финансовых показателей, то по итогам 2023 года ожидается производство золота на уровне 14 тонн, а в следующем году показатель должен вырасти до 17-17,5 тонн, что будет способствовать росту выручки и прибыли. В 2022 году компания получила разовый убыток от обесценения доли Петропавловска, купленного ранее.

( Читать дальше )

Yandex - первоклассный (российский?) бизнес

- 13 ноября 2023, 08:41

- |

Компания Яндекс уже давно рассматривается нами не только с точки зрения IT-компании, но и как ключевой игрок в сегменте eCommerce. Это является точкой роста для бизнеса, но несет в себе и сдерживающий прибыль фактор. Дополнительные риски к нам прилетают от планируемого разделения бизнеса. Давайте все это сегодня и разберем, по пути затронув отчет компании за 9 месяцев 2023 года.

Итак, общая выручка компании за отчетный период выросла на 54% до 550,5 млрд рублей. Основной сегмент в виде «Поиска и портала» показал аналогичную динамику, увеличившись до 236,4 млрд рублей и занимает 43% от общей выручки. Доля компании на российском поисковом рынке выросла за период на 0,6 п.п. до 62,6%. Являясь самым маржинальным сегментом, «Поиск и портал» принес 122,8 ярдов EBITDA.

Выручка сегмента «Электронная коммерция, Райдтех и Доставка» выросла на 66% до 290,7 млрд рублей, при одновременном двузначном росте товарооборота (GMV) Яндекс Маркета, количества активных покупателей и продавцов. За счет ускоренного роста, компании не удается сдерживать рост костов, поэтому мы получаем 21,4 млрд убытка, который увеличился на 135%.

( Читать дальше )

Разбор отчёта Freedom Holding Corporation за 2 квартал 2024 фингода

- 10 ноября 2023, 18:40

- |

Международная публичная финансово-инвестиционная компания Freedom Holding Corporation опубликовала консолидированную финансовую отчётность за 2 квартал 2024 финансового года, завершившийся 30 сентября 2023 года. Компания ещё в первом квартале финансового года показывала весьма сильные результаты в годовом выражении, а во втором квартале продемонстрировала ещё более впечатляющие показатели.

Так, консолидированная выручка Freedom Holding во втором квартале составила $435,6 млн, увеличившись в годовом выражении на 142%. Свыше 86% выручки было получено компанией за счёт процентных доходов, в том числе – дочернего банка «Банк Фридом Финанс Казахстан», клиентских комиссионных и доходов от торговли ценными бумагами. Максимальные темпы роста среди статей дохода компании в отчётном квартале показали процентные доходы банковского сегмента, которые в годовом выражении выросли на 261% и составили $213 млн.

В течение первого полугодия текущего года конъюнктура мировых фондовых рынков значительно улучшилась по сравнению с аналогичным периодом предыдущего года, что стало важным фактором сильных финансовых показателей Freedom Holding в отчётном квартале.

( Читать дальше )

Инарктика - рост метрик и трансформация бизнеса

- 10 ноября 2023, 15:40

- |

Российский рынок красной рыбы продолжает свое восстановление, что отражается в росте объемов производства и вылова. Череда санкционных ограничений ослабили одни компании и дала необходимый импульс для роста других. Именно о такой мы сегодня и поговорим.

Лидирующая в сегменте производства атлантического лосося и форели в России Инарктика, представила свой операционный отчет по итогам 9 месяцев 2023 года. Объем продаж за период вырос на 6% до 20,3 тыс. тонн в натуральном выражении. При этом выручка увеличилась на 10% до 20 млрд рублей. Мало, спросите вы? Тогда стоит обратить ваше внимание на 2021 год, когда за 9 месяцев компания собрала лишь 10 ярдов.

Одним из главных критериев в операционном отчете является объем биомассы рыбы в воде, который увеличился на 12% до рекордных 33,7 тыс. тонн. Рост биомассы будет служить фундаментом для улучшения финансовых и операционных результатов в будущие периоды.

Этого удается достичь, в том числе, за счет вертикальной интеграции и создания собственных смолтовых и кормовых заводов. Напомню, что в феврале 2023 года компания продала свои заводы в Норвегии, дабы минимизировать риски. Им на смену приходят заводы, купленные в Калужской области и строящиеся в Мурманской. Это позволит снизить зависимость от поставок из недружественных стран и наладить непрерывный цикл производства.

( Читать дальше )

Статья не совсем про Whoosh

- 10 ноября 2023, 08:19

- |

Друзья, 2022 год сильно повлиял на мою систему принятия решений и инвестиционную стратегию. Сейчас я пытаюсь расширить горизонты прогнозирования по компаниям и все больше обращать внимание на перспективы бизнеса/отрасли. Именно защита (хэдж) портфеля для меня является чуть ли не основной задачей.

Из двух компания я выберу именно ту, которая имеет четкие драйверы роста и защищена законодательными инициативами, либо экономической конъюнктурой. Если же есть маломальский риск, то идея может стать лишь спекулятивной с ограниченными временными рамками удержания акций в портфеле. Ну и раз я поставил в название Whoosh, то разберем и его перспективы.

🆘 Власти планируют ужесточить контроль за передвижением электросамокатов

🆘 Депутаты предложили ввести уголовную ответственность для самокатчиков

🆘 62% опрошенных москвичей и 2/3 жителей Санкт-Петербурга выступают за запрет сервисов аренды электросамокатов

🆘 Фракция Новые люди внесла законопроект о запрете использование электросамокатов

🆘 Председатель Следственного комитета Бастрыкин поддержал ограничение использования электросамокатов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал