ГАЗПРОМ

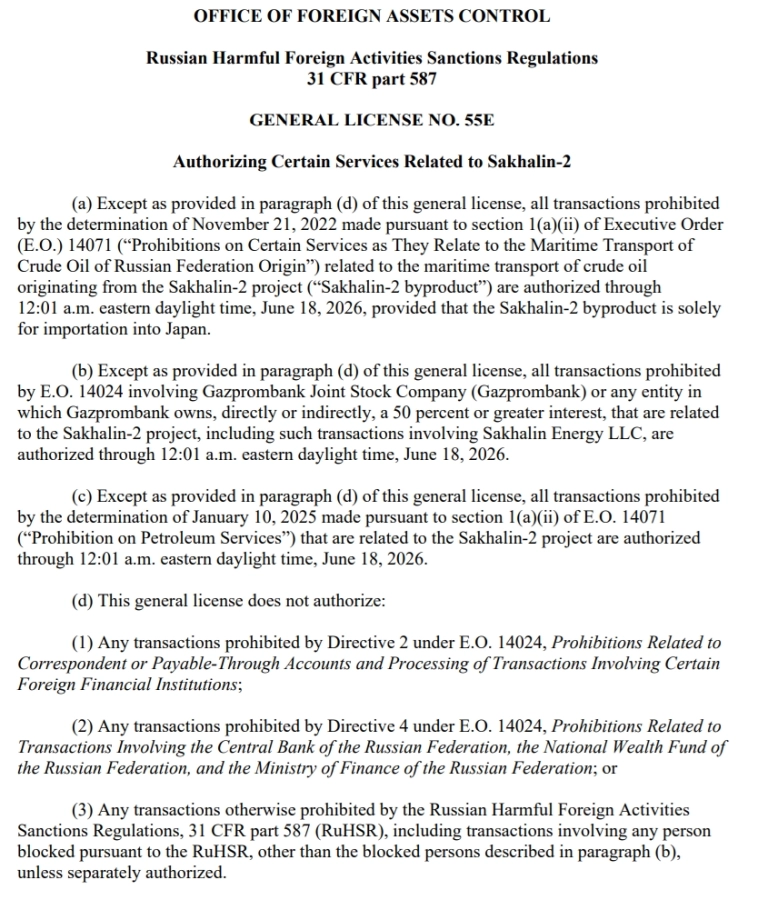

OFAC продлила до 18 июня 2026 года лицензию, разрешающую предоставление определенных услуг, связанных с проектом "Сахалин-2"

- 17 декабря 2025, 18:13

- |

Управление по контролю за иностранными активами Министерства финансов США (OFAC) выдает общую лицензию 55E, связанную с Россией, «разрешающую оказание определенных услуг, связанных с «Сахалином-2»», и общую лицензию 115C, связанную с Россией, «разрешающую проведение определенных операций, связанных с гражданской ядерной энергетикой».

ofac.treasury.gov/recent-actions/20251217

- комментировать

- 161

- Комментарии ( 0 )

Депутаты Европарламента одобрили поэтапный запрет на импорт из РФ трубопроводного и сжиженного природного газа с 2026 года

- 17 декабря 2025, 16:54

- |

Новый закон, принятый в среду, защитит энергетическую безопасность ЕС от использования Россией в качестве оружия.

После вступления в силу постановления в начале 2026 года в ЕС будет введён запрет на импорт российского сжиженного природного газа (СПГ) на спотовом рынке, а импорт трубопроводного газа будет прекращён к 30 сентября 2027 года. В ходе переговоров законодатели продлили сроки прекращения действия большинства контрактов на импорт. Новый закон также предусматривает штрафы для операторов за нарушения.

«Это исторический момент: ЕС делает гигантский шаг к новой эре, свободной от российского газа и нефти. Россия больше никогда не сможет использовать экспорт ископаемого топлива в качестве оружия против Европы. Нашими главными приоритетами были максимально возможное сокращение сроков запрета на трубопроводный газ, запрет на долгосрочные контракты на СПГ на год раньше запланированного срока и предотвращение обхода этих новых правил. Т

( Читать дальше )

Урсула фон дер Ляйен: Импорт СПГ и газа по трубопроводам из РФ в Европу снизился с 45% до 13%, импорт угля с 51% до 0%, импорт нефти с 26% до 2%

- 17 декабря 2025, 15:26

- |

«Импорт российского газа — СПГ и по трубопроводам — снизился с 45% в начале войны до 13% сегодня; импорт угля сократился с 51% до нуля; а импорт нефти — с 26% до 2%. Все это означает, что мы собираемся навсегда отказаться от российского ископаемого топлива», — заявила глава Еврокомиссии Урсула фон дер Ляйен.

ria.ru/20251217/dolja-2062618144.html

Геополитическая шахматная партия: кто сделает ход конём в случае мира? (часть 1)

- 17 декабря 2025, 15:09

- |

А ведь есть ещё и драйвер №2, пусть и менее вероятный, чем первый. Слухи о возможном прогрессе в переговорах между РФ и Украиной, которые активно обсуждаются в последнее время, невольно заставляют инвесторов задуматься: а что, если сценарий деэскалации из разряда гипотетических вдруг станет реальностью? Ведь тогда перед российским бизнесом откроются совершенно новые перспективы, а котировки акций большинства компаний получат мощную поддержку.

♟ Давайте посмотрим, какие фигуры на этой шахматной доске могут совершить самый сильный ход:

1️⃣ Нефть и газ: возвращение на премиальные рынки

Здесь фокус смещается с объёмов на маржу и логистику. Для Газпрома ключевой драйвер — не просто возобновление поставок в ЕС, а возврат на премиальный рынок с более высокой рентабельностью.

( Читать дальше )

2/3 снижения поставок российского СПГ в январе-ноябре 2025г обусловлены простоем "Портовой СПГ" и "Криогаз-Высоцка", а еще 1/3 - началом вытеснения "Ямал СПГ" из Европы американским газом — Forbes

- 17 декабря 2025, 14:33

- |

С «Криогаз-Высоцка» поставлять СПГ в Китай сложно, завод не предназначался для крупных судов, а был ориентирован на короткие расстояние внутри Балтийского и Северного морей, напоминает эксперт. Единичные отгрузки с него достигали максимальных объемов в 13 000 т, что по меркам рынка СПГ совсем немного.

«Возможно, завод частично переключится на малотоннажные отгрузки внутри страны, но спрос на них пока невелик», — говорит Белогорьев.

Полное эмбарго на российский СПГ, которое планирует ввести ЕС, не оставляет «Криогаз-Высоцку» особого выбора, полагает Белогорьев. По его мнению, чтобы загрузить этот завод, нужно мощное развитие внутреннего потребления СПГ в Санкт-Петербурге и Ленинградской области.

( Читать дальше )

Строительство дальневосточного маршрута поставок природного газа из России в Китай стабильно продвигается — посол Китая в России Чжан Ханьхуэй в интервью РИА Новости

- 17 декабря 2025, 12:34

- |

- За январь-октябрь 2025 года в России зарегистрировано более 3300 новых китайских предприятий

- За январь-ноябрь 2025 года товарооборот составил $203,67 млрд

- Восточный маршрут газопровода Китай-Россия работает на полной мощности

- Строительство дальневосточного маршрута поставок природного газа из России в Китай стабильно продвигается

- Успешно запущен первый арктический контейнерный экспресс-маршрут Китай-Европа

ria.ru/20251217/kitay-2062539368.html

⛽️ Газпром $GAZP ТФ-1Д

- 17 декабря 2025, 00:31

- |

Цена консолидируется в районе 129-130 после выхода из глубокой коррекции. Бумага удерживается выше EMA 200, рынок постепенно набирает силу, без резких движений. Настроение сдержанно-позитивное.

📈 Технический анализ

Ключевая поддержка проходит в зоне 127-128, ниже важный уровень 118-115. Сопротивление — 130-132, выше которого откроется движение к 140-144. EMA 200 около 127 сейчас выступает поддержкой. RSI около 57, выше зоны 50, что говорит о сохранении интереса покупателя. Закрепление выше 130 усилит импульс и подтвердит разворот вверх.

⚡️ Фундаментал и события

Газпром остается чувствительным к новостям по экспорту газа, ценам на энергоносители и геополитике. Существенных драйверов в моменте нет, движение в основном техническое. Долгосрочно рынок закладывает стабилизацию финансовых показателей.

Риски и драйверы

Драйвер роста — пробой и удержание выше 130-132, что может привлечь новый спрос. Риск — возврат ниже EMA 200, тогда возможен откат к 120-118.

✅ Итоговый вывод

Бумага выглядит стабильно и сохраняет потенциал роста. Для спекуляций интересна при закреплении выше 130, для среднесрока можно рассматривать при удержании цены выше EMA 200. Пока сценарий умеренно бычий, без перегрева.

( Читать дальше )

Газпром - хроника

- 16 декабря 2025, 23:09

- |

Предыдущий пост на эту тему: https://smart-lab.ru/blog/tradesignals/1240734.php

Вучич: решение о судьбе сербской NIS ожидается в начале следующей недели

- 16 декабря 2025, 20:49

- |

Сербский лидер Александр Вучич сообщил, что вопрос о дальнейшей судьбе «Нефтяной индустрии Сербии» (NIS), попавшей под ограничения США, может быть решен уже в начале следующей недели. Он надеется на благоприятный исход переговоров.

По словам Вучича, страна уже более двух месяцев не получает нефть по Адриатическому трубопроводу оператора JANAF, но серьезного кризиса удалось избежать. Важные новости по ситуации с компанией ожидаются до 15 января, вероятно, в понедельник или вторник.

oilcapital.ru/news/2025-12-16/vuchich-reshenie-o-sudbe-serbskoy-nis-ozhidaetsya-na-dnyah-5524838

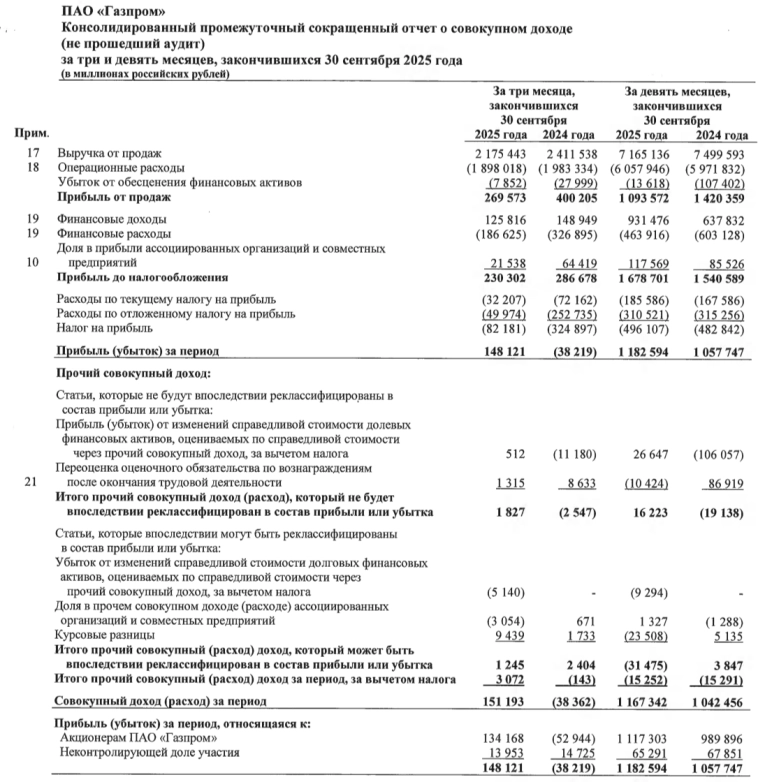

Газпром отчитался за III кв. 2025 г. — скорректированная прибыль увеличилась, но дивидендов не будет из-за инвестиций и процентам по долгам. Риски?

- 16 декабря 2025, 16:17

- |

⛽️ Газпром представил нам финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Компания слабо отработала III кв., операционная прибыль значительно снизилась (не помогает даже отмена доп. НДПИ в 600₽ млрд), чистая прибыль в плюсе потому что в 2024 г. была переоценка налога и отрицательные курсовые разницы. Скоррект. прибыль подросла по с 2024 г., но FCF отрицательный:

▪️ Выручка: III кв. 2,2₽ трлн (-9,8% г/г), 9 м. 7,2₽ трлн (-4,5% г/г)

▪️ Опер. прибыль: III кв. 269,6₽ млрд (-32,6% г/г), 9 м. 1,1₽ трлн (-23% г/г)

▪️ Чистая прибыль: III кв. 134,2₽ млрд (год назад убыток в 52,9₽ млрд), 9 м. 1,1₽ трлн (+12,9% г/г)

💬 Компания не предоставляет операционные данные, но мы знаем, что РФ за 9 м. 2025 г. снизила добычу природного газа до 404 млрд куб. м. (-3,6% г/г), нефтяного попутного до 75,6 млрд куб. м. (-4,4% г/г), а СПГ до 23,6 млн тонн (-5,2% г/г), в III кв. показатели хуже, чем во II кв. Очень сложно ориентироваться на спотовую цену газа (привязка идёт к цене нефти, т.к. продажи в Китай/Турцию/Европу поступают по такому контракту), не забываем о потере Украинского транзита (убираем ~15 млрд м3 в год для продажи).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал