Белуга Групп

РСБУ Белуга групп 1п2023: Выручка — 9.2 млрд руб (раннее 1.3 млрд руб) Чистая прибыль — 9.8 млрд (раннее 1.3 млрд руб). Показатели выросли в более чем 7 раз.

- 03 августа 2023, 09:28

- |

Ссылка на полный отчёт компании: https://e-disclosure.ru/portal/files.aspx?id=7380&type=3

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

А что там со сверхприбылью?

- 31 июля 2023, 12:27

- |

Несмотря на структурные проблемы в экономике, вызванные геополитическим обострением в 2022 году, многие корпорации получили рекордную прибыль. Памп цен на сырье и энергоносители в конце 2021 — начале 2022 года оказали существенное влияние. Это не могло остаться незамеченным, что в свою очередь привело к принятию соответствующего закона.

💬Госдума 21 июля приняла закон о разовом налоге на сверхприбыль крупных компаний, средняя прибыль которых за 2021-2022 годы превышает 1 млрд рублей. Референсом послужит прибыль 2018-2019 годов. Ставка налога составит 10% от суммы превышения. При этом компании могут снизить налог в 2 раза до 5%, если перечислят обеспечительный платеж с 1 октября по 30 ноября 2023 года. Исключением станет нефтегазовый сектор, добыча угля и плательщики единого сельхоз налога.

В этой статье я хочу поговорить о тех компаниях, которым придется заплатить налог на сверхприбыль. Тех, чьи финансовые показатели окажутся под давлением, ведь, что как ни доп нагрузка, смогут внести коррективы в инвест-идею.

( Читать дальше )

📰"Белуга Групп" Дата, на которую определяются лица, имеющие право на осуществление прав по именным эмиссионным ценным бумагам

- 24 июля 2023, 17:58

- |

2.1. идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются (фиксируются) лица, имеющие право на осуществление прав по ним: акции обыкновенные, государственный регистрационный номер 1-01-55052-Е от 10....

( Читать дальше )

📰"Белуга Групп" Созыв общего собрания участников (акционеров)

- 24 июля 2023, 17:57

- |

2.1. вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): внеочередное;

2.2. форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование;

2....

( Читать дальше )

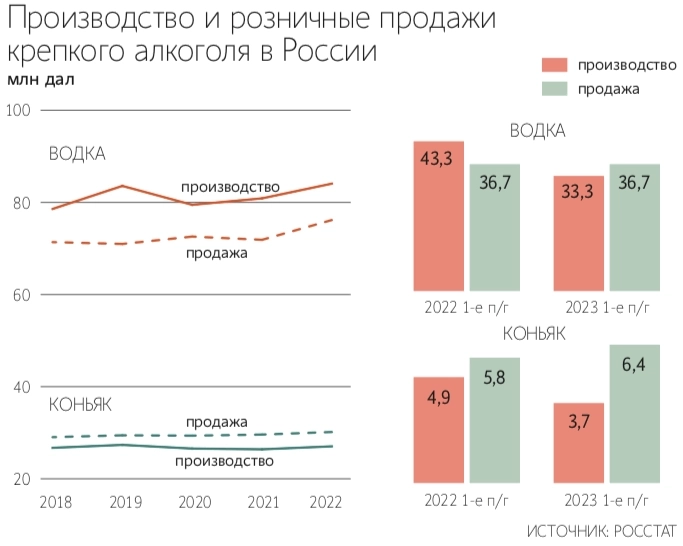

Продажи водки и коньяка упали на 16,4% до 30,2 млн дал. и 20,3% до 3,7 млн дал за год соответственно - Росстат

- 24 июля 2023, 09:35

- |

Данные приведены в статистике Росстата и получены из анализа продаж крупнейших компаний, включая «Татспиртпром» и Beluga Group.

Эксперты связывают уменьшение продаж крепких алкогольных напитков с ростом нелегального рынка и сокращением доходов среднего класса, что приводит к переходу потребителей на более дешевые алкогольные напитки, в том числе некачественные или суррогаты. Производители могут быть вынуждены снижать цены на свои продукты или переходить на более доступные алкогольные напитки.

Источник: www.vedomosti.ru/business/articles/2023/07/24/986573-prodazhi-vodki-konyaka-upali

Белуга-национальное достояние?

- 22 июля 2023, 20:20

- |

🔸BELUGA GROUP — российская алкогольная компания, лидер по производству водки и ликеро-водочных изделий, а также один из главных импортеров крепкого алкоголя и вина в стране. В основе философии нашего бизнеса лежат ориентация на потребителя, лидерство, инновации, глобальность и возможность самореализации. Это — наша «ДНК», благодаря которой мы движемся вперед.

🔸За 20 лет мы стремительно прошли путь, на который зачастую бизнесы тратят многие десятилетия. Сегодня мы с гордостью говорим о себе как об одном из лидеров рынка, глобальной новаторской компании, смело идущей на эксперименты; о компании, которая стремится создать лучшую корпоративную культуру в отрасли.

🔸Основой нашего успеха мы считаем мощную производственную базу из высокотехнологичных предприятий: «Уссурийский бальзам», «Бастион осн.1942 г.», «Завод Георгиевский. Традиции качества», Архангельский и Мариинский ликеро-водочные заводы, «Спиртзавод Чугуновский» и винодельческий комплекс «Поместье Голубицкое».

( Читать дальше )

Кто может заплатить дивиденды осенью? - Комментарий финансиста Евгения Когана

- 21 июля 2023, 18:16

- |

1. Магнит (MGNT RX). Компания может вернуться к выплате дивидендов после выкупа акций у нерезидентов.

2. АЛРОСА (ALRS RX). Менеджмент на одном из мероприятий намекал на промежуточные дивы.

3. ФосАгро (PHOR RX) зарекомендовала себя как эмитент со стабильными ежеквартальными дивидендными выплатами.

4. НОВАТЭК (NVTK RX). Главный производитель СПГ обычно выплачивает дивиденды 2 раза в год: по итогам 1 полугодия и финальные за год.

5. Татнефть (TATN RX). Пожалуй, единственная нефтяная компания, выплачивающая дивиденды три раза в год.

6. Белуга (BELU RX). В 2022 г. компания существенно увеличила вознаграждение акционерам. На фоне высоких темпов роста продаж и улучшения маржинальности СД компании может рекомендовать неплохие дивиденды по итогам 1 полугодия 2023 г. уже в августе.

( Читать дальше )

Какие акции выбрать для инвестирования

- 20 июля 2023, 08:13

- |

Чтобы получить хорошую прибыль, появилась обновлённая стратегия компании Доход на приобретение акций российского фондового рынка. Я немного выписал из их презентации:

Новатэк

( Читать дальше )

Белуга.

- 19 июля 2023, 20:13

- |

Недавно услышал такую вещь, что Белуга может заплатить аж 800 рублей на акцию в ближайший год. Похоже ли это на правду? Давайте разбираться.

Из плюсов это конечно же высокие темпы роста. Количество магазинов Винлаб уже достигло 1500 шт, а к 25 году их будет 2,5 тыс. В теории.

Количество акций 15,8 млн шт. По див политике должны платить не менее 50 процентов от чистой прибыли по МСФО. Последние годы платят от 30 до 117 процентов. 30 – это мало, уже не в соответствии с политикой, а 117 – это слишком много. Если чистая прибыль за 22 год была в районе 8,44 млрд рублей, то это выходит 534 р на акцию. Для того чтобы заплатить 800 р на акцию, нужно получить ЧП в районе 12-24 млрд рублей. Это если платить от 100 до 50 процентов чистой прибыли.

🍏Как этого добиться за год?

Общие отгрузки в 1 полугодии 23 года упали на 5 процентов.

Количество точек Винлаб выросло на 155 шт в этом году. Нужно увеличивать темпы, чтобы достичь 2,5 тыс. Объемы продаж в сети растут на 33 процента.

( Читать дальше )

Отстающие начали догонять. Какие еще акции могут выстрелить

- 19 июля 2023, 17:48

- |

За последние 3 месяца индекс МосБиржи полной доходности вырос на 17,1%. Многие фишки показывали сильную динамику, но были и отстающие. Они начинают догонять рынок только сейчас.

Например, вчера без весомой причины на 8% выстрелили акции En+ Group. Формальный новостной повод был, но он не так важен, как сформировавшаяся недооценка.

Также без видимой причины ускорились акции X5 Group (+6,2%), ГК Белуга (+4,8%), Fix Price (+4,8%), М.Видео (+4%), ФСК-Россети (+3,7%). Все эти фишки объединяет то, что в предыдущие месяцы они отставали от рынка.

В ближайшие дни тенденция может сохраниться. Аутсайдеры предыдущих дней могут пользоваться повышенным спекулятивным спросом.

Вот 10 бумаг, которые отставали от рынка ранее и могут подскочить в цене в ближайшие дни. В скобках указан потенциал роста, если предположить, что бумаги должны компенсировать отставание от Индекса МосБиржи «брутто» за последние 3 месяца.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал