Астра

Отвечаем на наиболее частые вопросы по последней отчетности

- 09 декабря 2025, 10:36

- |

По итогам отчетности за 9м2025 нам поступило множество вопросов. На все наш менеджмент ответил публично. Наиболее важными и частыми делимся тут.

🔹 С чем связано замедление, а частично и снижение ключевых показателей?

🔹Что больше всего влияет на расходы и как мы с этим работаем?

🔹Чего ждем по итогам 2025 года?

Об этом и о многом другом рассказываем в карточках. Подробные эфиры можно посмотреть по ссылкам:

• Т-Инвестиции: vkvideo.ru/video-202887315_456240009

• РБК-ТВ: tv.rbc.ru/archive/rynki/6927f9352ae59665e80e814b

• Радио РБК: investhourrbc.mave.digital/ep-70

• Эйлер: rutube.ru/video/8a283e61ecf83ed3f038cfeeaf782c83/?r=a

А почитать подробнее про отчетность – на нашем сайте для инвесторов: astra.ru/investors/results/

( Читать дальше )

- комментировать

- 221

- Комментарии ( 0 )

Форум ВТБ «Россия зовет!» 2025: ключевые инсайты

- 08 декабря 2025, 12:46

- |

Прошел крупнейший в России инвестиционный форум ВТБ «Россия зовет!». В этом году он был и в Москве, и в пяти других городах страны – собрал порядка 5 000 участников. Делимся ключевыми заявлениями – ведомств, рынка и нашими.

🔹Рынок готов к росту: «Наш рынок, как сжатая пружина, готовая в любой момент выстрелить вверх, достичь новых высот. Или как спортсмен, который долго тренируется и, услышав команду старт, рвется вперед, чтобы победить», – заместитель министра финансов России Иван Чебесков.

🔹Ведущие сектора для инвестиций – IТ и финансы: «Среди наиболее привлекательных выделяем сектор IТ, финансовый сектор, а также отдельные имена в потребительском секторе и в цветной металлургии. Именно в них концентрируются истории роста, которые традиционно нравятся инвесторам – они демонстрируют двузначный прирост год к году и эффект масштаба», – инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев.

( Читать дальше )

Сравнение айти компаний после отчетов за 3 квартал: ASTR, POSI, DATA, DIAS, BAZA, DGTL. Кто лучше?

- 08 декабря 2025, 01:22

- |

Айти компании отчитались за 3 квартал и 9 мес и пришло время сделать обобщенный материал по результатам. Отмечу, что не все компании раскрывают результаты в одинаковом объеме, поэтому не все параметры удается сопоставить и сравнить:

Предыдущий сводный обзор айти сектора я делал 1 сентября.

Тогда табличка результатов выглядела следующим образом:

Прошло 3 месяца, к инвесторам пришло осознание того, что растущий сектор перестал быть растущим, а мультипликаторы были высокие

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 21 )

Какие рынки программного обеспечения РФ будут расти опережающими темпами в ближайшие 5 лет?

- 06 декабря 2025, 23:31

- |

У нас с вами на бирже буквально за последние пару лет появилось 7 компаний, производящих софт.

С нуля.

Все эти компании представляют собой тот или иной сектор разработки.

Внимание айти специалисты, вам вопрос:

Какие сектора ПО на ваш взгляд будут расти опережающими темпами в ближайшие годы?

1✅Кибербез

2✅Базы данных

3✅Операционная система

4✅Корпоративные мессенджеры

5✅Заказная разработка для финсектора

6✅Софт для серваков/облаков

Жду фидбэк в коммены👇

Делимся с вами новостями компании и рынка за неделю

- 05 декабря 2025, 17:34

- |

Привет, друзья!

✏️Запустили новые условия техподдержки для частного малого и среднего бизнеса (Группа Астра)

В новых пакетах технической поддержки кроме прочего доступен Neo-репозиторий – единый каталог проверенного программного обеспечения и инструментов разработки. Содержимое каталога проходит проверку на известные вирусы.

✏️Наши продукты совместимы с более 4 000 IT-решений технологических партнеров (Группа Астра)

За совместимость отвечает команда Ready for Astra. Они проверяют совместную работу продуктов, при необходимости предлагают доработки и по итогам, если все налажено, подтверждают все сертификатами.

✏️Представили новую версию корпоративной платформы для IT-автоматизации (Группа Астра)

В новой Astra Automation 2.0 кроме прочего все ключевые инструменты собраны в одном окне, а типовые задачи переведены в режим «автопилота». Также теперь платформу легче масштабировать по мере роста бизнеса.

✏️За первое полугодие выручка российских IT-компаний выросла на 17% год к году (Коммерсантъ)

( Читать дальше )

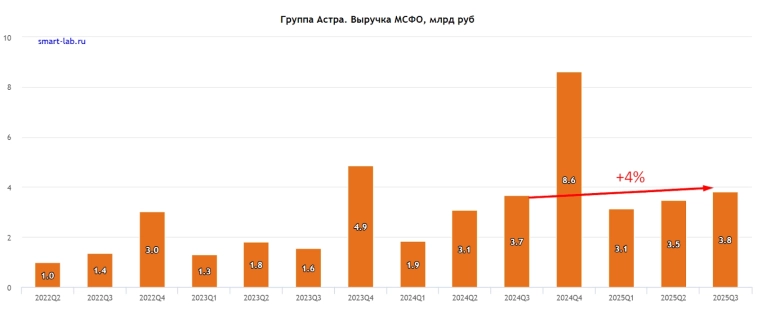

💻 Астра. Результаты под давлением

- 05 декабря 2025, 11:48

- |

Завершаем неделю обзором финансовых результатов производителя инфраструктурного ПО — Группы Астра, которая отчиталась по итогам 9 месяцев 2025 года:

— Выручка: 10,4 млрд руб (+22% г/г)

— Отгрузки: 9,7 млрд руб (-4% г/г)

— скор. EBITDA: 2,1 млрд руб (-12% г/г)

— Чистая прибыль: 818 млн (-59% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Традиционно, начнем с позитивного, а именно, роста выручки. За отчетный период она увеличилась на 22% г/г — до 10,4 млрд руб., на фоне поступлений от продаж операционной системы Astra Linux, сопровождения продуктов, а также признания доходов от ранее осуществленных отгрузок.

— выручка от Astra Linux выросла на 18,1% г/г.

— выручка от сопровождения продуктов увеличилась на 63,2% г/г.

📉 При этом другие ключевые показатели отразили падение на фоне неблагоприятной макроэкономической ситуации, сезонности бизнеса и растущих расходов. Так, отгрузки за 9М2025 снизились на 4% г/г — до 9,7 млрд руб. Скорректированная EBITDA сократилась на 12% г/г — до 2,1 млрд руб. В свою очередь, чистая прибыль, упала на 59% г/г — до 818 млн руб.

( Читать дальше )

Как высокая ключевая ставка влияет на бизнес IТ-компаний

- 04 декабря 2025, 18:59

- |

Ключевая ставка – главный инструмент денежно-кредитной политики Центрального банка. Это минимальная процентная ставка, под которую ЦБ предоставляет коммерческим банкам недельные кредиты, и одновременно максимальная ставка, по которой он принимает от них деньги на депозиты.

Ключевая ставка, которая сейчас составляет 16,5%, – фундамент для всей процентной политики в экономике. От нее «танцуют» банки, формируя условия кредитования для бизнеса: добавляют премию за риск, свою маржу – и в итоге компании получают займы по более высокой ставке. Разберемся, как высокие ставки влияют на IT-компании. Тут есть умеренно негативные 🟠, негативные 🔴 ипозитивные 🟢моменты.

🟠 Несмотря на то, что IT-компаниям не нужно строить заводы, а их основной CAPEX – это вознаграждение разработчиков, они часто используют кредиты для пополнения оборотки, закупки оборудования и работы с кассовыми разрывами, так как бизнес часто имеют высокую сезонность доходов при равномерном распределении расходов. Соответственно, при высокой ставке кредиты становятся настолько дорогими, что зачастую привлечения заемных средств теряет смысл.

( Читать дальше )

Сколько дивидендов может заплатить Астра в ближайшие 2 года? Уточнили прогноз после отчета за 3 кв25

- 04 декабря 2025, 13:14

- |

Астра отчиталась за 3 квартал 2025.

👉Видео-интервью по итогам отчета

👉роста выручки почти нет

👉результат слабый, но не хуже других производителей софта

👉последний раз мы писали про Астру 1 сентября “Астра оценена недешево; Если мы купим Астру по текущим ценам и не угадаем с темпами роста — мы получим разочарование и просадку”, с тех пор за 3 месяца акции подешевели на 30%.

Месяц назад мы также писали:

💎Ни мы, ни сама компания, никто не понимает, какими будут продажи во втором полугодии — никто не умеет этого предвидеть. Фактически, пока так и происходит. Эту мысль можно распространить на 2026 год.

Опубликованный отчет

Продажи в этом году почти не растут (отгрузки за 9 мес -4%г/г).

Выручка в 3 квартале +4%г/г

При этом отгрузки (опережающий показатель) снизился на 15%г/г за квартал и составил 3,9 млрд руб.

Компания в отличие от Позитива, Аренадаты и Диасофта перестала давать гайденс, что в принципе разумно в текущих неопределенных условиях. Во всяком случае в день отчета мы его не увидели.

( Читать дальше )

Российский рынок программного обеспечения управления динамической ИТ-инфраструктурой (УДИ)

- 03 декабря 2025, 18:17

- |

Периодически нам приходится погружаться в отрасли, которых ранее не было на фондовом рынке РФ (микроэлектроника, сегменты IT и др.). Сейчас мы провели исследование на рынке прикладного программного обеспечения управления динамической ИТ-инфраструктурой (ПО УДИ). Мы делали материал максимально доступным для инвесторов, не имеющих знаний о сегменте, чтоб к нему можно было обращаться как к референсу при изучении отдельных продуктов у ИТ компаний.

Мы сделали данный обзор, собрав максимум данных из открытых источников, чтобы получился подробный анализ российского рынка ПО УДИ. Мы отметили ключевые тенденции его эволюции и позиции ведущих участников отрасли на основе последних данных аналитических агентств и профильных рейтингов.

Введение и классификация рынков ПО УДИ

Объем и рост рынка ПО УДИПо оценкам iKS-Consulting, рынок ПО управления динамической ИТ-инфраструктурой в России является одним из самых быстрорастущих в ИТ-секторе. Прогнозируется, что в период 2024–2031 гг. среднегодовой темп роста (CAGR) рынка ПО УДИ составит 16,3%, значительно опережая темпы роста всего российского ИТ-рынка (11,9% в год).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал