Акции рф

КРУТОЕ ПИКЕ! Рынок акций летит вниз с ускорением

- 23 августа 2024, 09:20

- |

22 августа выдалось жарким во всех смыслах, не так ли? Мы потеряли ещё около 2% капитализации российских акций, не считая миллиардов нервных клеток неопытных молодых инвесторов. Индекс Мосбиржи падает без остановки 7-ю торговую сессию подряд.

⤵️И если всю последнюю неделю мы снижались достаточно плавно, без фигур высшего пилотажа, то вчера к вечеру рынок свалился в реальное крутое пике.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

😱Шеф, падаем!

Пока что всё строго по плану — как я и предполагал в понедельник, пробой уровня 2750 п. по индексу означает продолжение снижения с ускорением.

📉Мы лихо пролетели ещё 50 п. вниз и затормозили пока у следующей круглой отметки — 2700 п. Примерно плюс-минус на этом рубеже рынок завершил вчерашнюю торговую сессию. И хотя индекс потерял менее 2%, некоторые акции размотало гораздо сильнее.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 34 )

Единственный растущий сектор 2024 года

- 23 августа 2024, 09:06

- |

Индекс Мосбиржи с начала года потерял порядка 10%. В серьезном минусе пребывают бумаги большинства секторов. Но исключения все же имеются. Рассматриваем динамику высокотехнологичного сектора.

Динамика по секторам

Рассмотрим динамику секторальных индексов Мосбиржи с начала года. Единственный сектор, оставшийся в плюсе, несмотря на существенную коррекцию, — IT.

Лучше рынка показали себя также финансы (-2,3%), телекомы (-4%) и потреб-сектор (-4,8%). Во многом это объяснятся ориентированностью представителей данных секторов на внутренний рынок, что особенно актуально в условиях санкционного давления.

В аутсайдерах оказались химпром (-18%) и нефтегаз (-16%).

Начинка победителя

Причиной стремительного взлета индекса MOEXIT в первые месяцы года стал Яндекс — тогда еще голландский. Его доля в указанном индексе составляла более 30%. Желтый гигант тогда вдохновил на рост и других соседей по сектору.

Перед обменом акции голландского компании из индекса исключили, а вот бумаги обновленного Яндекса с российской пропиской пока не добавили. Но, вероятно, это вопрос времени.

( Читать дальше )

🏦 ПоТанинофф

- 22 августа 2024, 16:35

- |

📈 Нет, конечно, но доля правды в этом есть.ТКС выпустили 69 млн новых акций для покупки Росбанка. Теперь их капитализация соответствует ценнику в 3.5к по старому количеству акций. Немного больше, чем я предполагал весной. Благодаря сделке Интеррос Потанина увеличил свой пакет в банке до 41.4%. Суперинновационный Тинек будет консолидировать суперконсервативный Росбанк с августа этого года. По сумме показателей получим Сбер. Но зачем нужна дорогая версия Сбера, когда есть дешевый оригинал?

📊 И все же из-за разницы между объявленой ценой сделки в 3423 р/акция и текущей котировкой, фактический мультипликатор приобретения составил 0,8 его общего капитала Росбанка, общий акционерный капитал группы будет 530 млрд руб. Сделка привела к снижению Р/В с 1.76 до 1.32. Как выйдет отчет по финрезультатам Росбанка за 1п24 можно посчитать как снизится эффективность будущей химеры. Примерно до ROE 22.5%. Понятно, что будет некоторая оптимизация, но саму чистую процентную маржу Росбанка по щелчку пальцев не изменить.

( Читать дальше )

Т-БАНК разбор отчёта. Уже не так дорого, но что будет после интеграции..

- 22 августа 2024, 15:01

- |

Вышел долгожданный отчёт ТКС Холдинг за II квартал. Посмотрим, что у банка с эффективностью при текущей ставке в 18%, какое решение было принято по дивидендной политике и чего ждать от интеграции с Росбанком.

Начну сегодня нестандартно, с показателей достаточности капитала, потому что, «тут есть вопросы», как говорится. Норматив достаточности капитала H1.0 снизился до 10,2%. Это ниже среднего значения по российскому банковскому сектору, которое ЦБ оценивает в 12% и всего на пару процентов выше минимальных требований к общему капиталу. Т-банк единственный системно значимый банк, чей норматив достаточности капитала упал с октября прошлого года. Это можно объяснить тем, что в кредитном портфеле Т-банка нет ипотечного кредитования, а ~70% приходится на необеспеченные розничные кредиты, по которым применяются повышенные макронадбавки ЦБ (с сентября 2023).

Второй момент, это выросший на 23% чистый кредитный портфель, по сравнению с декабрём 2023. С одной стороны, это отлично, но…

( Читать дальше )

3 акции для новичка

- 22 августа 2024, 12:35

- |

Число частных инвесторов на российском рынке акций продолжает расти, превысив 32 млн. В помощь новичкам выделяем три интересные бумаги. Бренды и услуги компаний, выпустивших эти акции, знакомы миллионам россиян.

ТКС Холдинг — холдинговая компания. Владеет одним из крупнейших и самых технологичных российских банков.

• Компания продемонстрировала сильные финансовые результаты за II кв. 2024 г., а также объявила о возвращении к дивидендам спустя 4 года.

• Акции торгуются с дисконтом к среднему по мультипликатору P/E.

• Банк сохраняет прогноз по росту чистой прибыли свыше 30% на год.

Целевая цена аналитиков БКС на горизонте года — 4800 руб. (+84%), взгляд — «Позитивный». По акциям компании открыта инвестидея.

Henderson — лидер среди ритейлеров мужской одежды в РФ.

• Уход многих зарубежных компаний с рынка позитивным образом сказывается на бизнесе компании.

• Henderson расширяет свое присутствие на рынке за счет роста торговых площадей.

( Читать дальше )

❗️Акции Европлана - может продать? Почему падаем на хорошем отчете? ❗️

- 22 августа 2024, 11:18

- |

В прошлый раз я писал:

«Акции Европлана снижаются на ожидании повышения ключевой ставки и общей коррекции по рынку. Да, у компании высокая доля непроцентных доходов, но все таки бОльшая часть прибыли формируется от лизинга. А чем выше ставка, тем выше вероятность снижения дохода от лизинга».

💡Отчет вышел сильным, но прогнозы по росту чистой прибыли не позитивны...

📊Результаты за 1п 2024 года:

✅Чистый процентный доход вырос на 49% до 12 млрд руб.

✅Чистый непроцентный доход вырос на 18% до 7 млрд руб.

✅Чистая прибыль выросла на 25% до 8,8 млрд руб.

🔥Рентабельность капитала — 37%

Прогноз по результатам деятельности в 2024г от менеджмента компании👇

❌Чистая прибыль в диапазоне 14-16 млрд ₽

Объясняю простыми словами, сам менеджмент говорит нам о том, что второе полугодие будет хуже первого и не стоит ждать увеличения прибыли в 2024 году по отношению к 2023 году.

Выше ключевая ставка — больше отчислений в резервы — замедление темпов роста прибыли — все логично!

📌При этом если Вы пришли на рынок не на месяц, два или даже год, а больше, то формировать позиции в качественном и крепком бизнесе по интересным ценам — ЭТО ШИКАРНЫЕ ВОЗМОЖНОСТИ, которые рынок дает не так уж и часто.

( Читать дальше )

Растущие акции на падающем рынке

- 22 августа 2024, 09:53

- |

К середине августа Индекс МосБиржи обновил годовой минимум и просел ниже значимого круглого уровня 2800 п. От майского долгосрочного максимума он уже понизился на 21,5%. А за последний месяц падение составило 8%. Однако не все входящие в индекс акции дешевеют вместе с рынком, некоторые прибавили в цене на месячном временном горизонте. Рассмотрим четыре бумаги, которые сохраняют потенциал роста и оправдывают позитивные прогнозы.

Софтлайн

Акции Софтлайна за месяц подорожали на 4%. Их позитивная динамика была отчасти связана с техническими факторами. С начала августа в них наметился восстановительный рост стоимости после более масштабной просадки на 31% с середины мая.

Пока бумаги отступили от годовой скользящей средней цены, значение которой близко к 159 руб. Однако в ближайшие недели они способны вернуться к указанному уровню. В случае уверенного пробоя сформируется сигнал в пользу дальнейшей игры на повышение.

В середине июля аналитики БКС улучшили взгляд на бумаги Софтлайна до «Позитивного» и повысили целевую цену. Это связано с прогнозируемым увеличением EBITDA на 90% по итогам 2024 г. Столь сильный рост указанного показателя возможен потому, что эмитент ведет деятельность на бурно растущем рынке IT и разработки. Летний спад стоимости этих акций выглядит неоправданно глубоким.

( Читать дальше )

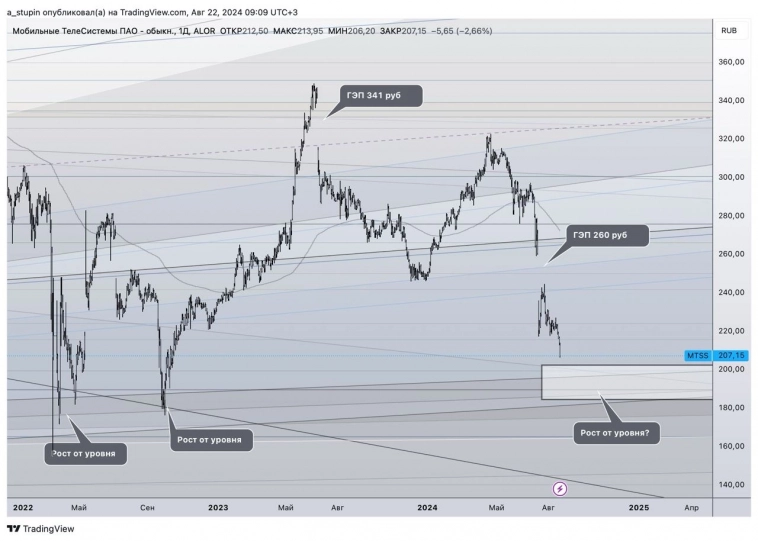

МТС

- 22 августа 2024, 09:10

- |

МТС

Акции МТС подходят к интересным уровням.

Диапазон 180-200 рублей — это весьма сильный уровень поддержки. Обратите внимание, как акции начинали от него расти ранее.

Я хочу добавить акции в портфель. И выделяю следующие цели по позиции:

Среднесрочная — 260 рублей;

Долгосрочная — 340 руб.

#MTSS

Мой телеграмм канал: t.me/StocksOrbit

5 худших компаний индекса Московской биржи за 9 месяцев

- 22 августа 2024, 07:19

- |

Фондовый рынок с начала этого года продолжает находиться под давлением как внешним, выраженном в санкциях, ограничениях, квотах и заморозках, так различными внутренними информационными повестками.

Каждая компания справляется как может, но даже среди лучших и достойных включения в самый главный бэнчмарк страны есть компании, которое сильно сбавили с начала года. И, возможно, стоит более внимательно присмотреться к ним.

1. Мечел 📉-62%

Мечел — горнодобывающая и металлургическая компания. В состав группы входят около 20 промышленных предприятий: производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии.

Сильный мировой спад цен на уголь, большой долг, отрицательные чистые активы и прекращение выплаты дивидендов (еще с 2021 года) негативно влияют на желание инвесторов держать эту компанию.

2. Сегежа 📉-45%

Сегежа Групп — один из крупнейших российских лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Компания является крупнейшим лесопользователем в Европейской части России.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 21 августа 2024, 19:16

- |

🎉 Ну наконец то. Первый день спустя долгое время индекс лишь чуть уходил ниже вчерашнего минимума.

На закрытии Мы имеем свечу красного цвета, но с фитилем снизу от уровня 2744, что в целом добавляет значимости и силы этому уровню. Фитиль снизу = откуп. Да и в целом, если мы посмотрим на все предыдущие свечки сегодняшняя самая бычья…

За счет кого рос индекс?

✅ За счет Лукойла, который сегодня хорошо подрастал в моменте. Это хотя бы некий позитив, за который можно будет зацепиться. В целом понятное дело, что закрытие далеко не айс, но пойдет. Думаю завтра можно будет поработать от Лонга, а значит и индекс имеет шансы двинуться чуть выше. Например к 2775, после 2800. Да и фактически к ряду получилось ШЕСТЬ красных свеч подряд, чего не было очень давно.

Следовательно завтра жду небольшое движение индекса в сторону севера, но корректировать свое направление буду исходя из утренней сессии. Приоритет работы на завтра в Лонг.

Всем отличного вечера! 🤝

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал