комментарий

Россети Волга. Отчет РСБУ Q3 2024г.! Прибыль бьет рекорды, но...

- 05 ноября 2024, 23:04

- |

Компания Россети Волга опубликовала финансовый отчет за Q3 2024г. по РСБУ:

👉Выручка — 21,05 млрд руб. (+16,0% г/г)

👉Себестоимость — 17,88 млрд руб. (+1,5% г/г)

👉Прибыль от продаж — 1,73 млрд руб. (+227,5% г/г)

👉Проценты к уплате — 0,35 млрд руб. (+87,4% г/г)

👉Чистая прибыль — 1,07 млрд руб. (+291,9% г/г).

За 9 месяцев 2024 года ситуация следующая:

👉Себестоимость — 54,70 млрд руб. (+1,7% г/г)

👉Прибыль от продаж — 3,61 млрд руб. (+50,6% г/г)

👉Проценты к уплате — 1,07 млрд руб. (+76,2% г/г)

👉Чистая прибыль — 2,50 млрд руб. (+132,4% г/г)

( Читать дальше )

- комментировать

- 1.7К | ★1

- Комментарии ( 4 )

Текущая ситуация на первичном рынке корпоративных облигаций России

- 05 ноября 2024, 14:12

- |

На прошлой неделе, после повышения ключевой ставки (КС – далее) ЦБ РФ на заседании 25.10.2024 до 21%, первичный рынок рублевого публичного долга заметно снизил активность. Теперь эмитентам надо адаптироваться к новому уровню ставок. К тому же возросли опасения по дальнейшему ужесточению ДКП на декабрьском заседании регулятора. Каких-либо знаковых букбилдинков/размещений на неделе не было.

На текущей укороченной неделе исходя из объявленных сборов книг заявок/размещений, активность будет также сравнительно невысокой. В текущих условиях новой тенденцией станет репрайсинг премий по флоатерам, которые теперь пунктов на 100 маркетируются выше, чем до последнего повышения КС. Выделю наиболее интересные бумаги.

По 2-летним РусГидро-БО-002Р-01 (AAA) на 20 млрд руб. ежемесячный купон маркетируется с премией к КС +200 б. п. Спред не ниже +170 б. п. может быть вполне релевантным в текущих условиях для эмитента с наивысшим рейтингом, на мой взгляд.

3-летние Альфа-лизинг-БО-02 (AA-) предлагаются с премией по квартальному купону к КС не выше 300 б.

( Читать дальше )

Татнефть отчетность за 3-й квартал по РСБУ: прибыль снижается, но 4-й квартал должен быть получше

- 03 ноября 2024, 19:47

- |

Чистая прибыль по РСБУ упала на 32% год к году (но это ожидаемое событие т.к. 3-й квартал 2023 года для нефтяников пока невоспроизводим, писал об этом)

( Читать дальше )

Россети МОЭСК. Отчет РСБУ Q3 2024г.! Обзор новой инвестиционной программы! Какие там заложены дивиденды?

- 02 ноября 2024, 23:48

- |

Компания Россети Московский регион (МОЭСК) опубликовала финансовый отчет за Q3 2024г. по РСБУ (за Q2 2024г. можно почитать здесь):

👉Выручка — 58,84 млрд руб. (+12,3% г/г)

👉Себестоимость — 49,06 млрд руб. (+12,3% г/г)

👉Прибыль от продаж — 9,75 млрд руб. (+12,3% г/г)

👉EBITDA — 18,29 млрд руб. (+4,7% г/г)

👉Проценты к уплате — 1,53 млрд руб. (+712,8% г/г)

👉Сальдо прочих расходов/доходы — +0,60 млрд руб. (+1,66 млрд руб. в Q3 2023г.)

👉Чистая прибыль — 7,98 млрд руб. (+1,2% г/г)

За 9 месяцев 2024 года ситуация следующая:

👉Выручка — 177,45 млрд руб. (+9,1% г/г)

👉Себестоимость — 149,62 млрд руб. (+10,4% г/г)

👉Прибыль от продаж — 27,74 млрд руб. (+2,2% г/г)

👉EBITDA — 51,98 млрд руб. (+6,8% г/г)

👉Проценты к уплате — 4,08 млрд руб. (+283,8% г/г)

👉Чистая прибыль — 20,50 млрд руб. (-0,7% г/г)

( Читать дальше )

Россети Центр. Отчет РСБУ Q3 2024г.! План по прибыли растёт сильнее, чем план по дивидендам! Почему?

- 01 ноября 2024, 23:53

- |

Компания Россети Центр опубликовала финансовый отчет за Q3 2024г. по РСБУ (за Q2 2024г. можно почитать здесь):

👉Выручка — 31,42 млрд руб. (+13,1% г/г)

👉Себестоимость — 26,60 млрд руб. (+8,7% г/г)

👉Прибыль от продаж — 4,41 млрд руб. (+52,4% г/г)

👉EBITDA — 7,81 млрд руб. (+29,2% г/г)

👉Проценты к уплате — 1,58 млрд руб. (+42,2% г/г)

👉Чистая прибыль — 2,18 млрд руб. (+68,2% г/г)

За 9 месяцев 2024 года ситуация следующая:

👉Выручка — 93,98 млрд руб. (+7,1% г/г)

👉Себестоимость — 79,93 млрд руб. (+6,9% г/г)

👉Прибыль от продаж — 12,81 млрд руб. (+9,1% г/г)

👉EBITDA — 23,39 млрд руб. (+12,7% г/г)

👉Проценты к уплате — 4,64 млрд руб. (+69,8% г/г)

👉Чистая прибыль — 6,72 млрд руб. (+4,9% г/г)

( Читать дальше )

Россети Центр и Приволжье. Отчет РСБУ Q3 2024г.! План по прибыли уже выполнен!

- 31 октября 2024, 22:11

- |

Компания Россети Центр и Приволжье (ЦиП) опубликовала финансовый отчет за Q3 2024г. по РСБУ:

👉Выручка — 33,17 млрд руб. (+12,2% г/г)

👉Себестоимость — 27,14 млрд руб. (+9,3% г/г)

👉Прибыль от продаж — 5,84 млрд руб. (+28,5% г/г)

👉EBITDA — 10,22 млрд руб. (+26,9% г/г)

👉Сальдо прочих расходов/доходы (с процентами) — -0,55 млрд руб. (-0,56 млрд руб. в Q3 2023г.)

👉Чистая прибыль — 4,20 млрд руб. (+39,2% г/г)

За 9 месяцев 2024 года ситуация следующая:

👉Выручка — 99,82 млрд руб. (+7,7% г/г)

👉Себестоимость — 81,7 млрд руб. (+8,5% г/г)

👉Прибыль от продаж — 17,61 млрд руб. (+3,9% г/г)

👉EBITDA — 31,84 млрд руб. (+18,9% г/г)

👉Сальдо прочих расходов/доходы (с процентами) — -0,22 млрд руб. (-1,73 млрд руб. в 2023г.)

👉Чистая прибыль — 13,69 млрд руб. (+15,2% г/г).

( Читать дальше )

Solidcore Resources опубликовала производственные результаты за 3 квартал 2024 года, насколько изменился потенциал акций?

- 31 октября 2024, 18:56

- |

Производство в III квартале снизилось на 7% год к году до 119 тыс. унций золотого эквивалента на фоне уменьшения объема поставок концентрата Кызыла👉

Объем продаж вырос на 10% год к году до 122 тыс. унций в золотом эквиваленте. Напомню, что рост объема продаж во втором квартале был вызван распродажей накопленных запасов.

Выручка за третий квартал выросла на 45% год к году до US$ 302 млн👉

( Читать дальше )

Интер РАО. Отчет РСБУ за Q3 2024г. Короткий комментарий!

- 30 октября 2024, 23:42

- |

Вышел отчет по РСБУ за Q3 2024г. от компании Интер РАО:

👉Выручка — 14,63 млрд руб.(-0,1% г/г)

👉Себестоимость — 11,59 млрд руб.(+4,3% г/г)

👉Валовая прибыль — 2,95 млрд руб.(-16,8% г/г)

👉Коммерческие+управленческие расходы — 3,69 млрд руб.(+9,7% г/г)

👉Прибыль от продаж — -0,65 млрд руб. (+0,16 млрд год назад)

👉Проценты к получению — 16,19 млрд руб.(+99,9% г/г)

👉Чистая прибыль — 4,71 млрд руб. (+266,7% г/г)

За 9 месяцев ситуация следующая:

👉Выручка — 34,90 млрд руб.(+12,2% г/г)

👉Себестоимость — 28,52 млрд руб.(+13,6% г/г)

👉Валовая прибыль — 6,38 млрд руб.(+6,4% г/г)

👉Коммерческие+управленческие расходы — 10,47 млрд руб.(+22,7% г/г)

👉Прибыль от продаж — -4,09 млрд руб. (-2,54 млрд год назад)

👉Проценты к получению — 47,42 млрд руб.(+102,6% г/г)

👉Чистая прибыль — 24,74 млрд руб. (+411,7% г/г)

( Читать дальше )

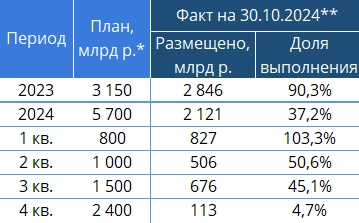

Итоги аукционов Минфина РФ по размещению ОФЗ 30.10.2024

- 30 октября 2024, 19:49

- |

Минфин РФ 30.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26243 с погашением 19.05.2038.

ОФЗ-29025

- Предложение: доступный остаток (104,5 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ-26243

- Предложение: доступный остаток (39,2 млрд руб.)

- Спрос: 49,5 млрд руб.

- Размещено: 39,2 млрд руб.

- Средневзвешенная цена: 62,85% от номинала

- Средневзвешенная доходность: 17,55%

- Дисконт к открытию дня: -10 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Мечел опубликовал отчетность по РСБУ за третий квартал 2024 года, на какой дивиденд могут рассчитывать акционеры?

- 30 октября 2024, 14:56

- |

Для начала посмотрим на отчетность👉

За 9 мес. 2024 года компания получила убыток в размере 10 млрд рублей против прибыли в размере 33,3 млрд рублей годом ранее.

Обратите внимание на то, что отчетность РСБУ не информативна и в отчётности МСФО картина может кардинально измениться.

Но в отчётности РСБУ можно посмотреть прибыль, которую компания может распределить среди акционеров👉

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал