башнефть

Нефтегазовый сектор. Дивдоходность не всегда показатель привлекательности

- 01 октября 2024, 12:13

- |

Разберем идею о том, что высокая дивдоходность указывает на более привлекательные акции. В целом это утверждение верно, но есть исключения. Акции с высокой дивдоходностью могут быть переоцененными, а в условиях высоких процентных ставок любые дивидендные доходности могут стать менее интересными.

Главное

• Дивидендная доходность по нефтегазовому сектору за 2024 г. сильно варьируется: от 3% по акциям Сургутнефтегаза с «Негативным» взглядом и 5% по Газпрому с «Нейтральным» до 14% и 15% по бумагам Татнефти с «Позитивным» взглядом и ЛУКОЙЛа с «Нейтральным».

• Дивдоходность в среднем по сектору составляет 11%, у топ-7 — 13%.

• Тем не менее смотрим «Позитивно» только на три компании сектора. Повышенные процентные ставки требуют очень высокой дивидендной доходности, поэтому многие акции достигли справедливой оценки.

• Высокая доходность не всегда говорит о высокой привлекательности бумаги. Почему?

Во-первых, возможны значительные различия в ожиданиях будущих дивидендов.

( Читать дальше )

- комментировать

- 383

- Комментарии ( 1 )

Сегодняшняя сделка Башнефть П

- 30 сентября 2024, 12:50

- |

Точка входа ( отбой )

Риск | Прибыль ( 1к 3 )

Поздравляю всех, кто заработал !!!

Красная линия на графике показывает где поставил стоп !

#сделки_из_ТГ

Куда реинвестировать дивиденды и купоны

- 30 сентября 2024, 09:44

- |

Один из ключевых моментов при инвестировании — правильный выбор инструментов. При грамотном соблюдении пропорций портфель будет расти, а поступающие купоны и дивиденды принесут дополнительный доход. Реинвестирование прибыли в надежные акции может кратно увеличить капитал.

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Башнефть-ап

• Татнефть-ао

• Транснефть-ап

• ЛУКОЙЛ

• Сбербанк-ао

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию.

Подробнее о текущей подборке

• Башнефть-ап. Взгляд БКС: «Позитивный». Цель на год 2200 руб./ +61%

Башнефть отличается самым высоким уровнем переработки нефти среди российских нефтяных компаний. Компания перерабатывает 80–90% добываемой нефти против средних показателей в стране в 50%.

Префы Башнефти торгуются с прогнозным P/E всего 1,8х, что на 54% ниже среднего исторического значения.

( Читать дальше )

Башнефть и туманные перспективы по дивидендам

- 27 сентября 2024, 15:35

- |

Башнефть опубликовала отчетность за 1 полугодие по МСФО. Компания отчиталась о росте выручки на 40,5% до 422,2 млрд. рублей, что выглядит весьма достойно, но, к сожалению, себестоимость продаж растет более быстрыми темпами — в 1,6 раза год к году.

Высокая себестоимость негативно отразилась на финансовом результате, который год к году сократился на 39,1% до 46,9 млрд. рублей. А на падении финансового результата и сами акции ушли в коррекцию на 📉-2,0%.

Дивидендная политика Башнефти предполагает выплату 25% от чистой прибыли по МСФО, при условии, если показатель Чистый долг/EBITDA не превышает 2,0х.

При условии сохранения текущей динамики год компания может закрыть с чистой прибылью до 100 млрд. рублей, а значит нас ждет стремительное сокращение размера дивиденда на одну акцию до 140 рублей на одну акцию. По итогам 2023 года акционеры получили 249,69 рублей как на одну обыкновенную, так и на привилегированную акцию.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

( Читать дальше )

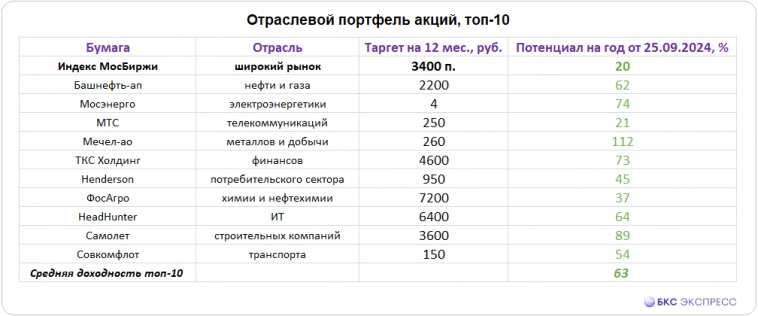

Отраслевой портфель самых перспективных акций

- 27 сентября 2024, 15:26

- |

На основе фундаментальных оценок сформируем портфель бумаг из различных секторов рынка, обладающий максимальным прогнозным потенциалом доходности.

Топ-10

Московская биржа рассчитывает 10 секторальных индексов акций:

• нефти и газа

• электроэнергетики

• телекоммуникаций

• металлов и добычи

• финансов

• потребительского сектора

• химии и нефтехимии

• ИТ

• строительных компаний

• транспорта

На основе обновленной Стратегии аналитиков БКС отберем по 1 бумаге из каждой отрасли с максимальным прогнозным потенциалом на 12 месяцев. Сформируем широко диверсифицированный отраслевой портфель из 10 инструментов, позволяющий снизить риски отдельно взятой бумаги и сектора.

Веса бумаг в условном портфеле принимаются равными, а средняя потенциальная доходность топ-10 сравнивается с перспективными оценками индекса акций МосБиржи относительно текущих цен.

Отраслевой портфель

Годовой таргет индекса МосБиржи без дивидендной компоненты — 3400 п., что от текущих предполагает потенциал роста порядка 20%.

( Читать дальше )

Башнефть в 1П2024 на фоне роста себестоимости снизила чистую прибыль по РСБУ на 39%

- 27 сентября 2024, 11:55

- |

ПАО «Башнефть» в январе-июне 2024 года получило чистую прибыль по РСБУ в размере 46,9 млрд рублей, что на 39,1% меньше, чем годом ранее, говорится в отчете компании.

Рост выручки на 40,5% при большем росте себестоимости — в 1,6 раза — обусловил уменьшение валовой прибыли.

Компания сократила расходы, связанные с разведкой и оценкой запасов нефти и газа, в 3,6 раза, до 315,16 млн рублей, коммерческие расходы — на 7,9%, до 27,14 млрд рублей, увеличив затраты на общехозяйственные и административные нужды на 2,4%, до 3,76 млрд рублей.

Объем доходов от участия в других организациях уменьшился на 19,6%, до 9,135 млрд рублей.

Доналоговая прибыль сократилась на 38,4%.

Краткосрочная кредиторская задолженность компании уменьшилась с 154,25 млрд рублей на конец 2023 года до 137,9 млрд рублей на конец июня 2024 года, дебиторская выросла с 480,5 млрд рублей до 487,03 млрд рублей.

www.interfax.ru/business/984004

Почему растет российский рынок акций

- 25 сентября 2024, 09:37

- |

Российский рынок акций в начале сентября нащупал дно и прибавил относительно минимумов уже 14% по Индексу МосБиржи. Летняя коррекция привела к снижению почти на 30% — и рынок все еще дешев по мультипликаторам, при этом демонстрирует высокую дивидендную доходность, максимальную за 10 лет.

Причины роста

• Мультипликатор P/E индекса МосБиржи находится вблизи минимальных значений за последние 10 лет – 4х, среднее значение в том же периоде составляет 6х. Рынок недооценен, и это способствует его активному восстановлению.

• Одним из важных моментов для рынка, вероятно, стало предписание Банка России об обособлении российских ценных бумаг на счетах доверительного управления, если они куплены у недружественных нерезидентов. Таким образом, ЦБ нивелировал навес из продавцов на рынке, угроза которого возникла сразу после решения Bank of New York Mellon возобновить расконвертацию расписок крупнейших российских компаний.

• Дополнительным фактором поддержки российского фондового рынка стало ослабление рубля. Так отечественная валюта потеряла порядка 12% по отношению к доллару США с минимальных отметок года. Юань против рубля вырос на 22%. Снижение рубля способствует росту экспортно ориентированного российского рынка.

( Читать дальше )

Кандидаты на шорт: сильно разогнались

- 24 сентября 2024, 17:15

- |

Башнефть

• На отскоке бумаги Башнефти кратно опережают рынок: от минимума котировки отбивались на 35,4% против 13,6% по индексу МосБиржи.

• Потенциал роста в рамках восходящего канала исчерпан, рядом с его верхней границей был образован разворотный паттерн «медвежий пинбар», сегодня нисходящая динамика продолжается.

• В рамках отскока цена скорректировалась до уровня 38,2 по Фибоначчи, который часто отрабатывает в качестве разворотного. В качестве сопротивления выступает и 200-дневная скользящая.

• Взгляд аналитиков БКС на бумаги Башнефти «Негативный», цель на год — 2600 руб.

Торговый план:

Вход: шорт от текущих

Стоп-заявка: 2630 руб.

( Читать дальше )

Башнефть отчет за 1 полугодие 2024 года по МСФО, есть ещё куда дешеветь

- 24 сентября 2024, 15:07

- |

Сегодня рассмотрим отчет компании из нефтегазового сектора, акции Башнефти с майских хаев упали на 43.7%, какие перспективы у компании, на какие дивиденды можно рассчитывать и как дешево оценивается компания? Давайте разбираться.

Уже разобрал: РусАгро, Ozon, Яндекс, Новатэк, Лента, Северсталь, Газпромнефть, Сбер, X5 Group, Интер РАО, Татнефть, Московская биржа, Лукойл, Мать и дитя, Роснефть, Русал, Транснефть, Whoosh, Аэрофлот, Алроса, Селигдар, Евротранс.

Если вы инвестируйте в акции РФ не пропустите следующие обзоры.

ПАО АНК «Башнефть» - является российским предприятием нефтегазовой промышленности. Компания специализируется на разведке нефтяных месторождений, добыче сырой нефти и производстве нефтепродуктов. Компания имеет несколько филиалов и дочерних предприятий, а также сеть автозаправочных станций. Компания эксплуатирует несколько месторождений, включая Янгарейский и Сибриягинский участки в Ненецком округе.

( Читать дальше )

Башнефть. Другая нефтянка лучше

- 24 сентября 2024, 08:22

- |

Башнефть за последние месяцы упала с 2400 до 1400 рублей 🔽. Если убрать дивидендный гэп в 250 рублей, то акция упала на 750 рублей. Есть ли идея в акции после такой коррекции?

📌 Почему не вижу идеи?

— Топтание на месте. Если по выручке все круто (рост с 413 до 562 млрд), то с операционной прибылью все грустно, так как она осталась на том же уровне в 77 млрд. У компании вылезли непонятные прочие расходы на + 100 млрд (по сравнению с 149 млрд годом ранее), так и НДПИ вырос на 46% до 146 млрд.

— Сокращение добычи. В рамках ОПЕК + в России идет сокращение добычи нефти, Роснефть ⛽️ как раз будет стремиться побольше перекладывать данное требование на свою дочку, что негативно скажется на будущих финансовых результатах.

— Маленький payout. Башнефть платит в виде дивидендов всего 25% прибыли, поэтому компания для акционеров за первое полугодие заработала только 75 рублей (5.5%) на привилегированную акцию, если уйдут непонятные прочие расходы, то второе полугодие будет сильно лучше, но уйдут ли? У меня нет ответа на данный вопрос.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал