Лукойл

✅ Рыночный фон и рекомендации на 18.10.2022

- 18 октября 2022, 08:06

- |

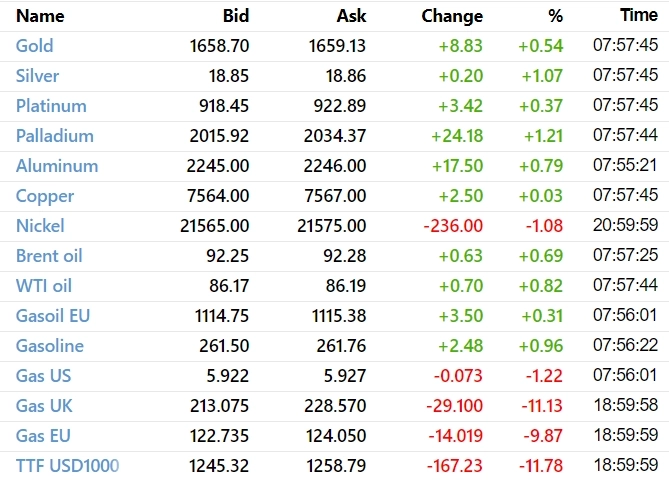

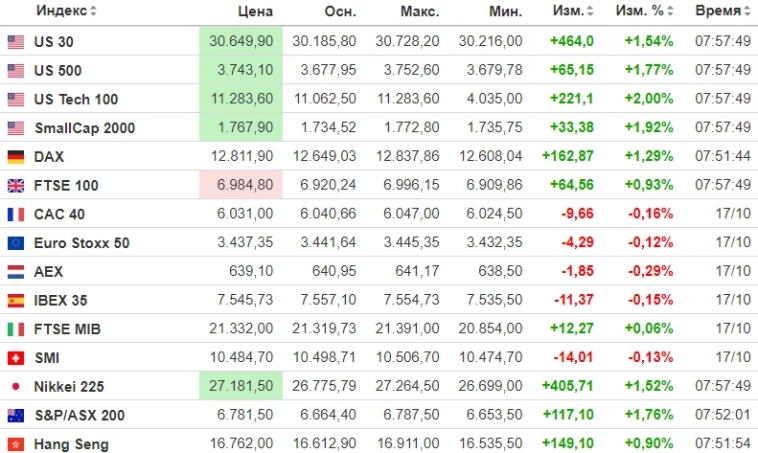

🔻Фьючерсы на индексы в плюсе

🔻Товарный рынок в плюсе. Нефть +0.6%

🔻ТА ЛОНГ

🔻Новостной фон умеренно негативный

🔻Общий рыночный умеренно позитивный.

🔻Все внимание на индексы на открытие ОС в 16.30 по МСК.

🔹ТЕХНИЧЕСКИЕ ЗАКРЫТИЯ

▪️Лукойл 4220 лонг под 4200-4150

▪️НЛМК 88 лонг под 86-84

▪️Nvidia 120 лонг под 117 сопр 122

❗️ При входе в сделку необходимо опираться на совокупность факторов.

✔️ При положительном фоне — отработка лонговых закрытий.

✔️ При негативном фоне — отработка шортовых закрытий.

✔️ При отсутствии совокупности факторов залетать в сделки прямо на открытии небезопасно! (за исключением отработки новостей).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рост акций Лукойла от текущих уровней вполне возможен - Русс-Инвест

- 17 октября 2022, 19:37

- |

При том, что геополитическая риторика последних месяцев грозит российским экспортёрам всё более жестокими санкциями и введением полного эмбарго на поставки сырья на товарные рынки, акции компании ПАО «Лукойл», начиная с конца июля по настоящее время, выглядят более устойчиво, чем в летние месяцы.

( Читать дальше )

⛽️ Нефтяной сектор, новые проблемы и новые возможности

- 17 октября 2022, 09:04

- |

У многих из вас скорее всего есть существенная часть нефтянки в портфеле, в том числе и у меня. Поэтому, сегодня попробуем разобрать основные новости по сектору. В следующей статье разберем ключевые риски и возможности по каждому крупному эмитенту.

📉 В этому году нефтяные компании испытывают целый букет проблем, санкционное давление, крепкий рубль, повышение НДПИ и экспортных пошлин, снижение квот ОПЕК+, протечки «Дружбы», снижение цен на марку URALS. Но данный сектор по-прежнему остается ключевым источником дохода бюджета РФ, по итогам года на него придется около 40% всех отчислений.

🚫 Санкции. С 5 декабря вступает в силу ограничение на импорт нефти из РФ в страны ЕС, а с 5 февраля 2023 под эти рестрикции попадут и нефтепродукты. Это должно привести к ограничению поставок черного золота из РФ в 10 раз. Параллельно, в рамках 8 пакета санкций предлагается ввести потолок цен, выше которого не смогут покупать у нас нефть третьи страны.

📊 Здесь стоит отметить, что потолок цены на нефть будет не константой, а останется привязанным к рыночным котировкам. Учитывая, что РФ итак продает нефть с дисконтом, то это может не оказать серьезного влияния. На фоне снижения объемов добычи цены пропорционально будут расти. Поэтому, лучше продавать меньше, но дороже, чем наоборот.

( Читать дальше )

"Болевой порог" для курса рубля. Обзор рынков

- 16 октября 2022, 14:01

- |

У меня горит от Лукойла. Покупка Энела. Спартак чемпион

- 16 октября 2022, 10:25

- |

( Читать дальше )

Итоги недели во тьме

- 15 октября 2022, 16:55

- |

Вчерашний эфир с подписчиками был прерван ракетным обстрелом города. Находясь в темноте обычно отбрасываешь мысли о бирже, акциях и будущем рынка. Но потом успокаиваешься и снова погружаешься в этот мир. Без него я не вижу себя, поэтому продолжаю писать «вопреки».

🤯 Однако такое положение дел накладывает свой отпечаток. Не лично на меня, а скорее на общерыночные движения. Вы должны понимать, что полноценного разворота рынка и поступательного роста акций не может быть, когда территория России подвергается обстрелам. И я сейчас говорю не за новичков нашей Федерации.

Ладно, давайте по рынку. Индекс за неделю прибавил символические 0,23%. Большинство компаний улетели в зеленую зону. Причина слабой динамики индекса в дивидендном гэпе Газпрома, который умудрился выплатить дивиденды с доходностью в 25%, открылся гэпом всего в минус 15%, а за неделю потерял 23,6%. Все бы хорошо, но закрывать этот гэп на фоне энергокризиса мы будем долго.

Остальной нефтегазовый сектор завершил неделю разнонаправленно. Новатэк теряет 3%, Татнефть закрыла реестр акционеров и похудела на гэпе на 8,1%. Нефтяники, поддерживаемые ссорой США и Саудитов, дружно прибавили. Роснефть 4,7%, Газпромнефть 5,6%, Лукойл всего 0,9%. По нему завтра выйдет отдельное видео.

Оживились и металлурги. Северсталь выпустила неплохой операционный отчет за 9 месяцев. Несмотря на снижение выпуска стали на 8% до 8 млн тонн, консолидированные продажи за 3 квартал повысились на 38%. Причина в росте спроса на внутреннем рынке. Держим кулачки за лидера отрасли. Без отчетов, но с неменьшим позитивом завершили неделю ММК +3,9%, НЛМК +1,4%.

На прошедшей неделе разобрал для вас Globaltrans,

( Читать дальше )

Нефтегазовый сектор: Налоги вырастут, но в 2023 году поможет фактор цены - Синара

- 14 октября 2022, 16:23

- |

Катализаторы: объявления промежуточных дивидендов; выкуп эмитентами собственных акций.

Риски: падение экспорта нефтепродуктов без роста цен на них; более сильный, чем прогнозируется, рубль; введение «потолка» цен на газ в ЕС.

( Читать дальше )

ЛУКОЙЛ получил согласие держателей всех выпусков евробондов на использование альтернативных вариантов выплат

- 14 октября 2022, 14:12

- |

«ЛУКОЙЛ» получил согласие держателей всех выпусков долларовых еврооблигаций компании на изменение механизма выплат, которое, в частности, предполагает возможность проведения прямых платежей отдельным категориям инвесторов и использование альтернативных валют, следует из сообщения НК.

Компания в начале сентября предложила держателям всех пяти находящихся в обращении выпусков еврооблигаций согласовать корректировку условий их обслуживания. Изменения предполагают, что «ЛУКОЙЛ» должен будет производить платежи по евробондам через основного платежного агента, как это предусмотрено первоначальной документацией выпусков, однако компания будет иметь возможность проведения выплат по евробондам напрямую, а также через клиринговые системы или других финансовых посредников отдельным категориям держателей, которые смогут получать выплаты в альтернативной валюте по выбору эмитента на основе валютного курса в юрисдикции плательщика.

📋 Торги на МосБирже. Итоги дня

- 13 октября 2022, 20:41

- |

🟢 Лучше рынка завершили основную сессию акции ведущих нефтяных компаний: «Роснефть» +1,94%, «Лукойл» +0,33%, «Газпромнефть» +3,03%.

🟢 Из значимых бумаг стоит отметить подорожание акций Сбера на 0,62%.

🔴 При этом продолжается вялая распродажа «Газпрома» (-0,49%) в отсутствие явно выраженных драйверов роста.

🔴 Вновь упал «Норникель» (-0,6%). До технической поддержки 12 тыс руб бумаге осталось пройти 600 руб.

🔴 Продолжилось снижение

( Читать дальше )

Лукойл - ставка на возобновление дивидендных выплат - Финам

- 13 октября 2022, 15:37

- |

Мы присваиваем акциям «ЛУКОЙЛа» рейтинг «Покупать» с целевой ценой 5020 руб. на горизонте 12 мес. Апсайд составляет 19,8%.Кауфман Сергей

ФГ «Финам»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал