SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Mavrodytrade

🏦 Сбербанк и отчет: Риск больше, чем доходность. Ой, а почему никто не хочет брать кредиты?

- 14 октября 2024, 20:06

- |

Чистая прибыль Сбербанка выросла, но в условиях КС 19% банк сталкивается с замедлением выдачи займов и рекордными расходами на резервы. Как это отразится на перспективах?

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Крайний выпуск: 🩸МТС – обещания на обещании. А что если все перестанут верить в выплату больших дивидендов?

🎲#22. Под ребрами..

Любимый многими банк снова перед нами с отчётом за сентябрь 2024 года. Ну и как и всегда официальные результаты впечатляют… а как может быть иначе?

🚩 Замедление кредитования: тревожный звоночек!

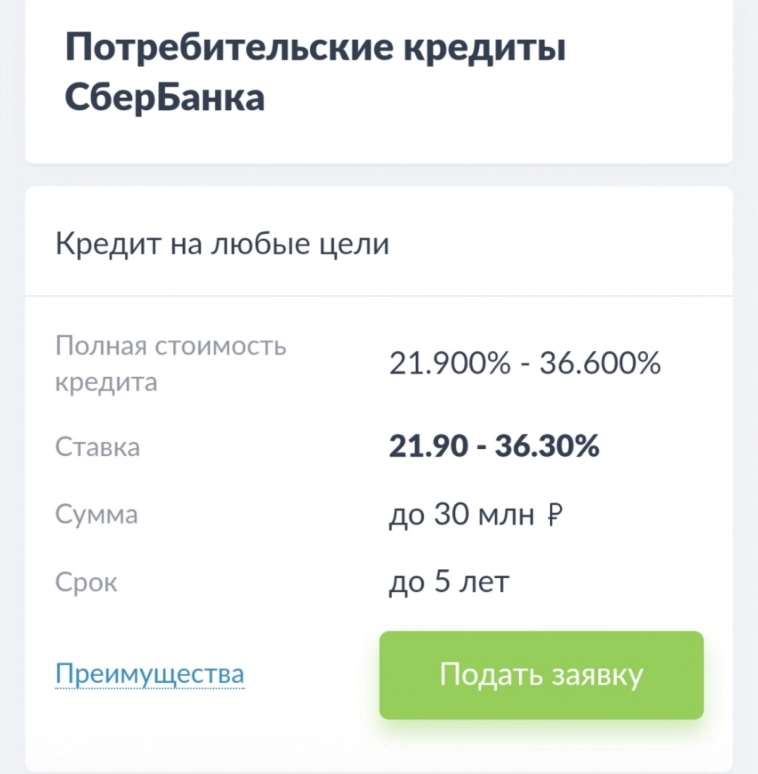

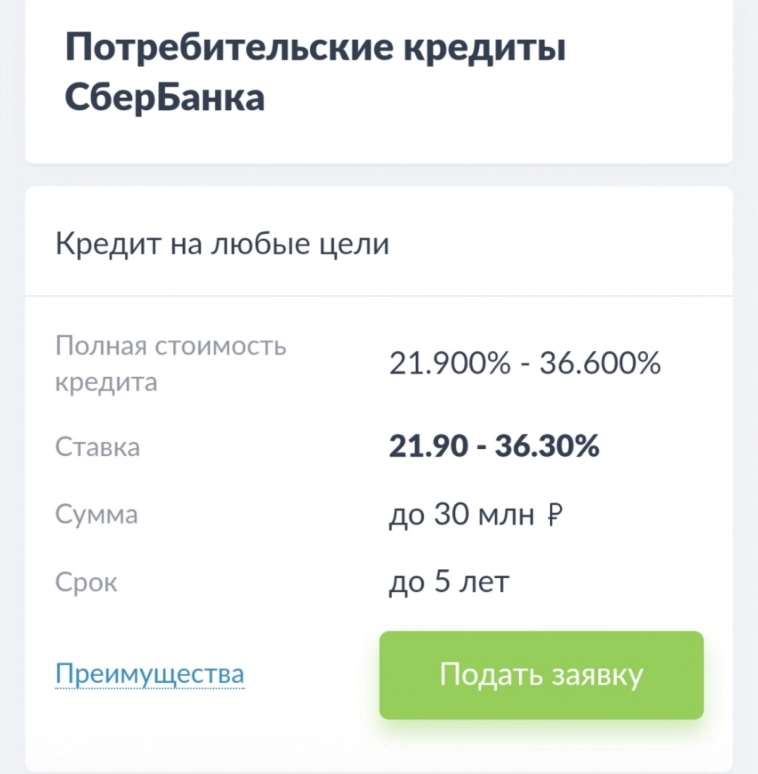

* Данные взяты с bankiros.ru

Когда начинаешь разбирать любой банк нашей страны, самая интересная часть — кредитование.

Рост ключевой ставки до 19%, понятное дело, не прошёл бесследно для ВСЕГО банковского сектора, и это на фоне разговоров о повышении до 20-25%. Очевидное замедление в корпоративном и розничном кредитовании:

Ну тут все просто.

Бизнес и население не готовы брать кредиты под такие проценты, а значит, рост кредитных портфелей резко замедляется.

Конечно, когда все кричат: «Повышайте ставку, необходимо стабилизировать инфляцию», банки не особо этому рады.

🐑 Дивиденды и Перспективы

Сбер уже накопил 26,5 рублей на одну акцию (дивиденды), что даёт доходность выше 10%. Вроде бы и неплохо, а вроде бы и маловато, если смотреть на ключевую ставку в 19%.

Сберу приходится направлять половину своей прибыли на развитие бизнеса, а это показывает то, что банк не может позволить себе полную выплату дивидендов.

❗ Сейчас высокие дивиденды не могут компенсировать те риски, которые накопились в банковской системе. Брать Сбербанк исключительно под дивиденды будет не особо разумным решением

Возможно, в 2025 году многим придётся пересмотреть свои ожидания по выплатам.

Если понравилось ставь — ♥, и подпишись, чтобы не упустить от меня что-то интересное!

На канале мы полностью разобрали Новатэк, Северсталь, Тинькофф и дали точки входа и докупа!Если интересно заходи 👇

t.me/+7nEaRXY91DM1NmEy

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Крайний выпуск: 🩸МТС – обещания на обещании. А что если все перестанут верить в выплату больших дивидендов?

🎲#22. Под ребрами..

Любимый многими банк снова перед нами с отчётом за сентябрь 2024 года. Ну и как и всегда официальные результаты впечатляют… а как может быть иначе?

- 🔼 Чистый процентный доход: увеличился на 7,1% по сравнению с прошлым годом и составил 218,9 млрд рублей. Хороший результат, но так у большинства нормальных банков. Просто стоит помнить: Рост процентных доходов — это реакция на кризисную политику ЦБ, а не показатель органического роста.

- 🔽 Чистый комиссионный доход: сократился на 0,4% и составил 65 млрд рублей. Это можно объяснить: общей экономической нестабильностью, снижением активности в секторе розничного кредитования и ростом ставок по займам. Также, как по мне — клиенты больше не хотят платить за услуги, которые они не могут себе позволить, и начинают урезать свои финансовые запросы.

- ⚠️ Расходы на резервы: достигли рекордных 98 млрд рублей — это максимальный показатель за 2024 год. Банк с такой агрессивной финансовой политикой вынужден всё больше и больше откладывать средства на случай массовых дефолтов. Почему? Страх из-за возможного кризиса неплатежей со стороны бизнеса и населения.

- 🔼 Чистая прибыль: увеличилась на 8% до 140,6 млрд рублей, несмотря на все негативные факторы. А вот надолго ли, увидим в будущем..

🚩 Замедление кредитования: тревожный звоночек!

* Данные взяты с bankiros.ru

Когда начинаешь разбирать любой банк нашей страны, самая интересная часть — кредитование.

Рост ключевой ставки до 19%, понятное дело, не прошёл бесследно для ВСЕГО банковского сектора, и это на фоне разговоров о повышении до 20-25%. Очевидное замедление в корпоративном и розничном кредитовании:

- 🔪 Корпоративный кредитный портфель увеличился на 2,9% за сентябрь, что ниже показателя августа в 3,8%.

- 🔪 Розничное кредитование выросло всего на 0,9%, хотя в прошлом месяце было 1,5%.

Ну тут все просто.

Бизнес и население не готовы брать кредиты под такие проценты, а значит, рост кредитных портфелей резко замедляется.

Конечно, когда все кричат: «Повышайте ставку, необходимо стабилизировать инфляцию», банки не особо этому рады.

🐑 Дивиденды и Перспективы

Сбер уже накопил 26,5 рублей на одну акцию (дивиденды), что даёт доходность выше 10%. Вроде бы и неплохо, а вроде бы и маловато, если смотреть на ключевую ставку в 19%.

Сберу приходится направлять половину своей прибыли на развитие бизнеса, а это показывает то, что банк не может позволить себе полную выплату дивидендов.

❗ Сейчас высокие дивиденды не могут компенсировать те риски, которые накопились в банковской системе. Брать Сбербанк исключительно под дивиденды будет не особо разумным решением

Возможно, в 2025 году многим придётся пересмотреть свои ожидания по выплатам.

Как считаете, может ли политика ЦБ сдержать рост кредитных портфелей и прибыль Сбербанка❓_____

Если понравилось ставь — ♥, и подпишись, чтобы не упустить от меня что-то интересное!

На канале мы полностью разобрали Новатэк, Северсталь, Тинькофф и дали точки входа и докупа!Если интересно заходи 👇

t.me/+7nEaRXY91DM1NmEy

9.5К |

12 комментариев

+4

Ну и хорошо. Жалко людей, которые вынуждены брать такие кредиты…

- 14 октября 2024, 20:11

No_panic, А будет ещё хуже(

- 14 октября 2024, 20:14

+2

No_panic, жалко может быть только тех, кто реально вынужден. Основная толпа в кредитах из-за желания потреблять сверх возможностей или из-за жадности. Их ни разу не жалко.

- 14 октября 2024, 21:07

No_panic,  — скоро 90е часть 2я?

— скоро 90е часть 2я?

— скоро 90е часть 2я?

— скоро 90е часть 2я?- 14 октября 2024, 21:25

+4

Тяжело будет другим банкам. Сбер «государственная кормушка». Они всегда будут зарабатывать

- 14 октября 2024, 20:13

Dani Kruza, А инвесторы?😅

- 14 октября 2024, 20:15

Fond&Flow, инвесторы не всегда)))

- 14 октября 2024, 20:15

Dani Kruza, всегда, будут в минусе в подавляющем большинстве.

- 14 октября 2024, 21:06

никогда такого не было и вот опять

ведь не было же, да?)

- 15 октября 2024, 09:40

10% от портфеля хватит для банка

- 15 октября 2024, 16:42

А что будет с резервами при снижении ставки?

- 17 октября 2024, 10:44

Читайте на SMART-LAB:

Как инвестирует Ярослав Кабаков

Поговорили с директором по стратегии ФГ «Финам» Ярославом Кабаковым — обсудили вредные инвестпривычки, выбор стратегии, использование ИИ и...

15:08

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

11:59

теги блога Fond&Flow

- CHMF

- gazp

- Headhunter

- IMOEX

- IT

- IT-сектор

- LKOH

- MGNT

- MOEX

- MTSS

- OZON

- PHOR

- Sber

- SMLT

- TCSG

- usd

- USDRUB

- VKCO

- VTBR

- YDEX

- yndx

- акции

- Акции РФ

- анализ

- аналитика

- банк

- банки

- банковский сектор

- бонды

- валюта

- ВТБ

- Газпром

- ГК Самолет

- Группа ЛСР

- денежно-кредитная политика

- дивидендная политика

- дивиденды

- долг

- доллар

- доллар рубль

- Дональд Трамп

- допэмиссия

- замещающие облигации

- золото

- золотодобывающая промышленность

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- ипотека

- ключевая ставка

- Ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- Минфин

- мировая экономика

- мобильный пост

- мсфо

- Набиуллина

- недвижимость

- недвижимость в РФ

- Нефть

- нефть Brent

- Новости

- обзор рынка

- облигаци ЕЗ

- облигации

- озон

- отчетность

- отчетность МСФО

- отчеты МСФО

- офз

- прогноз по акциям

- разбор

- Россия

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- совкомбанк

- Тинькофф

- тинькофф банк

- топ

- торговые сигналы

- Трамп

- трейдинг

- флоатеры

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- шорт

- экономика

- экономика России

- Эльвира Набиуллина

- Яндекс