Поиск

Россети Юг – Прибыль рсбу 9 мес 2021г: 1,990 млрд руб против убытка 589,69 млн руб г/г

- 29 октября 2021, 15:38

- |

151 641 426 354 обыкновенных акций

rosseti-yug.ru/korporativnoe-upravlenie/ustav/

Капитализация на 29.10.2021г: 7,863 млрд руб

Общий долг на 31.12.2018г: 38,163 млрд руб/ мсфо 37,478 млрд руб

Общий долг на 31.12.2019г: 33,566 млрд руб/ мсфо 33,037 млрд руб

Общий долг на 31.12.2020г: 40,562 млрд руб/ мсфо 39,947 млрд руб

Общий долг на 30.06.2021г: 40,390 млрд руб/ мсфо 39,288 млрд руб

Общий долг на 30.01.2021г: 39,473 млрд руб

Выручка 2018г: 36,394 млрд руб/ мсфо 36,545 млрд руб

Выручка 9 мес 2019г: 26,935 млрд руб/ мсфо 27,485 млрд руб

Выручка 2019г: 36,966 млрд руб/ мсфо 38,017 млрд руб

Выручка 9 мес 2020г: 27,367 млрд руб/ мсфо 28,739 млрд руб

Выручка 2020г: 39,122 млрд руб/ мсфо 41,094 млрд руб

Выручка 1 кв 2021г: 10,238 млрд руб/ мсфо 10,715 млрд руб

Выручка 6 мес 2021г: 19,935 млрд руб/ мсфо 20,834 млрд руб

Выручка 9 мес 2021г: 30,117 млрд руб

Прибыль 2017г: 511,44 млн руб/ Прибыль мсфо 745,52 млн руб

Прибыль 9 мес 2018г: 1,047 млрд руб/ Прибыль мсфо 925,93 млн руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Котировки акций каких компаний энергетического сектора еще не выстрелили

- 16 октября 2021, 11:20

- |

После того, как немного устаканилась ситуация на рынке нефти и газа, на повестку дня вышел глобальный энергетический кризис в Китае и Европе. На этом фоне российский сектор генерации и сбыта электроэнергии показал за последний месяц ошеломительный рост. Многие связывали рост котировок компаний, так или иначе связанных с электроэнергией, с обычным пампом, тогда как мы все же продолжаем склоняться к мнению о том, что идет переоценка фондовым рынком этих секторов экономики.

( Читать дальше )

Если это не допэмиссии, то что же? (пример с Яндекс и МРСК-Россети)

- 13 октября 2021, 17:41

- |

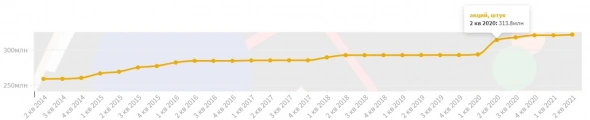

Пытаюсь составить краткую инструкцию, что бы понимать, что приводит к изменению этого объёма, ведь он влияет на капитализацию компании.

МРСК, даже я, далёкий от наших сетей, слышал о допэмиссиях в дочках Россетей. В пользу тех, в пользу этих — я путаюсь.

МРСК Юга (с 2020 Россети Юг): 1 кв 2017 объём штук 49,8 млрд штук, 2 кв 2017 61,1 млрд штук;

проходит несколько кварталов, снова изменение:

3 кв 2018 уже 69 млрд штук и так далее… — всё это допэмиссии? похоже на то(легко проверить по новостям), сразу много акций выпускают

а вот случай сложнее: Яндекс — ipo сравнительно недавно, а рекордсмен по изменению объема выпуска.

( Читать дальше )

3 года ИИС: опыт и результаты

- 05 октября 2021, 01:31

- |

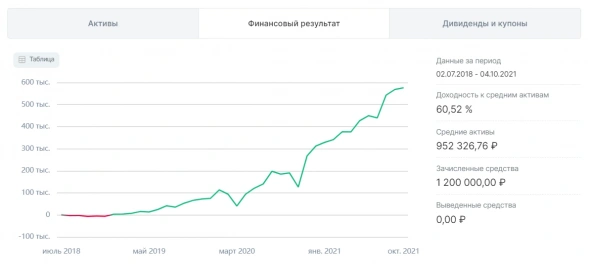

В июле 2018 года я открыл свой первый счёт ИИС в Открытие брокер.

Результаты за 3 года:

- Внесено 1 200 000 руб

- Текущие активы: 1 752 727 руб

- Получено налоговых вычетов: ≈ 150 000 руб

- Суммарный доход от инвестиций на ИИС (включая вычеты, дивиденды и купоны): ≈ 700 000 руб

( Читать дальше )

Россети

- 30 августа 2021, 17:38

- |

#RSTI

После семи месяцев безоткатного падения акции компании Россети показали мощный разворот, чем привлекли внимание инвесторов. Во многом отскок обязан сильным результатам первого полугодия дочерних компаний — чистая прибыль МРСК Урала выросла в 9,5 раз до ₽4,069 млрд., Россетей Юг в 2,5 раза — до ₽1,407 млрд.

Схожие результаты показали Россети Северо-Запад и Сибирь — рост чистой прибыли в 2,5 и 1,5 раза соответственно. Россети Северный Кавказ, Тюмень и Волга по-прежнему показывают чистый убыток, но с незначительным ростом выручки, — сказываются инвестиционные проекты в регионах. Дочерние МРСК традиционно отчитываются раньше материнской компании и позволяют инвесторам примерно спрогнозировать ее денежные потоки.

Рост чистой прибыли дочерних компаний позитивно влияет на дивиденды Россетей. Текущая дивполитика предполагает 50% выплату от чистой прибыли по МСФО или РСБУ (в зависимости от того какая больше) для обыкновенных акций.

( Читать дальше )

Новость о проблемах Россетей с регулятором умеренно негативна для их акций - Атон

- 23 июня 2021, 12:17

- |

По данным Коммерсанта, три гарантирующих поставщика (ГП) Россетей — Каббалкэнерго, Калмэнергосбыт и Карачаево-Черкесскэнерго — лишены права работать на оптовом энергорынке из-за проблем в решении вопроса реструктуризации долгов. Общий объем долгов этих компаний перед оптовым рынком составляет, по данным Коммерсанта, порядка 5 млрд руб. Теперь до проведения конкурса по выбору нового ГП функции ГП будут временно переданы региональным МРСК Россетей — компаниям Россети Северный Кавказ и Россети Юг, обладающим значительными активами, а значит, способным отвечать по будущим долгам.

Конфликт между Россетями и крупными генерирующими компаниями начал развиваться в 2020, когда Россети обязались погасить текущие платежи в обмен на реструктуризацию старых долгов. Однако весной 2020 Россети отказались от погашения из-за нехватки средств. На данном этапе мы считаем эту новость умеренно негативной для акций Россетей.Атон

Сравнительный взгляд на МРСК и российский электросетевой сектор (осторожно, мультипликаторы)

- 07 мая 2021, 12:26

- |

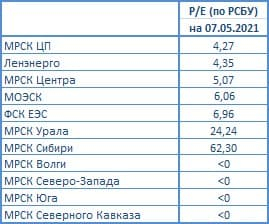

📊 Добрался я всё-таки до анализа российских электросетевых компаний, которые уже дружно отчитались по РСБУ за 1 кв. 2021 года. Правда, теперь сижу и думаю – а нафига я потратил на это несколько часов? Мой внутренний максимализм и желание быть в курсе текущего финансового самочувствия большинства российских компаний мешают моему здоровому сну, надо что-то с этим делать.

Графиками с динамикой выручки и чистой прибыли по каждой из компаний я не буду вас перегружать, ограничусь своими небольшими комментариями ниже и сравнительной картинкой с мультипликатором P/E:

✔️ Анализировать компании для удобства изложения на сей раз буду группами, а потому начну с МРСК ЦП, МРСК Центра, МОЭСК и Ленэнерго. Эти компании в целом продемонстрировали положительную динамику основных финансовых показателей, а драйверами роста стали схожие факторы: рост операционных показателей (=энергопотребления) и/или положительная тарифная конъюнктура, что вызвано более холодной зимой и постепенным выходом российской экономики из ковидного кризиса прошлого года.

( Читать дальше )

ЦБ замочил разгоняльщиков акций

- 11 марта 2021, 09:25

- |

Во вторник на сайте ЦБ появилась информация о направлении предписаний брокерам Сбербанку, ВТБ, Альфа-банку, Тинькофф-банку, БКС, «Открытие Брокер» и «Атон». Предписания касались приостановления совершения сделок и проведения операций на организованных торгах отдельным клиентам. Сразу после опубликования этой информации никаких разъяснений не последовало и вот сегодня появились некоторые разъяснения. Коммерсант пишет , что заблокированы брокерские счета более 60 физических лиц, которые через соцсети пытались совершить скоординированные действия по нерыночному ценообразованию бумагами эмитентов на Московской бирже. Директор департамента противодействия недобросовестным практикам ЦБ Валерий Лях сообщил журналистам, что предписания касались блокировки брокерских счетов более 60 физических лиц. Он пояснил, что в пятницу, 5 марта, ситуационный центр Банка России зафиксировал нерыночное ценообразование акций «Россети Юг» (быв. «МРСК Юг»), в ходе выяснения ситуации было выявлено, что в сети Telegram ряд физических лиц были «вовлечены в скоординированные действия».

( Читать дальше )

Изменения в расчете индексов Московской биржи.

- 02 декабря 2020, 12:07

- |

Депозитарные расписки Глобалтранс, Озон и ХэдХантер Групп войдут в состав базы расчета Индекса МосБиржи и Индекса РТС. Лист ожидания на включение в основные индексы будет представлен обыкновенными акциями ПАО «Совкомфлот», а лист ожидания на исключение – обыкновенными акциями ПАО «Юнипро».

Депозитарные расписки Глобалтранс, Озон, ХэдХантер и МД МЕДИКАЛ ГРУП ИНВЕСТМЕНТС ПиЭлСи, наряду с обыкновенными акциями ПАО «Совкомфлот» и ПАО «ГК „Самолет“ включаются в базу расчета Индекса акций широкого рынка, который покинут обыкновенные акции ПАО „Таттелеком“, ПАО „Бурятзолото“, ПАО „ГТМ“, ПАО „ЧМК“ и ПАО „МРСК Юга“, а также привилегированные акции ПАО „Центральный телеграф“.

База расчета Индекса голубых фишек изменится за счет включения в состав депозитарных расписок Мэйл.ру Груп Лимитед и исключения обыкновенных акций АК „АЛРОСА“ (ПАО).

В состав базы расчета Индекса средней и малой капитализации будут добавлены депозитарные расписки Глобалтранс Инвестмент ПиЭлСи и МД МЕДИКАЛ ГРУП ИНВЕСТМЕНТС ПиЭлСи, вместе с обыкновенными акциями ПАО „Совкомфлот“. Покинут индекс обыкновенные акции ПАО „МРСК Волги“.

Обновление параметров баз расчета индексов МосБиржи – РСПП будет синхронизировано с пересмотром индексных корзин и вступит в силу c 15 января 2021 года.

www.moex.com/n31467/?nt=108

И вдогонку

Базы расчета индексов акций Московской биржи с 18 декабря

- 27 ноября 2020, 19:03

- |

Московская биржа по рекомендации Индексного комитета сформировала базы расчета индексов акций, которые будут действовать с 18 декабря 2020 года, а также установила значения коэффициентов free-float для ценных бумаг ряда эмитентов.

В состав базы расчета Индекса МосБиржи и Индекса РТС войдут:

- Депозитарные расписки Глобалтранс

- Озон

- ХэдХантер

Лист ожидания на включение в основные индексы — акции Совкомфлот

Лист ожидания на исключение – обыкновенные акции Юнипро

В Индекс акций широкого рынка войдут:

- Депозитарные расписки Глобалтранс

- Озон

- ХэдХантер

- МД МЕДИКАЛ ГРУП

- Совкомфлот

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал