Поиск

Россети - докапитализируют МРСК Юга на сумму 6,96 млрд руб

- 04 декабря 2019, 18:20

- |

ПОСТАНОВИЛИ:

2.1. Одобрить участие ПАО «Россети» в ПАО «МРСК Юга» путем приобретения дополнительных обыкновенных именных бездокументарных акций ПАО «МРСК Юга» по цене, определенной советом директоров ПАО «МРСК Юга» в соответствии с законодательством Российской Федерации, в количестве, обеспечивающем внесение ПАО «Россети» в 2019 году денежных средств, полученных ПАО «Россети» в 2017-2018 годах от дочерних и зависимых обществ ПАО «Россети» в виде дивидендных выплат, в уставный капитал ПАО «МРСК Юга» в размере не более 6 960 000 000 рублей в целях снижения долговой нагрузки ПАО «МРСК Юга», по итогам которого доля ПАО «Россети» в уставном капитале ПАО «МРСК Юга» должна составить не менее 65,12 процента.

сообщение

- комментировать

- Комментарии ( 0 )

Электроэнергетика глазами частного инвестора

- 04 декабря 2019, 10:19

- |

Электроэнергетика предоставляет много вариантов для частных инвестиций. В этой отрасли есть и «голубые фишки», и глубокоэшелонированные эмитенты, дивидендные истории и компании роста, госкорпорации и частный бизнес. Да и сама отрасль очень интересна по своей структуре. Без понимания этой структуры начинающим инвесторам бывает непросто разобраться в особенностях работы того или иного эмитента на этом рынке. Тема очень обширная, но я попробовал собрать наиболее значимую, на мой взгляд, информацию о функционировании электроэнергетики и роли основных игроков рынка. Осторожно, лонгрид)

Структура рынка

В России электроэнергетика входит в десятку отраслей с наибольшим вкладом в ВВП. При этом потребление электроэнергии растет во всем мире, а Россия является нетто-экспортером электроэнергии. Помимо собственно потребителей рынок электроэнергии включает в себя еще три сегмента:

- генерация

- передача и распределение

- сбыт

( Читать дальше )

Дивидендные рейтинги дочек Россетей. Часть 2

- 03 декабря 2019, 19:44

- |

Дочки Россетей впервые начали рекомендовать дивиденды по итогам 9 месяцев. Мы решили посмотреть их рейтинги для дивидендных стратегий. Подробнее о методологии составления портфеля можно узнать здесь и здесь. Первая часть обзора находится здесь.

МРСК Северного Кавказа

Дивиденды по итогам 2019 года не ожидаются.

Худшая из дочек Россетей по рейтингу в дивидендной стратегии. C 2013 года компания показывает убыток, отрицательный денежный поток и не платит дивидендов. От банкротства МРСК Северного Кавказа спасает ежегодная докапитализация со стороны материнской структуры. Россети планируют вывести компанию в прибыль к 2022 году. Раньше этого срока дивидендов ожидать не стоит.

( Читать дальше )

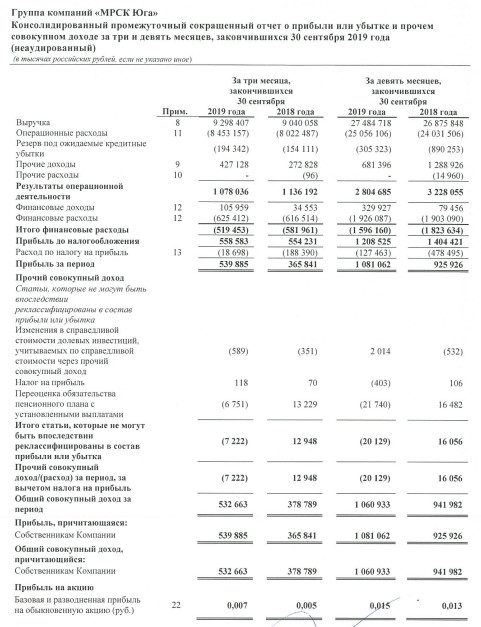

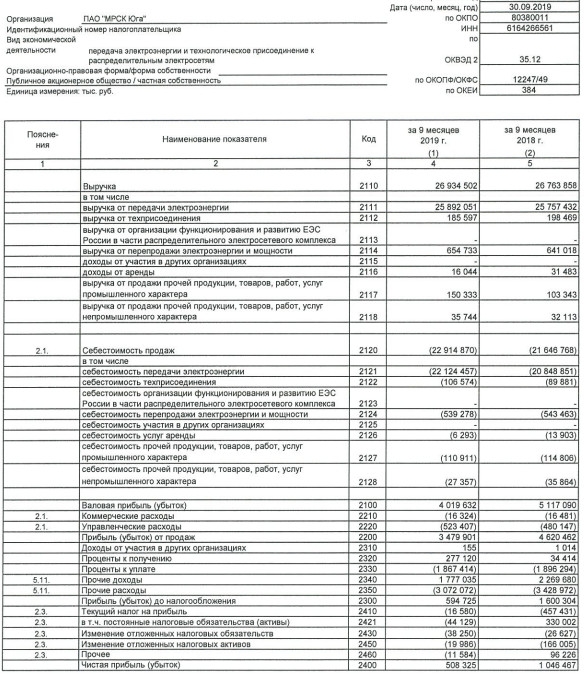

МРСК Юга – рсбу 9 мес 2019г/ мсфо 9 мес 2019г

- 25 ноября 2019, 23:16

- |

МРСК Юга – рсбу/ мсфо

98 520 013 264 акций

https://www.mrsk-yuga.ru/korporativnoe-upravlenie/ustav/ Изменения в Устав ПАО «МРСК Юга» 2019 (зарегистрированы ИФНС 19.11.2019)

Капитализация на 25.11.2019г: 5,916 млрд руб

Общий долг 31.12.2016г: 40,947 млрд руб/ мсфо 40,533 млрд руб

Общий долг 31.12.2017г: 38,245 млрд руб/ мсфо 38,049 млрд руб

Общий долг 31.12.2018г: 38,163 млрд руб/ мсфо 37,478 млрд руб

Общий долг на 30.09.2019г: 38,513 млрд руб/ мсфо 38,893 млрд руб

Выручка 2016г: 31,414 млрд руб/ мсфо 31,564 млрд руб

Выручка 9 мес 2017г: 25,538 млрд руб/ мсфо 25,647 млрд руб

Выручка 2017г: 35,145 млрд руб/ мсфо 35,303 млрд руб

Выручка 9 мес 2018г: 26,764 млрд руб/ мсфо 26,876 млрд руб

Выручка 2018г: 36,394 млрд руб/ мсфо 36,545 млрд руб

Выручка 1 кв 2019г: 9,482 млрд руб/ мсфо 9,494 млрд руб

Выручка 6 мес 2019г: 18,090 млрд руб/ мсфо 18,186 млрд руб

Выручка 9 мес 2019г: 26,935 млрд руб/ мсфо 27,485 млрд руб

( Читать дальше )

Вероятное увеличение дивидендных выплат энергокомпаниями может привести к переоценке стоимости их акций - Промсвязьбанк

- 25 ноября 2019, 12:47

- |

ИА Интерфакс сообщил, что ряд дочерних компаний холдинга ПАО «Россети», в числе которых и ПАО «ФСК ЕЭС», могут рассмотреть вопрос о выплате промежуточных дивидендов за 9 месяцев 2019 года. Соответствующая идея сейчас обсуждается в холдинге и на уровне ведомств. Речь идет о выплате дивидендов ФСК, «МРСК Северо-Запада», «МРСК Волги», «МРСК Урала», «МРСК Сибири» и «Томской распределительной компанией». Фактически речь идет о потенциальной выплате дивидендов теми компаниями, которым «Россети» не помогают сами (например, таким как «МРСК Северного Кавказа» и «МРСК Юга»).

Публичные компании электросетевого комплекса проводят работу, касающуюся дивидендной политики, что на наш взгляд выглядит логично в условиях увеличения дивидендных выплат в целом российскими государственными компаниями. Рассмотрение возможности промежуточных дивидендов за 9 месяцев 2019 года компаниями, входящими в “Россети” может являться признаком, что они планируют нарастить выплаты акционерам. Вероятное увеличение дивидендных выплат компаниями впоследствии может привести к переоценке стоимости их акций рынком.Промсвязьбанк

Ни о чем 3

- 19 ноября 2019, 17:00

- |

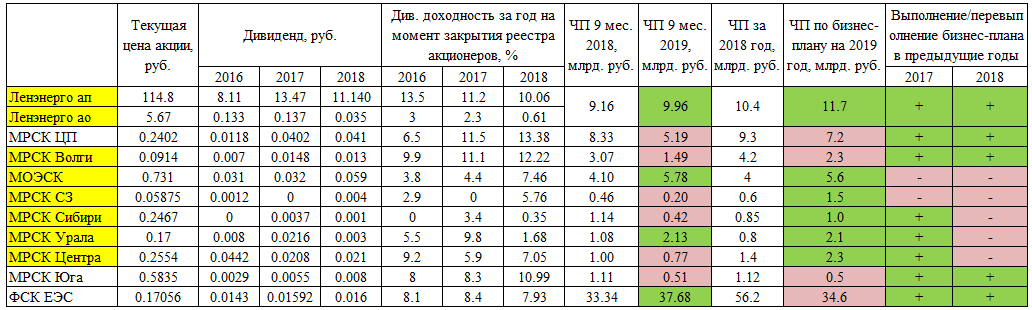

ДЗО ПАО "Россети"- МРСК и ФСК. Итоги 3-го квартала

- 05 ноября 2019, 14:25

- |

Основные дочерние компании ПАО «Россети» отчитались по РСБУ, следовательно, можно провести сравнительный анализ компаний. Весной мы подвели итоги 1-го квартала путем сравнения динамики основных финансовых показателей на основание отчетов РСБУ. Такой же анализ мы провели после 2-го квартала. Посмотрим, как изменение тарифов 1-ого июля повлияло на деятельность компаний, скорее всего будет задана динамика на оставшиеся 3 квартала до 1-ого июля 2020 года.

При этом с весны финансовые планы компаний обновились, но прогноз чистой прибыли остался практически без изменения. Скорее всего так будет до конца года 2019 года, а может и вовсе до весны 2020, но для наглядности отобразим в таблице.

Исходя из бизнес-планов снижения прибыли по итогам года ждут 4 компании: МРСК ЦП, МРСК Волги, МРСК Юга, ФСК ЕЭС. По результатам 9-и месяцев из них только ФСК ЕЭС увеличила прибыль и скорее всего бизнес-план она перевыполнит, показав годовую прибыль не ниже 2018 года. МРСК ЦП, МРСК Волги, МРСК Юга скорее всего получат годовую прибыль приблизительно равную бизнес-плану.

( Читать дальше )

Картина дня: Россия проживет 3-4 года при низких ценах на нефть

- 07 октября 2019, 10:32

- |

Корпоративные события:

- Сбербанк через ООО «Цифровые активы» стал владельцем компании «Сбер.Авто», которая была зарегистрирована в Москве 2 октября. Ранее уже сообщалось о том, что Сбербанк может в скором времени запустить сервис по продаже автомобилей.

- Согласно отчетности Сбербанка по РСБУ, в январе-сентябре чистая прибыль компании выросла на 8,6% до 665,37 млрд руб. За этот период банк нарастил кредиты населению на 13,4%, вклады физических лиц на 0,9%, а депозиты юридических лиц на 1,3%.

- ВТБ капитал снижает рейтинг привилегированных акций Сургутнефтегаза до «держать». Кроме того, поднят рейтинг обыкновенных акций Татнефти с «продавать» до «держать».

- Оператор «Северного потока – 2» планирует получить разрешение на строительство от Дании уже до конца этого года.

- Совет директоров «МРСК Юга» рекомендовал провести допэмиссию акций на 9,8 млрд руб. через открытую подписку. Цена размещения – 0,1 руб.

- Sova Capital возобновляет покрытие акций Яндекс и Mail.ru с рекомендацией «покупать».

- Председатель правления Райффайзенбанка Сергей Монин сообщил, что банк закроет 44 из 174 своих наименее популярных отделений в городах с развитой филиальной сетью из-за снижения трафика клиентов. За последний год средний клиент компании стал пользоваться онлайн-услугами на 60% чаще, а посещать отделения на 30% реже.

- С 3 октября Ozon начал тестирование продаж товаров в рассрочку без участия банков. Пользователям мобильного приложения будет одобряться денежный лимит от 3,5 тыс. до 300 тыс. руб., который можно будет потратить сразу или частями. Рассрочка возможна на 6 месяцев. Оценка платежеспособности клиентов будет проводиться онлайн-ритейлером самостоятельно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал