Избранное трейдера Валентин Елисеев

Потерял 15млн.р. за 30 минут. Ответ на вопрос - Чем закончилось?

- 25 апреля 2020, 15:23

- |

Всем привет.

Многие из вас помнят историю, в которую я попал то ли из-за своей не опытности, то ли из-за дыры в безопасности брокера.

Если в 2х словах: имея на счету 5,6млн.р, умудрился 30 декабря 2015 года совершить на бирже ММВБ через брокера Альфа-банка сделок на 42.000.000.000рубля, потеряв при этом все!

(начало тут https://smart-lab.ru/blog/307646.php

вторая часть: https://smart-lab.ru/blog/386412.php

перед судом: https://smart-lab.ru/blog/405090.php)

И остановил я свой рассказ на том месте, что проиграл суд первой инстанции, на котором мне впаяли долг почти 10млн.р. (%, за комиссии брокера, % за использование этих денег — ха, я их даже в руках не держал).

И, наверное, я дальше не стал бы писать продолжение, если бы не обращение ко мне в личку на страницу в ВК некий ХХХХХ. Страница у него пустая, имени не знаю. Да это и не важно.

Так вот, ХХХХХ мне написал:

«Денис, подскажите чем кончилась Ваша сага с Альфа-Банком? Апелляции и Верховный Суд прошли в их пользу? 9,5 долг который они на Вас повесили?

( Читать дальше )

- комментировать

- ★49

- Комментарии ( 192 )

О ситуации c контрактом CLJ0 на Московской бирже и о том, кто тут некомпетентен

- 25 апреля 2020, 11:50

- |

Но тут ситуация вышла за рамки разумного, когда я могу молчать, поэтому мне все-таки придется потратить время, чтобы объяснить вам, почему не стоит верить той чуши, которая написана с умным видом. Я кстати давно заметил, что люди охотно верят в любую чушь, если обозначен виновный, в вину которого охотно готово поверить большинство. Тут присутствует известная техника манипулирования сознанием: Если вы вызываете у публики гнев и злость, то критичность восприятия информации снижается, поэтому дальше назови виновного — публика уже охотно готовит вилы и поджигает костры независимо оттого, виновен обвиняемый или нет. А злость вызвать просто - мы же тут не спорим и очевидно соглашаемся, что ужасные потери беззащитных спекулянтов на срочном рынке биржи — это однозначное зло.

Но слабо компетентные манипуляторы вашим сознанием не соображают, что альтернативы могли привести к еще большему злу. Гораздо большему злу. И если бы биржа поступила иначе, то есть сделала Б вместо А, манипулирующие сознанием обвинили бы ее прямо в обратном — в том, что она не остановила торги, хотя заранее известно, что будет ПИ**Ц.

👉 Итак, слабо понимающие люди обвиняют Мосбиржу в том, что она перестала расширять планку на вечерке 20 апреля, а потом вовсе не открыла торги фьючерсом CLJ0 21 апреля.

👉 Я утверждаю, что если бы биржа поступила другим способом, количество пострадавших существенно бы выросло, масштаб проблемы был бы куда серьезнее.

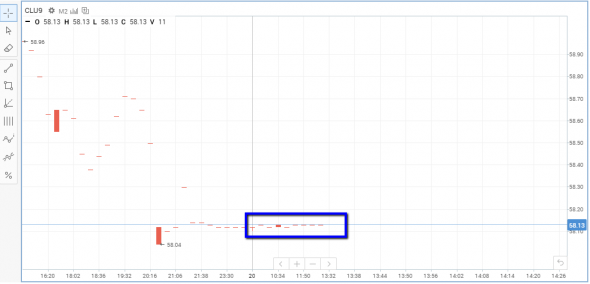

В последний день обращения контракта на бирже (21 апреля в нашем случае) уже известна цена экспирации -$37,63. То есть контракт торгуется до обеда, хотя цена по которой он исполнится — известна. Обычно это выглядит как сделки по покупке-продаже по одной цене:

(для примера я взял старенький контракт CLU9)

Что бы было, если бы биржа не остановила торги?

Биржа бы постоянно расширяла планку в соответствии с регламентом, и цена через некоторую временную паузу падала с планки на планку по -15%, и устремилась бы к 0. При этом открытую неудачную позицию на покупку нефти WTI закрыть все равно было бы невозможно, потому что все хотели бы продать, и до исполнения вашей заявки очередь гарантированно бы не дошла.

👉 Профессиональные маркетмейкеры ставили бы на продажу неограниченные объемы на планку, потому что они знают: исполнение гарантировано правилами биржи по -$37,63.

👉 А вот простой народ, видя, что нефть подходит к нулю, купили бы с планок около нуля огромное количество контрактов, не понимая, что цена исполнения уже известна, убыток предрешен. В этом случае убытки физиков могли составить уже не 1 млрд рублей, а миллиарды, и масштаб проблемы был бы гораздо серьезнее.

( Читать дальше )

Брокеры и WTI

- 24 апреля 2020, 21:35

- |

В пятницу, 24 апреля Альфа-банк сообщил своим клиентам, что «во избежание потери активов» им стоит полностью закрыть имеющиеся позиции во всех фьючерсных контрактах на нефть Light Sweet Crude Oil (CL) и природный газ (NG) на Московской бирже. После этого все неисполненные заявки будут сняты, а открытые позиции принудительно реализованы по правилам риск-менеджмента. Решение будет действовать до момента внесения изменений в регламентирующие документы, а также в информационные системы инфраструктурных организаций и участников рынка. ВТБ также закрыл возможность открывать новые позиции по ближнему контракту на CL в целях защиты клиентов. В ITI Capital решено приостановить открытие новых позиций в ближайших контрактах на CL.

Ряд брокеров, в том числе БКС, «Финам» и «Открытие Брокер», намерены в ближайшее время рассмотреть вопрос об ограничении доступа к контракту с исполнением 19 мая. Как отметил гендиректор «Открытие Брокер» Владимир Крекотень, в первую очередь речь идет о товарных контрактах на нефть WTI для всех категорий клиентов.

Мобильное приложение Tradingview под Android. Ад юзабилити

- 24 апреля 2020, 18:12

- |

Я выражаю собственную точку зрения, которая может быть неадекватной, и мне интересно, если кто-то пользуется приложением и тоже им не доволен, напишите пожалуйста в комментарии.

Итак, что не удобно.

👉 Первое впечатление, что никто не думал особо над самим мобильным интерфейсом. Взяли 100% интерфейса с десктопного броузера, адаптировали и всунули в приложуху.

👉 К watchlist нет никаких претензий. Все отлично

👉 Но каждый раз когда я захожу в график, я вижу следующее:

Здесь к сожалению хочется писать неприличными словами. Почему так получается понятно — на компьютере я смотрю одновременно на 6 графиков.

Очевидно что я не хочу смотреть все 6 графиков одновременно в мобильном телефоне, потому что это невозможно физически.

( Читать дальше )

аргументы для суда по пересмотру цены экспирации майского фьючерса на нефть WTI2

- 24 апреля 2020, 17:36

- |

Также сделка по расчету по цене -37,63$ подлежит отмене в силу того что:

- На момент начала обращения майского фьючерса на нефть WTI (CL 4.20) согласно спецификации нефти wti на сайте биржи CME было указано, что Low Limit для цены — 0.01 доллар (ОДИН ЦЕНТ). Ни одна торговая система не позволяла принимать заявки с ценой ниже 0.01 доллар. Ни один торгующий инвестор и брокер не был в курсе что цена исполнения может быть ниже чем 0.01 доллар (ОДИН ЦЕНТ) и риск менеджмент всех исходил из того что ниже 0.01 цена исполнения не может быть. Кроме того за всю историю существования финансовых рынков не известно ни одного расчета с отрицательной ценой исполнения любого финансового актива будь то акции, облигации и любые товарные фьючерсы. Ни Церих, ни Московская биржа ни разу не уведомляла меня о возможности исполнения контрактов по цене ниже 0.01. Столь кардинальное изменение условий контракта, параметров, регламента которой не было на протяжении всего существования финансовых рынков, требует как минимум предварительного публичного доведения до сведения на сайтах Мосбиржи, брокеров, а также через подписания доп.соглашения, помимо этого должны были осуществлены доработки ПО делающие возможность заключения сделок с отрицательной ценой. Ничего этого сделано не было. Таким образом, исполнение сделки по расчету 190 CL-4.20 по цене -37,63$ является недействительным в силу 178 ГК Недействительность сделки, совершенной под влиянием существенного заблуждения

- Московская биржа, заперев цену на уровне 8,84$, не позволила купившим данные контракты инвесторов и брокерам выполнить свой риск менеджмент по ограничению потерь, грубо нарушила спецификацию контракта, отменив торги 21.04, в ходе которых у меня как держателя длинных позиции была возможность закрывать позиции и значительно снизить, таким образом, размер своих убытков длинных позиций по CL 4.20. Биржа CME групп провела экспирацию майского контракта на нефть WTI 21.04.20 по цене +10,01$. С учетом реальной экспирации основного контракта на нефть WTI по +10,01$ наиболее справедливо было бы требовать исполнения контрактов по последней цене 8,84$, на которой торги были остановлены Мосбиржей. Мосбиржа же грубо нарушив условия спецификации контракта, отменив торги 21.04 и лишив мене каких либо возможностей продать в рынок свои контракты для снижения своих потерь, навязала мне кабальную сделку -37,63$, и должна быть отменена в силу действующего законодателься Российско Федерации (ст 179 ГК РФ)

- Со стороны Мосбиржи были внесены изменения в регламент экспирации (приостановка торгов, отмена торгов 21.04), таким образом в соответствии с 451 ГК РФ ч.1.я имею все права на изменение и расторжение договора отмену этой кабальной сделки исполнения по минус 37,63 в связи с существенным изменением обстоятельств Мосбиржей

- На момент заключения сделок по продаже CL 4.20 ни один из участников торгов продававших эти контракты не мог рассчитывать на цену исполнения ниже 0.01 цент. Таким образом, в данном случае у всех продавших данные контракты при исполнение по -37,64 возникло необоснованное обогащение, в то время как оказавшиеся на экспирации трейдеры стали банкротами без шансов погасить свою задолженность перед брокерами. Согласно ГК РФ (ст.1102) неосновательное обогащение, сложившейся судебной практике подобные сделки, а в данном случае цена исполнения -37,64 подлежат отмены до уровня не ниже 0.01 цент с возмещение купившим CL 4.20 инвесторам 37,64 с одного барреля объема контракта

Почему биржа не отменит итоги экспирации.

- 24 апреля 2020, 17:16

- |

То что случилось на экспирации фьючерса на лайт не лезет ни в какие ворота и по человечески жаль всех пострадавших. Сейчас составляют коллективные иски и требуют пересмотреть цену сеттла. Почему я считаю, что биржа на это не пойдет. У каждого купившего фьючерс есть контрагент, его продавший. Когда нет встречного интереса, второй стороной выступает маркетмейкер по своему мандату от биржи.

Был огромный перекос в пользу лонгов, поэтому основным шортящим оказался именно маркетмейкер или профучастник. Естественно он не берет односторонние риски по позициям, он лишь поставляет ликвидность, поэтому весь шорт он зеркалит или хеджирует на бирже СМЕ. Соответственно ровно те бабки на которые влетели наши несчастные лонгисты, потерял и маркетос на бирже СМЕ. Спецом американцы его так обули или просто попался заодно, это не важно. Важно что он понес потери, оцениваемые в 1 миллиард рублей как и наши трейдеры.

Неспроста биржа сразу написала, что пересмотрит цену экспирации, если это сделает СМЕ ( думаю шли какие то переговоры), но этого не произошло. И все остальное, связанное с регламентом, планками и прочим уже не важно, так как цену на 30 000 контрактов по минус 36.7 баксов оплатил наш маркет мейкер бирже СМЕ. И на нашей бирже он просто возместит свои убытки, а вы нет.

А про индийскую биржу пример не корректный, может у них десяток контрактов и было, что они великодушно простили. А миллиард сумма серьезная.

Так что основной гнев правильно направить бы на идиотов из СМЕ, которые придумали новую нормальность, позволяющую переходить в отрицательную область.

А отрицательные ставки введенные ранее вас не насторожили?

Молния!!! Инвесторы готовят коллективный иск к Московской бирже.

- 24 апреля 2020, 14:10

- |

Пострадавшие инвесторы предпринимали ряд попыток найти общий язык с Мосбиржей и Центробанком, однако получили отказ на все обращения с просьбой признать недействительными результаты спорных торгов.

«Неутешительные итоги переговоров с Московской биржей вынуждают инвесторов подать коллективный иск с требованием признать незаконным завершение контрактов по отрицательной ставке. Кроме этого, инвесторы требуют возместить убытки, которые понесли из-за действий российской торговой площадки. У многих трейдеров с брокерских счетов были списаны все имеющиеся средства, а брокеры обратились с требованием по оплате образовавшихся долгов», — добавили юристы.

СУММА ИСКА

Сумма иска к Московской бирже по майским фьючерсам на нефть WTI может составить около 1 миллиарда рублей.

1prime.ru/Financial_market/20200424/831326008.html

Экспирация по -37. Советы постороннего-2. Что сейчас делать?

- 24 апреля 2020, 12:20

- |

Не сидеть на попе. А что?

1. Срочно писать заявление-претензию и пр. брокеру с просьбой отчитаться, что произошло со счетом, разобраться и ПЕРЕСЧИТАТЬ. Обязательно письменное обоснование от них ухода в минус. Причем требовать регистрации заявления и ответ. Если вы отсылаете в электронном виде, то продублируйте голосом и ТРЕБУЙТЕ немедленного ответа с номером регистрации входящего заявления.

Это нужно для малого, но упреждения.

2. Готовьтесь к худшему. К искам и банкротству вынужденному. Вероятность их 99%! УСИЛЕННО занимайтесь своим имуществом разными схемами. Начиная от «параллельности» своего бизнеса, до создания задолженности перед третьими лицами раньше образования долга перед брокером.

Не верьте «наймитам» МБ на СЛ! Все это прокатывает. Кто это? Их видно по комментариям типа «Сами виноваты» или топиками «Биржа СПАСЛА многих не торгуя 20 или 21 апреля»! Переиначу ники, но это Филя Обмылков, Альма и пр.

3. Никогда не отказывайтесь платить. У нас, если вы должны 100 лимонов и платите по 100р в месяц (больше нет), то вас не за что серьезно привлечь.

( Читать дальше )

аргументы для суда по пересмотру цены экспирации майского фьючерса на нефть WTI

- 23 апреля 2020, 17:07

- |

- Цена -37,64 не является рыночной и репрезентативной, а лишь результат мошеннических действий группой лиц по манипулирования рынком на «тонком рынке» без значимых объемов для установления на время фиксации Settle Price. В период фиксации этой цены прошел очень маленький объем торгов, цена не является репрезентативной, около этой цены объем торгов составлял мизерную долю оборота торгов этого дня. Уже к концу торгов дня фиксации CL 4.20 цена майский контракт на CME торговался выше 0, а сама биржа CME групп провела экспирацию майского контракта на нефть WTI 21.04.20 по цене +10,01$. С учетом реальной экспирации основного контракта на нефть WTI по +10,01$ наиболее справедливо было бы требовать исполнения контрактов по последней цене 8,84$, на которой торги были остановлены Мосбиржей.

- Московская биржа, заперев цену на уровне 8,84$, не позволила купившим данные контракты инвесторов и брокерам выполнить свой риск менеджмент по ограничению потерь, грубо нарушила спецификацию контракта, отменив торги 21.04, в ходе которых у держателей длинных позиций или их брокеров была возможность закрывать позиции и значительно снизить, таким образом, размер своих убытков держателей длинных позиций по CL 4.20.

- У московской биржи прописана возможность в спецификации изменять цену исполнения при подобных форс-мажорных обстоятельствах, и она обязана была это сделать с ценой исполнения. Но биржа, вероятно под давление лоббизма группы юрлиц находящихся в короткой позиции и получившим огромную необоснованную сверх прибыль решила ничего добровольно во вне судебном порядке не делать. Довод Мосбиржи про строгое исполнение в соответствии со спецификацией несостоятелен, поскольку биржа грубо нарушила свою спецификацию отменив торги 21.04, в ходе которой инвесторы и брокеры ликвидировали бы длинные позиции со значительно меньшим убытком, а с другой стороны имея при таком форс мажоре право пересматривать цену исполнения решила ничего не делать. Таким образом биржа заняла наиболее агрессивную не справедливую позицию перед купившими данный контракт инвесторами, не оставила ни единого шанса держателям длинных позиций выйти из позиций без задолженности брокеру.

- На момент начала обращения майского фьючерса на нефть WTI (CL 4.20) согласно спецификации нефти wti на сайте биржи CME было указано, что Low Limit для цены — 0.01 доллар (ОДИН ЦЕНТ). Ни одна торговая система не позволяла принимать заявки с ценой ниже 0.01 доллар. Ни один торгующий инвестор и брокер не был в курсе что цена исполнения может быть ниже чем 0.01 доллар (ОДИН ЦЕНТ) и риск менеджмент всех исходил из того что ниже 0.01 цена исполнения не может быть. Московская биржа ни разу не уведомляла никого о возможности исполнения контрактов по цене ниже 0.01.

Кроме того, насколько я слышал уже есть мировой прецедент. Индийская биржа, запустившая аналогичный контракт на WTI с аналогичной спецификацией что и мосбиржа провела экспирацию по 0 цене в данной форс мажорной ситуации

Всем трейдерам нужно знать! Пришел ответ .

- 23 апреля 2020, 16:48

- |

В заявлении попросил дать гарантии мне от брокера, чтобы в будущем исполнять мои правильно выставленные стоп-заявки.

Заявка выставлена правильно .

Спрэд по заявке правильный с учетом проскальзывания.

Время достижения цены для срабатывания заявки соответствует.

На горячей линии все проверили и подтвердили.

Заявка не была отвергнута системой, при достижении цены.

Брокер не отказывается, что не исполнил стоп-заявку ( Стоп-лосс )

Получил ответ от брокера.

вот некоторые выдержи из текста:

- Согласно пункту 22.19 Регламента Брокер имеет право не исполнять Стоп-заявку Клиента и не несет ответственности за убытки ,

причиненные Клиенту неисполнением Стоп-заявки.

- В соответствии с пунктом 7.5.4 Правил QUIK брокер не несет ответственности за убытки, понесенные Клиентом, в том числе в форме упущенной выгоды Клиента в связи с задержкой или временной невозможностью передачи электронных документов переводом систем QUIK/webQUIK.

- Учитывая вышеизложенное Брокер не имеет оснований для удовлетворения Вашей просьбы о гарантировании исполнения Стоп-заявок,

изложенной в обращении.

Стоп-заявки ( стоп-лосс или тейк-профит )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал