Избранное трейдера Саныч

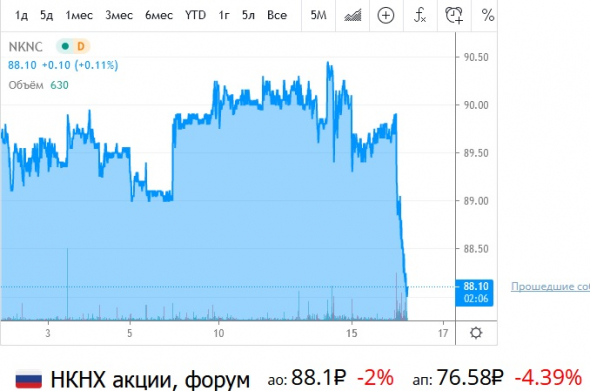

НКНХ хочет заплатить в 12 раз меньше дивидендов

- 16 марта 2021, 14:30

- |

Совет директоров НКНХ рекомендовал Общему собранию акционеров утвердить выплату дивидендов за 2020 год в размере 0,73 рубля на 1 привилегированную и 1 обычную акцию компании. Инвесторы фыркнули и на котировках акций выпала сопля:

( Читать дальше )

- комментировать

- 6.4К | ★3

- Комментарии ( 52 )

ВЫ ГДЕ??? Нефть на 12-ть бакс по 120.

- 15 марта 2021, 22:16

- |

Да я сам таким же раньше был, смотрел РэБэКа с открытым ртом в свое время. Ща ГУРУ рынка скажут куда рынок двинет.

Все такие модные в костюмчиках с умным видом рассказывали (управляющие как никак!!!).

Прямые включения от брокера такого то другой день другой. ВАУУУУУ.

Особенно интересно было когда звонили Демуре и задавали ему вопрос (ээхххх да были времена)

Признаюсь каюсь я даже сам один раз дозвонился и задал вопрос Степану.

Так мысли накатаю немного.

Нет нет я не держу бакс как вы когда говорите что скупаете его последние 20 лет и вы все равно в плюсе (ай молодцы как так?)

Нет нет я не жду нефть по 12 как ждете её вы.

Я вообще ничего не жду!

По прошествии 10 лет на сайте я столько уже насмотрелся на эти прогнозы. Каких только не было.

Что для себя полностью уяснил да хрен ты что спрогнозируешь.

А теперь по порядку.

НЕФТЬ!!!

Кто думал что она будет по 68-70 всего год спустя когда она была НОЛЬ! НОЛЬ пля. Пол сайта рыдало в тот день здесь.

( Читать дальше )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

Черные металлурги: так ли одинаковы три сестры?

- 30 декабря 2020, 12:18

- |

Disclaimer: У меня всегда был внутренний скептицизм к отраслям черной металлургии и угольного производства. Все представители отрасли казались малопредсказуемыми по показателям и с большой волатильностью на цены акций. Но так как сейчас, на наш взгляд, российские экспортеры — одни из бенефициаров текущей мировой ситуации, то отрасль черной металлургии обходить стороной явно не стоит. Поэтому давайте пробовать разобраться в вопросе:). Я не являюсь экспертом металлургического производства и не претендую на это, поэтому могу где-то ошибаться в терминологии и особенностях производства.

В данной части взглянем на мировой рынок стали, постараемся разобраться в производственной цепочке по изготовлению стальной продукции и выявим основные критерии, на которые стоит обращать внимание, сравним по критериям ключевые российские компании, торгующиеся на ММВБ: ММК, НЛМК, Северсталь.

Рынок стали

( Читать дальше )

Правда о рынке для новичков.

- 24 декабря 2020, 10:16

- |

Добрый день) Спасибо за доверие)

Ок, я выскажусь, правда, уверен, что большинство читателей данного чата меня не услышат и/или воспримут в штыки то, что я говорю.Поскольку эта правда слишком сильно диссонирует с тем, ради чего новички приходят на рынок и тем что они слышат от брокеров и начинающих “преподавателей”.Эта информация не очень приятна и рушит много иллюзий. Но тем не менее, часть аудитории надеюсь меня услышит, в первую очередь это люди торгующие подольше (от 5-10 лет) и/или начинающие понимать, что распространенные представления о рынке, прогнозах, плечах и стоплоссах, которые обычно преподаются – не приносят результата на длительных отрезках, вернее – приносят исключительно потери, о чем неумолимо говорит статистика и что знают все профессионалы и старожилы.

( Читать дальше )

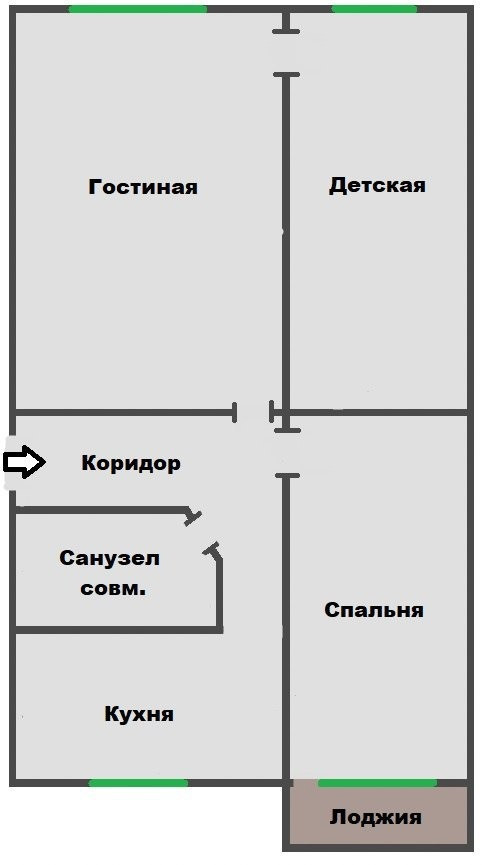

Не стать мне квартирным рантье. Продал бетон. Рассказываю о том, о чем не принято говорить: 6 подводных камней в недвижимости

- 21 октября 2020, 13:38

- |

Что за бетон такой и почему он так называется?

Можете прочитать мой старый пост здесь: https://smart-lab.ru/blog/580745.php

В августе-2020 (на хайпе вокруг недвижимости) мы решили его продать, и довольно быстро нашли покупателей (около 3 недель), ещё месяц покупатели ждали одобрения ипотеки, и вот он продан.

Немного расчётов:

Куплен за 1'720'000₽ в конце 2011 года

Продан за 1'800'000₽ в конце 2020 года (с учётом комиссии агентства)

Это +5% в рублях за 9 лет или 0,5% годовых!

К сожалению, вот такое 59-метровое чудо в не самом плохом (Кировском) районе Саратова стоит всего лишь 1,85 млн ₽ (31000₽/кв.м)

( Читать дальше )

А восемь шапок сошьёшь?

- 22 августа 2020, 16:54

- |

Зарабатывает не тот трейдер, который совершает положительные трейды, а тот, кто не делает убыточных. Эту мысль вычитал на заре своей карьеры, но при всей кажущейся её очевидности, реальная, практически полезная суть дошла до меня сильно позже. И уже из недавнего, слова, которые прочёл в книге “Джедайские техники” Максима Дорофеева: “В этом мире не все всегда и везде, а кое-что иногда и местами”. К трейдингу относится, пожалуй, больше, чем ко многим иным сферам человеческой деятельности. Попытаюсь вкратце изложить, насколько для меня изменилось восприятие этих истин со временем. Разговор пойдёт в основном про собственный грабли, на которые наступал сотни раз.

Первое, что нужно понимать — рынок, это не то место, куда можно прийти и забрать деньги, можно лишь дождаться, когда он их сам начинает раздавать и вовремя подставить своё лукошко. Это, пожалуй, основное, чего я не понимал. И непонимание выходило боком, т.к. если этому правилу не следовать, то вам вашим же лукошком надают по голове. Всегда казалось, что “я могу!”, и всё упирается лишь в приложенные усилия. Чрезмерное стремление почти каждый раз оборачивалось убытками. Это проблема многих трейдеров и подавляющего числа новичков. В трейдинге очень важно уметь ждать, возможно это одно из самых важных качеств трейдера.

Второе, что я понял тоже далеко не сразу — это вопрос качества принимаемых решений. Помните, из советского мультфильма: “а восемь шапок сошьёшь?”. Очень хорошо передаёт суть проблемы. Если вы проводите полноценный анализ, то, как бы не были развиты ваши навыки, очень сложно принимать более одного-двух решений за сессию так, чтобы их качество было достаточным. Если упростить анализ, то можно больше и, наоборот, если решений будет больше, то анализ упростится. Проблема только в том, что в трейдинге очень мало ситуаций, которые можно понять и правильно реализовать, проведя простой поверхностный анализ. Если мы по итогу из одной шкуры получаем восемь шапок, то стоит ждать подвоха.

Третье, но не менее важное, чем первые два. Не стоит торговать то, что ты не понимаешь. Может и есть на рынке возможность, но если ты её не понимаешь или не успел с анализом, то это не твои деньги. Прекрасно помню кусание локтей по поводу каких-то упущенных движений, и сколько у этих терзаний было нехороших последствий. Очень важно уметь различать то, что является вашим проколом от того, что прогнозировать не было возможности. Первое — повод продолжать работать над собой, второе не должно вызывать никаких эмоций. По этой логике, кстати, новичкам не стоит торговать вообще, т.к. они не понимают ничего. Подумайте над этим.

И, пожалуй, четвёртое, самое неочевидное, но от этого не менее значимое. Трейдинг — это люди. Все пришли сюда за деньгами и принимают решения, чтобы их получить. В этом деле невозможно не ошибаться — ошибаются все без исключения. Ваша задача делать это меньше чем другие. Смотрите, что получается: если взять бег, то важно бежать как можно быстрее, выкладываться по полной, т.к. если этого не делать, остальные убегут вперёд. В трейдинге же, в тот момент, когда вы воздержитесь от принятого решения в неопределённой, сложной для анализа ситуации, все остальные скорее всего ошибутся, потеряв деньги. Да, это не соревнование, но это тоже дистанция, вот только в отличии от бега, преодолеет её не тот, кто выложится по полной, а тот, кто меньше ошибётся.

Вот так, по всему выходит, что не в количестве счастье, а в качестве.

Нижнекамскнефтехим: 2021 - 11,3 руб. дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ

- 08 августа 2020, 12:12

- |

дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" /> дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" />В этой статье я завершаю рассмотрение финансовой модели развития компании Нижнекамскнефтехим (НКНХ) на предстоящие 10 лет с 2021 по 2030 (финальная модель), в рамках которой интуитивные ощущения чего-то светлого материализуются в цифры. По моему расчету акция НКНХ привилегированная будет стоить в районе 525 руб. с дивидендной доходностью при такой цене около 5%, а суммарный объем выплаченных дивидендов за 10 лет составит около 200 руб. на акцию. 2020 год я вижу слабым и не беру в расчеты по известным причинам и, считаю, его нужно использовать для набора лонговой позиции, используя моменты слабости бумаги. |

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 97 )

Как переводить через Сбер без комиссии

- 24 июня 2020, 18:34

- |

Для этого надо в приложении Сбербанка зайти в свой «Профиль» (изображение человечка в левом верхнем углу), затем войти в «Настройки» (иконка шестеренки), пролистать в самый низ страницы и выбрать пункт «Соглашения и договоры». Здесь следует выбрать пункт «Система быстрых платежей» и подключиться как к «Исходящим переводам», так и «Входящим». Последнее, что нужно сделать, — выбрать приоритетную карту, если у вас их несколько. Делается это в настройках самой карты. Для этого нужно на главном экране тапнуть на свой карточный счет, зайти в «Настройки» (меню сверху) и выбрать карту в качестве приоритетной.

Важно: отправлять деньги через СБП тоже нужно по-особенному. Для выполнения перевода нужно выбрать карту, с которой отправляются средства, нажать «Платеж или перевод», после чего пролистать вниз до вкладки «Другие сервисы», где выбрать «Систему быстрых платежей».

По СБП можно переводить 100 тыс. рублей в месяц без комиссии.

Переводить деньги через СБП по номеру телефона можно для клиентов любых банков.

Кстати, вот инструкция как подключить СБП для вебмани: smart-lab.ru/blog/624717.php?nomobile=1

- комментировать

- 14.3К |

- Комментарии ( 13 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал