Избранное трейдера primat.kz

Немного о себе и квадратных метрах

- 07 февраля 2021, 16:28

- |

Ниче я не умел и не знал, хотя и айкью 135 и красные дипломы да всякие грамоты от которых как оказалось толку в этой жизни ноль. Когда я после школы смотрел на одноклассников, которые ходили курить за гараж и учились на одни двойки а потом они вдруг поехали все на бумерах калининградских а я на отечественных трамваях то ниче не понимал… как оно так то?.. они ж дебилы, а я умный. Но оказалось то что все таки ни iq ни оценки и толстые очки ничто из этого не могут встать рядом с папашами этих двоечников, которые тогда умели воровать зарабатывать, и разобрались че делать в жизни надо.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 34 )

Институт брака.

- 07 февраля 2021, 12:19

- |

Примерно год назад муж уличил жену в том, что она набирает потреб кредиты на свое имя. Сумма на тот момент была уже около 1 млн руб с учетом процентов.

При этом у семьи есть ипотека, которую муж практически один оплачивает из своей зарплаты.

З/п у мужа в 2 раза выше з/п жены.

Естественно скандал, выяснение отношений в итоге развод.

В суде жена предоставила кучу расписок на крупные суммы займов от своих родственников, заявила что займы давали на обустройство ипотечной квартиры и отдых. По факту, ни каких подтверждений нет.

Что не помешало первой инстанции разделить весь долг поровну. Решение выкладывать не буду, т.к там персональные данные.

Впереди еще Верховный суд.

В итоге, что имеем

Жена, с большой вероятностью осталась с большой суммой денежных средств с учетом полученных кредитов и займов. Думаю, предчувствуя предстоящий развод, тупо складировала бабло на счетах подставных лиц либо в нале.

( Читать дальше )

Как выбрать супруга (да и акции) с помощью математики!

- 06 февраля 2021, 14:24

- |

В моем окружении есть мужчины, у которых было больше 100 женщин!!!

Для меня, прожившего почти 20 лет с одной женой, такие цифры кажутся немыслимыми, фантастическими. Скоро и мне после развода предстоит ходить на свидания и возникает вопрос: «Когда остановиться? На сколько свиданий нужно сходить, чтобы выбрать ту единственную?».

Оказывается, что математики тоже люди. И у них стоит аналогичная задача выбрать себе супруга по жизни. И они нашли математическое решение!

Вот инструкция по выбору супруга из книги Мэтта Паркера «Чем заняться в четвертом измерении? Приключения математика в мире бесконечности»:

Шаг 1: Рассчитайте, с каким количеством людей n вы можете сходить на свидание в течение всей жизни.

Шаг 2: Рассчитайте квадратный корень этого числа √n.Шаг 3: Сходите на свидание, а затем отвергните первых √n людей; лучшие из них зададут для вас исходный уровень.

( Читать дальше )

Исторические уроки процветания и бедности.

- 06 февраля 2021, 07:54

- |

Автор Саймон Блэк

Хубилай-хану (внуку Чингисхана) было что доказывать.

Поэтому он положил свой глаз на Южный Китай.

Хубилай-хан окончательно завоевал Китая в 1279 году, создав новую империю и основав династию Юань.

Монголы были известны своими дорогостоящими привычками — особенно им нравились войны и женщины. Поэтому, когда деньги начали заканчиваться, администраторы династии Юань стали печатать бумажные деньги.

Официальные лица Юаня были не первыми, кто придумал печатать деньги; Правительство предыдущей династии Сун также печатало бумажные деньги. Но была огромная разница -

Бумажная валюта династии Сун, известная как гуаньцзы, была обеспечена медными, серебряными и золотыми монетами.

Однако валюта Юань ничем не была обеспечена. Поэтому, когда у правительства заканчивались деньги, они просто печатали больше.

К 1350 году прошло уже несколько десятилетий со смерти Хубилай-хана, но экономические контролёры династии Юань продолжали печатать бумажные деньги. Это вызвало серьёзную гиперинфляцию по всему Китаю.

( Читать дальше )

Как заработать 28500%? Уменьшаем налоги на биржевую торговлю. Скоро апокалипсис?

- 05 февраля 2021, 21:55

- |

НЕ ЗАБЫВАЙТЕ ПОДПИСЫВАТЬСЯ НА БЛОГИ ТОПОВЫХ АВТОРОВ ИЗ РАССЫЛКИ!

Топ недели по просмотрам и лайкам, качественный пост Павла Комаровского про Reddit!

⭐️50❤️405 Как «Ревущий Котёнок» с Reddit заработал 28 500% на акциях GameStop: объясняю простым языком

Топ2 по реакциям, легендарный автор смартлаба Гном, который рассказал про Шорт сквизы в штатах (❤️396)

Уважаемый и хорошо известный в узких кругах Крыс рассказал историю "И снова о торговле ОФЗ и Дени колами" ⭐️17❤️278

Польза для инвесторов:

❤️128⭐️11 Коля Маркетолог: Пока другие надувают пузыри, мы готовим Апокалипсис

❤️152 Finindie проанализировал 33 инвест-идеи от ВТБ-Капитал, и мне есть что вам рассказать

❤️129 Олег Кузьмичев оценил Порты России

❤️34⭐️8 Владимир Литвинов: Большая троица металлургов — большой разбор

( Читать дальше )

Что GameStop говорит нам о дефляции (перевод с deflation com)

- 05 февраля 2021, 16:08

- |

Невероятный феномен скопления розничных трейдеров вместе, который был приписан «грандиозным» шорт-сквизам, подобным GameStop (тикер GME) и другим, преподносится как революция на финансовых рынках. Если вы преодолеете все эмоции, которые возникли в этом эпизоде, и если вы изучаете историю рынка, вы обнаружите, что это просто еще одно проявление чего-то, что происходит снова и снова циклически.

Чарльз Доу, основатель Dow Averages и Wall Street Journal, заметил это еще в конце 1800-х годов, и позже это стало воплощением принципов теории Доу, о которых писал Роберт Реа. Доу указывал, что первичный восходящий тренд на фондовом рынке имел три фазы: накопление, участие и распределение. Фаза накопления происходит в самом начале бычьего рынка, когда, как выразился Доу, «сильные руки» (те, у кого есть наличные) накапливают запасы из «слабых рук» (тех, кому нужно продать акции за наличные). Как правило, «сильными руками» считаются институты финансового рынка, а «слабыми руками» — розничные инвесторы. Во время фазы участия при восходящем тренде у большинства участников наблюдается стабильная и последовательная покупка акций по мере улучшения «новостей» по экономике. Наконец, на этапе распределения преобладают спекуляции и кредитное плечо, когда «сильные руки» затем распределяют свои акции (бум IPO является признаком) «слабым», чьи глаза теперь видят только возможность быстрой наживы. Именно тогда фондовый рынок достигает вершин и происходит дефляция цен на активы, что во многих случаях также приводит к дефляции долга.

( Читать дальше )

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

Мания маржинальной торговли (перевод с elliottwave com)

- 04 февраля 2021, 12:03

- |

( Читать дальше )

В сеть утекли данные среднего инвестиционного портфеля Мосбиржи

- 03 февраля 2021, 20:00

- |

Смеркалось. Снег укутывал печалью население городов. Сотрудники Московской биржи, как и в любой другой день, трудились на благо общества, но это им не помогло. Через работу системы пресс-службы Мосбиржы, данные о среднем инвестиционном портфеле просочились в сеть и взорвали её самым гуманным образом.

Московская биржа – это биржевой холдинг, который организует торги акциями, облигациями, валютой, зерном, производными инструментами и драгоценными металлами. Количество физических лиц, имеющие у неё брокерские счета, только за январь увеличились почти на 10%, составив 9,4 миллиона, а сделки совершало в 3 раза больше людей, чем в январе годом ранее. Лудоманы.

Объём сделок по акциями частными инвесторами достиг 41%, что составляет немалую и весомую силу на этом полигоне борьбы быков и медведей. Сбербанк в январе оказался более чем в 2,5 раза сильнее, чем банк Тинькофф, по количеству открытых ИИС (индивидуальных инвестиционных счетов) с 1.8млн против 0.643млн соответственно. Я бы уже впал в отчаяние, но их часы показывают, что этим заниматься некогда. Это Тинькофф понял ещё со времён «Техношока».

Лидерами по количеству открытых ИИС являются 3 «нерезиновых» региона: Москва, Московская область и Санкт-Петербург. Хотя об этом я мог сказать и не прибегая к поиску этой информацией.

Лидерами голубых фишек оказалась Роснефть. Лидерами средних и коротышей оказались ПИК и АФК Система. Вот, собственно, такая табличка:

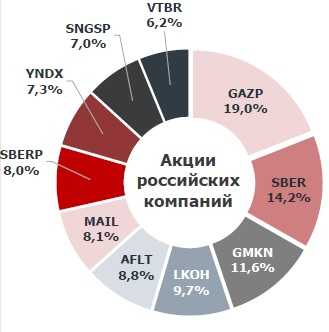

Скрывавшиеся ранее данные обнажили перед нами 3 средних инвестиционных портфеля Мосбиржы. Каждый из портфелей оказывается ориентирован на свой «рынок»

1)Средний портфель акций российских компаний, куда вошли такие акции, как: (Левенгук(LVHK) решили не добавлять)

Газпром(GAZP) -19%

Сбербанк(SBER) – 14,2%

СбербанкПреф(SBERP) – 8%

Норникель(GMKN) – 11,6%

ЛУКОЙЛ(LKOH) – 9,7%

Аэрофлот(AFLT)– 8,8% гы-гы

MAIL.ru Group(MAIL) – 8.1%

Yandex(YNDX) — 7,3%

СургутПреф(SNGSP) – 7%

ВТБ(VTBR)– 6.2% (аххахаха)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал