Избранное трейдера Носорог

*Кто долго запрягает - тот далеко поедет!*

- 07 ноября 2020, 19:02

- |

Затратив значительное время на поиски торговых идей для алгоритмизирования, путем перебора уже существующих,

невольно и исподволь приходил все снова и снова к выводу, что в большинстве своем трейдеры (алгоритмщики) «прозябают»

(существуют) в плоскости «узкого пространства возможностей и условий (лимитов)».

1.Открытие сделки 1 раз и по 1 цене без возможнстей усреднений.

2.Обязательное наличие стопа и, как правило, довольно близкого к уровню цены входа. Помимо положительных

свойств этого правила существуют и масса отрицательных: неминуемое снижение вероятности выигрышных

сделок, постоянные и регулярные жалобы на «Пилу » и т.д.

Парадокс же в том, что индустрия рынка (хедж-фонды и проч.) совершенно так не работают в своем большинстве).

То есть напрашивается вывод, что те «архитекторы торговых систем», кои существуют в плоскости

*узкого пространства условий* по сути выглядят «сектантами»).Без обид)!...

Так вот… осознав это все в таком виде для себя, мною была доработана системка (алгоритм), который приспособлен

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Проблема трендовых алгоритмов - большие движения

- 30 октября 2020, 12:20

- |

В картинке как раз пример — вначале графика боковик, череда убытком, далее сильное движение, зафиксировались — не перевернулись, и только через 3000пунктов зашортили. Пример только для примера — не суть в том что именно в этом месте была экспирация и тд — абстрагируйтесь))

Мы не знаем:

1 когда начался и начался ли в принципе тренд

2 направление тренда

3 величину отката прежде чем продолжится тренд и продолжится ли он после отката

4 размер начального стопа.

Поэтому либо мы будем всегда/почти всегда в рынке, и если движение случится то мы будем вместе с рынком двигаться, либо часть трендов будем пропускать или запрыгивать в уже движущийся поезд, теряя либо часть либо всю возможную прибыль, в зависимости от того на какой станции зашли и вышли.

( Читать дальше )

ATOMIC STOCKS СТРАТЕГИЯ ИГРЫ НА ПРЕ-МАРКЕТЕ США

- 30 октября 2020, 12:13

- |

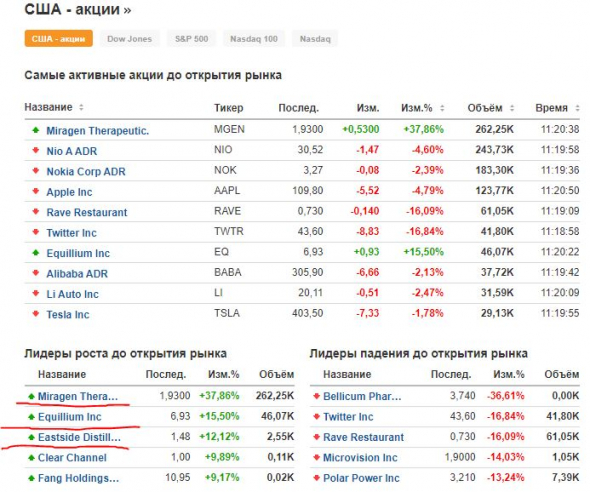

Простая стратегия дневной торговли: Atomic Stocks

Сегодня я хочу рассказать стратегию торговли Atomic Stocks.

Я стараюсь делать одно и тоже каждый день, и занимаюсь поиском бумаг, которые открылись гэпом больше чем 4%. Так как рынки, очень часто торгуются рандомно и находятся в состоянии неопределенности и нестабильности, я пытаюсь делать ставку на неожиданное, на сильную новость и стараться сыграть на этом движении рынка.

Это одно и то же каждый день. Повторение — вот что делает нас такими хорошими в этих стратегиях. Дисциплина — вот что позволяет нам получать прибыль.

Для торговли стратегией Atomic stocks я использую бесплатный сканнер для премаркета Американского рынка США.

( Читать дальше )

ЛЧИ: ищем реально крутых трейдеров, а не лудоманов

- 26 октября 2020, 01:57

- |

Давно у меня чесались руки наладить анализ результатов ЛЧИ, чтобы найти реально толковых ребят, которые умеют торговать, а не вот этих лудоманов с +100500%, которые с завидной регулярностью прыгают с самого верха таблички по доходности в самый низ. Для этого пришлось разобраться, как устроена структура данных на ftp.moex.com/pub/info/stats_contest/2020, где выкладываются все результаты / статистика по конкурсу.

Первое, что становится очевидно из анализа этих данных — это то, что занимаются организацией конкурса эпические долбо… бы. Вот что вы ожидаете увидеть, например, заходя в папку «20200918», и открывая файл «result_1.csv»? Ну правильно, результаты по первой номинации (фондовый рынок) за 2020-09-18, очевидно? Фигушки вам. Во-первых, файл почему-то перезаписан 08.10.2020 (???), во-вторых, если его открыть, и выгрузить, например, информацию по какому-нибудь участнику — там обнаружится, например, 78 записей (!!!) дневных результатов торгов (напомню, со старта конкурса прошло 26 торговых дней). Все на срочном рынке (??? — мы же файл для результатов на фондовом смотрим).

( Читать дальше )

Неделя интрадея в записи

- 16 октября 2020, 20:38

- |

Интрадей торговля это довольно непростое, изматывающее занятие, не каждый прихологически готов для торговли внутри дня. В этом видео я рассказал и показал много полезных фишек касающихся торговли не только внутри дня, но и трейдинга в целом. Например почему полезно делить позицию? Чем плохо переворачиваться внутри дня? И многие другие вопросы!

( Читать дальше )

Методичка по техническому анализу от Goldman Sachs

- 12 октября 2020, 10:35

- |

Предлагаю вашему вниманию Методичку по техническому анализу от Goldman Sachs (см. следующий пост ниже). Авторы методички — Goldman Sachs Sales and Trading Desk. Материалы этой методички я заложил в основу своей книги, и на неё я в книге ссылаюсь. Если уж не этим парням доверять, то я больше не знаю, кому.

Вот, в частности, что в нём написано на одном из слайдов:

▫️Не используйте какой-либо из индикаторов или паттернов в изоляции

▫️Если хотите сформировать view по рынку, смотрите на то, имеется ли дисбаланс в индикаторах и паттернах, указывающий на определенное направление

▫️Фокусируйтесь на процессе и методике

▫️Проводите мульти-таймфреймовый анализ.

▫️То, какой вес вы придаёте индикаторам или паттернам, должно соответствовать порядку тайм-фрейма. Всегда легче играть по тренду, чем против него.

Скачать методичку через телеграм

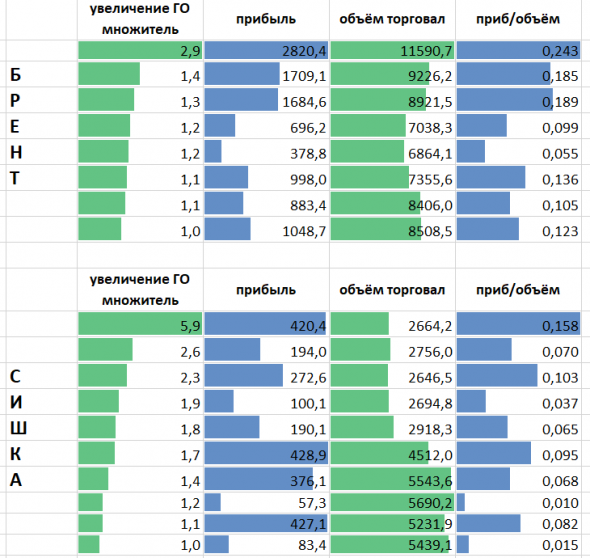

алго - посчитал зависимость прибыли от увеличения г.о.

- 09 октября 2020, 13:28

- |

smart-lab.ru/blog/646157.php

данными поделились, я не сразу понял что по ссылке именно то что мне нужно, поэтому с запозданием пост написал.

Если коротко то когда сильно повышают ГО то прибыльность торговли увеличивается раза в полтора+ по сравнению с тем когда среднее ГО.

( Читать дальше )

Как я понял показатель Хёрста

- 09 октября 2020, 09:41

- |

Опишу, как я понял показатель Хёрста, ознакомившись с ним:

1. Это основной показатель, от которого зависит эффективность трендовой ТС. Чем выше Хёрст — тем лучше работает трендовая ТС.

2. Отрезки с высоким Хёрстом перетекают в отрезки с низким Хёрстом плавно (в соответствии с общефизическим законом постепенной смены состояний), то есть у трейдера есть время заметить изменение условий до того, как трендовая ТС сольёт на низком Хёрсте. Показателем данного перетекания также может являться снижение эффективности трендовой ТС, несмотря на то, что она делает всё так же, как и раньше.

3. На низком Хёрсте можно смело включать контртрендовую ТС.

Если есть дополнения и возражения, буду рад услышать и запомнить.

Всё о налогах с дивидендов. Результаты инвестиций в недвижку за 9 лет. Разбор Татнефти.

- 08 октября 2020, 17:25

- |

Инвестиции:

⭐️40 Алексей рассказал почти все о налогах с дивидендов

⭐️34❤️126 Алексей К [mozg] поделился своим результатом инвестиций в жилую недвижимость в РФ с 2011 по 2020 год (9 лет)

⭐️20 Даниил Николаев: Сравнительный анализ нефтяных компаний России

❤️76 Мартынов: ⚡️Новые прогнозы Максима Орловского, тезисы

⭐️11❤️62 Владимир Литвинов сделал полный разбор компании Татнефть + её SWOT-анализ

про трейдинг:

⭐️18 Как просрать жизнь занимаясь трейдингом VS как стать pro написал успешный трейдер SPAN_method

Подписывайтесь на нашу телегу, чтобы оперативно отслеживать лучшие посты, которые выходят на Смартлабе!

https://t.me/smartlabnews

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал