SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Rumata

Почти всё о налогах с дивидендов

- 29 сентября 2020, 11:59

- |

На просторах интернет я не нашёл какого-то сводного понятного алгоритма о том, как и какие налоги нужно платить с дивидендных выплат, решил сделать свой. По сути это репост моего поста на пульсе и чуть более широко, чем в моём инстаграм проекте @millionby16 (да, сочтите за рекламу :-)

Разберу три основных примера, которые охватывают бОльшую часть налоговых вопросов рядового инвестора. ⠀

1. Акции компаний, которые зарегистрированы в России. ⠀

Тут всё просто — налог с дивидендов 13%. В этом случае налоговым агентом выступает брокер, после поступления дивидендов, он удерживает налог в пользу ФНС. ⠀

2. Компании, зарегистрированные не в России, но ведущие свою основную деятельность на территории РФ. ⠀

Налоговая ставка здесь также 13%, но при этом брокер не удерживает налог и если он не удерживается эмитентом, его нужно уплатить самостоятельно.

Здесь наверно ни для кого не новость, что, например, $AGRO, $ETLN, $TCSG и пр. зарегистрированы на Кипре и с налогом на их дивиденды история именно такая.

$FIVE зарегистрирована в Нидерландах, где уже удерживается налог на дивиденды в размере 15%.

$QIWI зарегистрирована на Кипре, налог не удерживается, но банк эмитент депозитарных расписок (The Bank of New York Mellon) удержит 0.02 USD комиссии на каждую бумагу, а налог в 13% (от суммы, пришедшей на счёт, т.е. уже за вычетом комиссии) всё равно нужно будет заплатить.

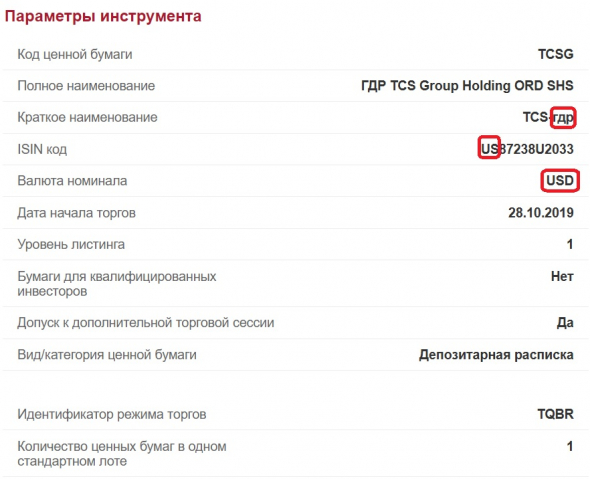

Проверить страну можно на сайте московской биржи — www.moex.com, для этого надо вбить в поиске тикер интересующей вас компании, открыть её страницу и долистать вниз до блока “Параметры инструмента”, там будет указан идентификационный номер бумаги — ISIN, если первые две буквы номера не RU, значит это не российский инструмент. ⠀

Скрин с сайта Мосбиржи на примере $TCSG:

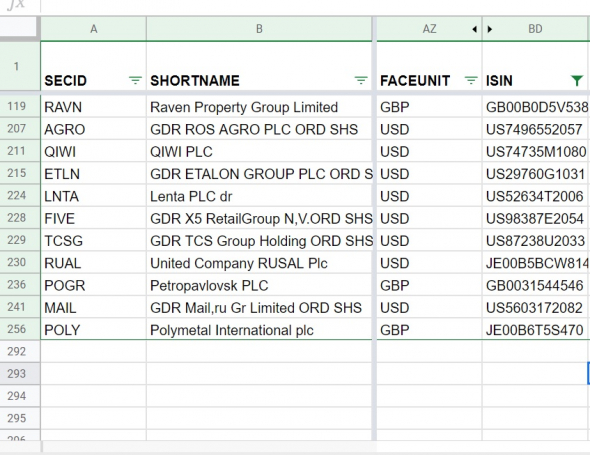

Список компаний с иностранной регистрацией на Август 2020:

⠀ 3. Акции американских компаний ( $AAPL, $KO, $T и пр.)

Здесь два момента.

Ставка налога в США — 30%, именно столько удержит иностранный эмитент при перечислении дивидендов.

Вариант снизить ставку — это подтвердить своё налоговое резидентство в РФ, подписав форму W-8BEN (делается через брокера). После подписания формы эмитент будет удерживать уже только 10%, а вот ещё 3% (до 13% положенных по законодательству РФ) нужно доплатить самому.

Исключение составляют дивиденды по REIT, например $SPG, по ним форма не работает — в любом случае будет удерживаться 30%. ⠀

👉🏻 Почти все дивиденды подлежат налогообложению. Исключениями могут быть различного рода холдинги, которые выплачивают свои дивиденды из дивидендов дочерних компаний, поэтому налог с этих денег уже был уплачен. Пример — $AFKS ⠀

👉🏻 Все дивидендные выплаты, вне зависимости от удержанных налогов, по хорошему нужно отражать в 3-НДФЛ ⠀

Ну и золотое правило — если есть сомнения, посмотрите в любом дивидендном скринере, сколько компания должна выплатить на 1 акцию (эта цифра указана всегда до налогообложения) и сравните с тем, что пришло на счет.

Разница, в большинстве случаев и будет удержанным налогом, но не поленитесь и по спорным активам лучше лишний раз задайте вопрос брокеру.

14К |

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО "Урожай" и ООО "ЦЕНТР-РЕЗЕРВ" присвоен статус "Под наблюдением", ООО «ХРОМОС Инжиниринг» подтвердил ruBB)

🔴ООО «УРОЖАЙ»

АКРА присвоило статус «Под наблюдением» кредитному рейтингу BB-(RU) «Урожай» — небольшой региональный производитель зерновых и...

08:58

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

11:59

Если я не путаю, с Британских бумаг будет удержано 10% (т.е. нужно будет доплатить 3%), Немецких — 15%, т.е. ничего доплачивать не нужно.

Но это не точно =))

По Китаю не в курсе.

Лучше в любом случае уточнить у своего брокера, тогда все вопросы к нему если что, ну или может быть коллеги подскажут.

тут все непросто, налог удерживает не брокер, а эмитент… кажися

Глобально для вас это ничего не меняет — налог удержан.

Технически, заблуждение о том, что налог удерживает эмитент довольно распространено просто потому, что не все брокеры это отражают в понятном виде, в Сбере приходит вообще непонятно что, разбирайся как хочешь, а, например в Тинькове такая детализация есть

Налоговики=государство не собирают с десятков тысяч физиков, администрированием в текущей схеме занимаются брокеры (в большинстве случаев), как эта история обстояла раньше и есть ли ещё эмитенты, которые сами выступают в роли налогового агента вместо брокера мне не ведомо.

И ещё раз.

Брокер или эмитент удерживает налог — это уже вопрос второй, картину в целом это не усложняет

Налог удержан.

Детально по санкциям не подскажу

а для всех без исключения REIT такой налог взимается? есть какая то ссылочка на этот счет?