Избранное трейдера Марат Ю

Цитаты Токарева и Транснефть: все идёт по плану (кроме объемов добычи нефти?)

- 20 декабря 2023, 19:30

- |

«Экспорт нефти из России по системе „Транснефти“ в 2023 году снизился на 4-5% за счет обязательств РФ по сокращению поставок на мировые рынки в рамках сделки ОПЕК+. Об этом сообщил глава „Транснефти“ Николай Токарев в интервью телеканалу „Россия-24“.»

В целом бесполезная информация, более интересно было бы послушать объемы приема нефти в систему Транснефти (ранее был прогноз в 463 млн тонн)

В любом случае нужно активно следить за действиями России в плане сокращений добычи вместе с ОПЕК+ (график с прогнозом от ОПЕК+ прикладываю, но они его пересматривают чуть ли не каждый месяц)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 36 )

Отличная концентрированная и небольшая книга по маркетингу в интернете

- 20 декабря 2023, 16:30

- |

Книга понравилась. Вызывает много идей, много чего себе полезного выписал. Более того, после прочтения купил еще несколько книг Дональда Миллера. Чел пишет очень по делу, бьет прям в точку.

Книга по сути дает готовую маркетинговую стратегию. Вам остается только ответить на приведенные в ней вопросы и заполнить ее своим содержанием.

Одна из важных идей — что надо создавать историю клиента. История, которая расскажет ему, как продукт или услуга сделают его жизнь лучше.

Я не буду приводить конкретные идеи книги, но точно скажу, что мне кажется, что такую книгу надо читать и не раз, конспектировать, а потом еще и пытаться вспомнить, потому что это как настоящий учебник. В книге так и написано, что если вы прочтете книгу и усвоите, то будете знать больше, чем 90% маркетологов😁 И я возможно даже с этим соглашусь.

До меня кстати эту книгу читал Виктор Петров и тоже оставил 5⭐️рецензию. У него вы сможете найти больше конкретных выжимок из книги.

Итоги вебинара SberCIB с ТМК. Спрос на трубы стабилен - СберИнвестиции

- 27 сентября 2023, 20:40

- |

Объем вторичного предложения — 15 млн акций, что составляет 1,5% от общего количества акций Компании. Предложение проводит основной акционер Компании — ТМК Стил Холдинг. Сумма привлеченных денежных средств по результатам SPO может составить около 3-4 млрд руб. Цель сделки — укрепление позиций на рынке акционерного капитала и тестирование рынка. Кроме того, Компания планирует вернуться в базы расчета индексов Московской биржи (для этого нужно увеличить размер free float), что в том числе поспособствует росту ликвидности бумаг.

За 1П23 ТМК отгрузила 2,1 млн т труб. Выручка составила 279 млрд руб., скорректированная EBITDA — 79,2 млрд руб.

( Читать дальше )

Инвесторы продолжают покупать квазироссийские бумаги на внебиржевом рынке

- 20 сентября 2023, 09:44

- |

Российские инвесторы продолжают торговать расписками и евробондами отечественных компаний, которые зарегистрированы за рубежом, выяснили «Ведомости». Но если раньше брокеры покупали эти бумаги у иностранцев, то после того, как в августе ЦБ пригрозил им отзывом лицензий за такую практику, сделки сместились во внутренний контур – теперь они заключаются на внебиржевом рынке между клиентами брокера. Об этом «Ведомостям» рассказали четыре собеседника в крупных брокерах, а также один из клиентов.

Во внутреннем контуре торги продолжают практически все крупные игроки, добавляет один из собеседников в крупном брокере. Но есть, например, активы, на которые действуют ограничения в виде недружественного иностранца в истории владения бумагой, что запрещает провести сделку, продолжает он.

www.vedomosti.ru/investments/articles/2023/09/20/995972-investori-prodolzhayut-pokupat-kvazirossiiskie-bumagi

ЕвроТранс - АЗСы заработали кучу денег и впереди IPO?

- 11 сентября 2023, 12:41

- |

Посмотрел отчет Евротранса (бренд “Трасса”), как яркого представителя downstream'a в нефтянке в России (компания, кстати, скоро выйдет на IPO)

Из интересного:

👉 Выручка рекордная у компании, 45 млрд руб — сравнима с годовой выручкой за прошлый год. В 2023 году планируют выручить 100 млрд руб

👉 Рост выручки трансформируется в операционную и чистую прибыль — цифры за полгода так же сопоставимы с цифрами ЗА ВЕСЬ год (хотя в 2022 году тоже была высокая маржа на АЗС). ЕвроТранс и все АЗК/АЗС находились в суперконъюнктуре

( Читать дальше )

Очень ценные мысли по инвестициям от Говарда Маркса собрал я для вас в этой заметке

- 31 августа 2023, 11:47

- |

Итак, первая часть моей рецензии тут. Все мысли в нее не влезли, поэтому продолжаю:

👉Контроль рисков в благоприятные времена почти не заметен, но все равно необходим

👉Серьезная ошибка — покупать популярные активы по максимальным ценам

👉Отказ от риска = отказ от доходов => надо принимать такой риск, который хорошо окупается

👉Покупайте, когда акции ненавидят, продавайте, когда их любят

👉Очень часто то, что кажется очевидным и с чем согласны все, оказывается неверным

👉Нельзя заработать много денег, покупая то, что нравится всем

👉Лучшие инвестиции совершаются против рынка, это проблемное и неудобное решение.

👉Лучшие возможности там, где большинство просто не станет искать

👉По бумагам, которые рынок считает безопасными, как правило оказывается неинтересная доходность

( Читать дальше )

Как получить доходность, близкую к ключевой ставке ЦБ РФ при помощи ОФЗ-ПК

- 18 августа 2023, 11:44

- |

15 августа Банк России провел экстренное заседание Совета директоров (СД), где под влиянием неослабевающей на тот момент девальвации обменного курса рубля и растущего инфляционного давления, был вынужден увеличить ключевую ставку на 350 б. п. – до 12%. Результат был достигнут – рубль перестал слабеть и даже стал немного укрепляться. При этом ожидаемо выросли ставки на денежном рынке (Money Market, далее − MM) и доходности рублевых облигаций, прежде всего краткосрочных.

Могут ли частные инвесторы воспользоваться этим «щедрым» подарком от регулятора и получить 12% годовых? Что дальше будет со ставками и какие есть альтернативы для вложений? При рассмотрении потенциальных возможностей будем опираться на горизонт инвестирования до конца текущего года (далее ставки могут заметно измениться), то есть на период, на который более или менее определенно можно спрогнозировать динамику ставок. Что-же можно сделать?

( Читать дальше )

Счет после повышения ставки

- 17 августа 2023, 18:14

- |

После повышения ключевой ставки рынок корректируется. Так как у меня крупная позиция в акциях АФК Система можно было бы напрячься, так как многие считают, что Система, МТС и прочие компании с большим долгом сильно потеряют на этом. В чем-то они правы, а в чем-то нет.

Во-первых, повышение ставки ЦБ сразу не влияет на долги МТС и Системы, так как у нее долг главным образом состоит из облигаций. Да, есть оферты, но они разнесены во времени.

И во-вторых, Система озвучила планы по сокращению долга, то есть она не будет рефинансировать долг под более высокую ставку.

И в-третьих, при девальвации у компаний с большим рублевым долгом – в реальности долг сокращается. Происходит волшебство – активы остаются, а долг исчезает.

По Системе и её дочкам в следующие 2 недели выйдут отчеты, надеюсь они порадуют инвесторов. Выйдут подробности по сокращению долгов. IPO дочек я жду весной 2024, надо чтобы скорее завершилась горячая фаза СВО.

Дисконт к публичным дочкам у Системы сейчас уже 8-10 руб., вывод на биржу Биннофарма и Медси еще плюс 8-10 руб. Получаем цель на весну 2024 г. – 34-38 руб. за акцию.

( Читать дальше )

Среднегодовой доход Баффета в размере 44% и различные виды высококачественных инвестиций

- 17 августа 2023, 11:44

- |

Перевод статьи от Base Hit Investing.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

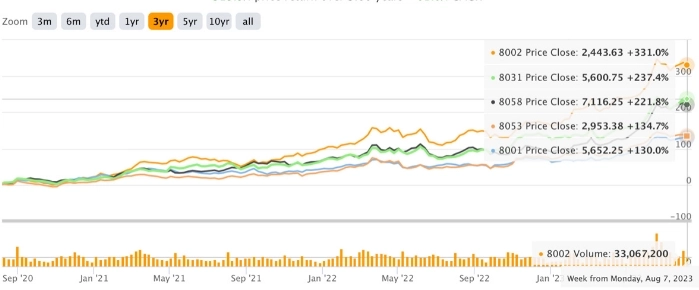

Уоррен Баффет первоначально инвестировал в 5 японских акций в 2020 году, и я не думаю, что многие люди понимают, насколько успешными были эти инвестиции до сих пор:

Источник: Tikr

Источник: Tikr

Первоначальные инвестиции в корзину выросли более чем на 200%:в 3 раза за 3 года, или на 44% в год в среднем по сравнению с первоначальными инвестициями. Каждая акция выросла более чем в 2 раза, одна — в 5 раз, а корзина в совокупности выросла в 3 раза. С тех пор он добавился в корзину, и эти дополнительные покупки также прошли успешно. Этот пост не обязательно посвящен японским акциям. Моя цель здесь — обрисовать некоторые общие темы с недавними инвестициями Баффета в Японию и энергетику и проиллюстрировать, почему, на мой взгляд, он находит много интересного в этих областях.

Общие темы хорошего бизнеса

Точно так же, как мы оцениваем результат инвестиций, хороший бизнес — это тот, который приносит много денег по сравнению с теми деньгами, которые вы должны были в него вложить (т.е. высокую доходность капитала).

( Читать дальше )

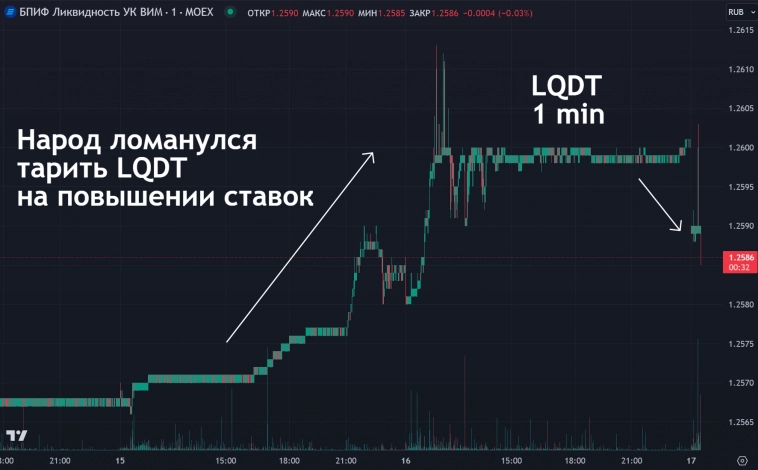

Как маркет-мейкер слегка поимел инвсторов в фонде ВИМ-Ликвидность (LQDT)

- 17 августа 2023, 10:28

- |

Интересная ситуация на LQDT.

Дело в том, что после повышения ключа до 12%, привлекательность фондов ликвидности резко выросла.

Вчера-позавчера на LQDT были рекордные объемы: по ~2 млрд руб в день

Маркетмейкер решил слегка поиметь народ и приподнял ASK (OFFER)… Народ в любом случае туда стучался и переплачивал за более высокий вход.

Сегодня с утра маркетос вернулся в норму, поэтому LQDT утром упал на 0,1% (в теории он вообще никогда падать не должен)

На AKMM все норм, но он не такой популярный — обороты там вчера-позавчера были по 170 млн руб в день

На понижении ставки кстати маркетос может поиметь второй раз в обратную сторону, так что надо быть аккуратнее)

На дневном графике все выглядит более отчетливо

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал