Избранное трейдера pXn

10 лучших облигаций по соотношению риск-доходность

- 05 июня 2023, 09:05

- |

Чем выше доходность, тем выше риск. Думаю многие это знают.

Последнее время вижу тенденцию к увеличению стоимости и, соответственно, снижению доходности облигаций. Но ещё есть интересные идеи, которыми хотел поделиться.

1. ЛСР БО 1Р8

Рейтинг: ruA (эксперт РА)

ISIN: RU000A106888

Стоимость облигации: 102,49%

НКД: 6,64 р.

Доходность к погашению: 12% (купоны 12,75%)

Дата погашения: 13.05.2026

Обзор компании тут.

2. ТГК-14 1Р1

Рейтинг: ruBBB+ (эксперт РА)

ISIN: RU000A1066J2

Стоимость облигации: 103,7%

НКД: 12,27 р.

Доходность к погашению: 13,05% (купоны 14%)

Дата погашения: 30.04.2026

Обзор компании тут.

3. Уральская сталь 1P01

Рейтинг: А(RU) от АКРА

ISIN: RU000A105Q63

Стоимость облигации: 100,94%

НКД: 46,75 р.

Доходность к погашению: 10,94% (купоны 14%)

Дата погашения: 25.12.2025

Обзор компании тут.

4. ЕвроТранс3

Рейтинг: А- (RU) от АКРА

ISIN: RU000A1061K1

Стоимость облигации: 103,49%

НКД: 0,75 р.

Доходность к погашению: 13% (купоны 13,6%)

Дата погашения: 14.03.2027

5. СэтлГрБ2Р1

Рейтинг: ruA+ (эксперт РА)

ISIN: RU000A1053А9

( Читать дальше )

- комментировать

- 6.3К | ★19

- Комментарии ( 7 )

Налогообложение НКД

- 01 июня 2023, 10:13

- |

Вчера Правительством РФ внесен в Государственную Думу законопроект, предусматривающий, в т.ч. изменение подходов к налогообложению купонного дохода по облигациям.

Ассоциация с 2021 г. вела диалог с Банком России, представителями исполнительной и законодательной власти о необходимости изменения подходов, применяемых брокерами при налогообложении купонного дохода и устранении как двойного налогообложения, так и фактического завышения удерживаемых сумм #НДФЛ - когда налог удерживался со всей суммы купона, а не с финансового результата.

Поправки в ст. 214.1 НК РФ внесут в налоговое законодательство понятие накопленного купонного дохода (НКД) и установят, что суммы НКД, уплаченные при приобретении облигации, будут уменьшать первый купонный доход, полученный после её приобретения. Вступление изменений в силу предусмотрено через месяц после официального опубликования закона. Его принятие мы ожидаем не позднее июля 2023г.

Внесение изменений в Налоговый кодекс обеспечит справедливое налогообложение доходов инвесторов, а также приведёт к снижению волатильности и повышению ликвидности долгового рынка, т.к. инвесторы смогут приобретать облигации без финансовых потерь, не дожидаясь обнуления НКД.

( Читать дальше )

Докупили себе долларов

- 31 мая 2023, 08:25

- |

Вчера мы (упрощенно — Иволга Капитал) возобновили покупку валюты. Купили доллар. Будет пробой вверх недавних локальных максимумов в евро и юане — докупим их. Покупать валюту начали в прошлом декабре. Всего на нее приходится примерно половина наших накоплений. Сама валюта поделена почти поровну между долларом, евро и юанем. Юаня чуть меньше.

Научились размещать на денежном рынке доллары. Об этом напишу отдельно. Купленные евро и юани продолжают лежать мертвым грузом, без движения и выгоды.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

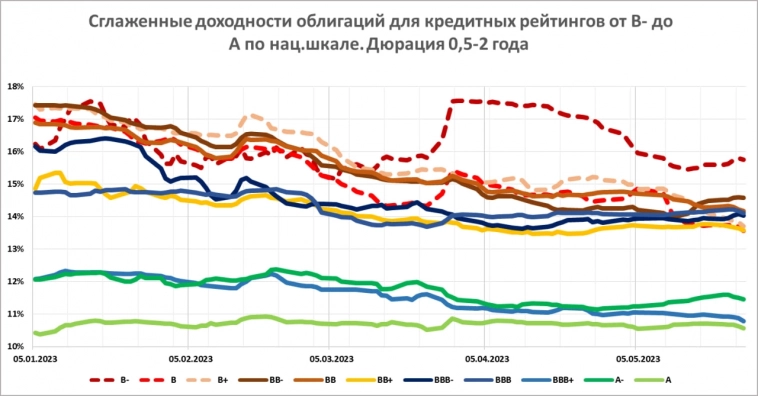

Доходности ВДО в зависимости от рейтингов. И таблица с премиями доходностей

- 30 мая 2023, 07:07

- |

Динамика облигационных доходностей в зависимости от кредитного рейтинга.

Два не новых, но усиливающихся вывода.

Первый. Доходности всех подряд ВДО (рейтинги от В- до ВВВ) собрались почти в точку, и это говорит о крайнем спокойствии рынка. То, что ВДО остаются заметно доходнее депозитов и денежного рынка, хорошо, но положения не оправдывает. Либо избыток новых размещений начнет давить на доходности менее качественных бумаг вверх и на цены вниз, либо общая коррекция рынка однажды больно отразится на высокодоходном сегменте. Либо, вероятнее того и другого, дефолты распределят доходности по более справедливой шкале.

Второй, в уточнение первого. Если доходности рейтингов В и В+ равны или ниже доходностей ВВВ- и ВВВ, то в сегменте «сингл би» делать нечего. Верещагин, уходи с баркаса. Риски между 6 рейтинговыми ступенями слишком не равны.

( Читать дальше )

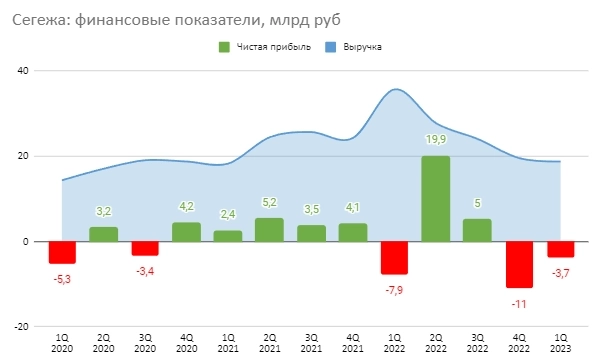

Сегежа продолжает генерировать сплошные убытки, отчет за 1 квартал 2023 года

- 24 мая 2023, 18:36

- |

Начинаем традиционно с операционных показателей и производства. Они падают по всем фронтам

Основная маржа исторически — в пиломатериалах. Пока очень далеки от планов в 3 млн м3 — кажется это нереально в текущих условиях.

В бумаге все так же

( Читать дальше )

Что делать с акциями красного? 🚀

- 24 мая 2023, 15:17

- |

В заявлении биржи отмечена следующая причина:

«В связи с неустранением организацией допущенного нарушения по корпоративному управлению в установленный биржей срок».

Каких именно — хз 🤷♂️

Если в целом рассмотреть ситуацию, то для Магнита не многое меняется с тз обращения на бирже 😉

Но есть нюанс — брокеры могут теперь изменить маржинальные требования по бумаге и все шортисты которые сидят в бумаге из-за того, компания не объявила дивиденды и не показала отчет 📑 вылетят в трубу, как только по бумаге сделает запрет на шорт и/или повысят требования 😅

А тем временем на балансе дочки Магнита 230 млрд рублей кэша, при этом капитализация компании — 426 млрд. 🚀 а актив подошел на глобальную линию поддержки 🔥

*не является ИИР

🐳- Покупаем

👀- наблюдаем

🤬 в ж*** его

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Стабильный убыток в Сегеже, почти как в Газпроме

- 24 мая 2023, 09:09

- |

( Читать дальше )

Газпром отказался от выплаты финальных дивидендов за 2022!

- 23 мая 2023, 15:51

- |

«Рекомендовать годовому Общему собранию акционеров Общества по итогам 2022 года дивиденды по акциям ПАО «Газпром» не объявлять и не выплачивать», — говорится в материалах компании.

Ранее Газпром уже выплатил своим акционерам дивиденды за I полугодие 2022 г. из расчета 51,03 руб.

Инвестора «Алешу», поверевшего в «наше достояние», снова прокатили)

Удобный вывод с брокерского счета через СБП

- 22 мая 2023, 17:00

- |

«Финам» первым на фондовом рынке внедрил сервис вывода денежных средств с брокерского счета в сторонние банки через Систему быстрых платежей (СБП).

Использование СБП позволяет сократить срок вывода денежных средств с нескольких часов до нескольких минут. Упростилась и сама процедура: в личном кабинете в разделе «Вывод» — «В другой банк» достаточно выбрать банк, подключенный к СБП, указать сумму и нажать кнопку «Вывести». Средства поступят на счет через несколько минут при подаче заявки до 17:00 мск.

Через СБП с брокерского счета можно вывести от 1000 до 1 000 000 рублей, но не более 80% от суммы свободных средств на счете клиента. Комиссия за операцию составляет 100 рублей вне зависимости от размера выводимой суммы. Воспользоваться сервисом вывода средств через СБП можно не более одного раза в день. Брокер обрабатывает заявки на вывод средств только в рабочие дни.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал