Избранное трейдера Человек и Роботы

Когда нужно становиться жадным ?

- 27 февраля 2020, 20:07

- |

Один из таких «волшебных ключиков», открывающих двери в «комнату с несметными сокровищами» является ценовой индекс муниципальных облигаций MICEXMBICP (он же RUMBICP).

Сейчас 99,99% читателей широко раскрыли свои глаза и начали хлопать ресницами… но не взлетели. :)

Итак, что эта за штука такая и как ей пользоваться?

Посмотрите на чудесный недельный график ниже.

Если говорить простым языком, то индекс MICEXMBICP показывает насколько дорого или дёшево стоят муниципальные (читай надёжные) облигации РФ.

Уровень цены выше 100 означает состояние спокойствия и некой эйфории на фондовом рынке в целом.

Ликвидности так много, что она раздувает портфели крупных институциональных инвесторов до безобразия.

С рынка сметается всё более-менее интересное, начинает расти средняя цена муниципальных облигаций (падает доходность).

( Читать дальше )

- комментировать

- 10.9К | ★171

- Комментарии ( 64 )

Как заработать 100% и более

- 24 февраля 2020, 10:06

- |

Прошлый мой пост про прибыль от биржи удивил много людей.

Сейчас покажу изнутри механику, как это работает.

Этот принцип знают все успешные инвесторы и биржевики.

Но очень тщательно скрывают.

Решил Вам показать кусочек грааля, там есть еще элементы и свои нюансы, но это основа.

Итак, начнем.

Спекуляция и инвестиции — это бизнес.

Причем серьезный бизнес.

И цель любого бизнеса это — получение прибыли.

Сначала про 100%

Помните, еще убыточные сделки и комиссии никто не отменял.

Они будут их тоже надо учитывать.

В моем примере для простоты понимания я их не указывал.

Для наглядности пример (в среднем)

100% -это

100% — это 1 сделка на 100 процентов

100% - это 2 по 50%

100% - это 3 по 33%

100% - это 10 по 10%

100% - это 20 по 5%

И так далее. Думаю, смысл понятен…

И еще, очень внимательно смотрим. Важно!

Суть. Каждые следующие 100 %, заработать в два раза легче, чем предыдущие.

( Читать дальше )

Я-ТИХАЯ ГАВАНА. Приглашаю ВАС в свою команду.

- 07 февраля 2020, 14:37

- |

Вернулся потому что совесть заела а не потому что нужны очередные деньги в управление.

Я Тихая Гавана. Меня теперь здесь будет много надолго.

Мы снова начнем зарабатывать на рынке торгуя самые элитные биржевые инструменты в мире.

Да и я снова знаю как это сделать!

Я много раз уходил с сайта, но жизненные обстоятельства меня заставляли снова и снова возвращаться к вам.

Поймите меня жить на что то же надо.

Немного о себе.

Раньше я жил в Краснодаре. Чем я только на рынке не торговал. Акции, фьючи, крипта, опционы, беляши.

В Краснодаре у меня были БЕЛКИ. Мои белки после каждых выходных говорили куда пойдет рынок.

Я делал прогнозы выкладывал их на сайте без сделок.

Результаты моей торговли? Да зачем они вам? А вам только покажу как мы будем зарабатывать.

( Читать дальше )

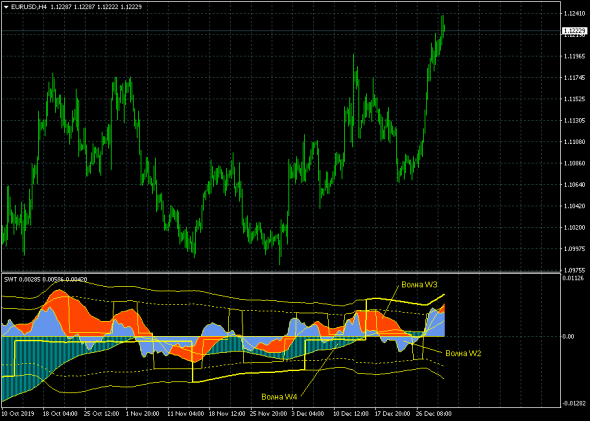

SWT-метод. О фильтрах и спектральном анализе

- 29 января 2020, 19:32

- |

Рис.1.1. Отображение индикатора SWT в режиме по умолчанию

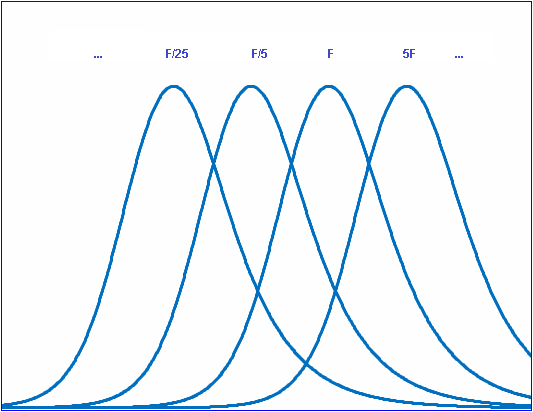

Технически разделение производится с помощью системы полосовых фильтров (см.рис.1.2), на вход которых поступает временной ряд, соответствующий графику цены, а на выходе получается набор функций времени, на которые этот сигнал разделяется.

( Читать дальше )

Бэнкинг по-русски: Какая информация попадает в Росфинмониторинг от банков ?

- 19 января 2020, 16:35

- |

Финмониторинг не обменивается данными с в автоматическом режиме ФНС!!!

— 600 тыс руб вообще не основной критерий для отправки сообщений — это миф, там много иных критериев которые могут сработать и раньше и не работать и свыше 600 тыс.

— С высокой долей вероятности ваше налоговая инспекция никогда не узнает о тех операциях, сведения о которых были направлены банком или брокером в Росфинмониторинг.

Лишь крайне ограниченный список сведений получает ФНС от Росфинмониторинга, ниже приведены эти данные

--------

| N п/п | Вид информации | Периодичность представления (обновления) |

( Читать дальше )

итоги 2019

- 31 декабря 2019, 11:58

- |

Алготорговля в 2019

Чет подустал. Америка с россией торговать крайне неудобно. Рабочий день с 9.30 до 12 ночи. Причем никаких праздников совсем. И отпусков. Поехал в отпуск — берешь планшет и ноутбук. Счас хорошо — везде есть интернет. Надо понимать, что рабочий сервер так же требует внимания и администрирования.

За год высыпалось 27 технических проблем, всякие подвисания, вылетания, дисконекты, внезапные лишние позы. Из них эпические — на NYSE поменяли название тикера — пока заметил и разбирался -1500$; IB потребовало заполнить анкету и отключило торговлю, пока разбирался и заполнял анкету -2000$. В IB поменяли api и тслабовский коннектор стал еле работать. Счас вроде починили.

По тслабу обращался в техподдержку 15раз. много багов было по IB, например тслаб просто внезапно вис пару раз в неделю, но все исправили. На багах связки тслаб+IB проеплось где то 5000$ (веду записи и учет). Счас более-менее работает и годно для торговли.

( Читать дальше )

Модель Курбаковского, сглаживание и нормировка

- 14 декабря 2019, 13:03

- |

Большое спасибо Виталию Курбаковскому, что опубликовал свою обобщенную модель ценообразования опционов (1, 2, 3, 4, 5). Давно хотелось подобную модель, с минимум параметров, физический смысл которых был бы более-менее понятен. Чтобы можно было осознано свои параметры модели задавать, а не подгоняться под рынок и слепо за ним идти. Модель, которую использует биржа (с шестью параметрами ABCDES) под такой запрос не подходит. Попробуй там пойми, все ли шесть параметров сейчас имеют справедливые и оправданные значения, или с каким-то из параметров можно поспорить. И слишком уж она гибкая. Бывало смотришь — выскочила какая-то котировка за модель, только соберешься по ней ударить, а программа параметры модели подкорректировала и услужливо изогнула кривую с учетом новой котировки. И то, что только что

выбивалось за модель, стало ей соответствовать. Пробовал еще модель китайской улыбки, там и параметров поменьше и смысл у них попонятнее, но очень уж плохо она подгоняется под рынок. И тут, на счастье, Виталий поделился своей моделью и все подробно объяснил. Реализовал у себя и оказалось — то что надо. И в рынок хорошо вписывается, и параметры имеет понятные.

( Читать дальше )

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

- комментировать

- 45.5К |

- Комментарии ( 34 )

Как масштабировать (продать) успешную торговую систему?

- 18 ноября 2019, 03:09

- |

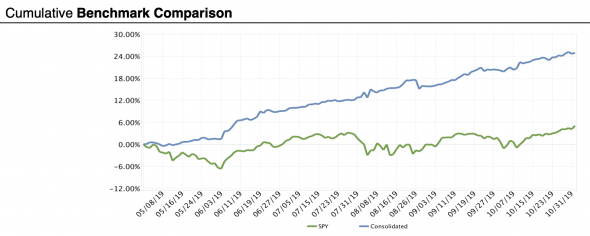

Представим ситуацию: некий частный инвестор, после 6 лет изучения американского рынка, разработал торговую систему (давайте сразу приведем график для наглядности):

Немного подробнее:

- работает как на растущем, так и на падающем рынке

- доходность 50% годовых, (в USD)

- максимальная просадка 2%

- капиталоёмкость ограничена ~100 млн. USD. Чем больше денег будет задействовано, тем теоретически ниже доходность.

В систему инвестирован личный капитал, естественно хочется масштабировать. Как это сделать?

Пара известных вариантов:

fundseeder.com Предлагают предоставить им доступ к информации о сделках на счёте. Взамен трейдер получает красивые графики и верифицированную статистику, которую можно показывать третьим лицам, и самое главное гипотетическую помощь в поиске инвесторов. Попытка выяснить, каким критериям нужно соответствовать и на какие суммы инвестиций рассчитывать, конкретных ответов не принесла.

( Читать дальше )

Страдания на фондЕ и система черепах

- 17 ноября 2019, 20:37

- |

Периодически читаю про мучения с определением точки входа/выхода торгующих акциями на фондовом рынке. Для индексов наверное тоже будет справедливо.

Сразу скажу, что речь не внутридневной торговле. И не для тех, кто все знает и умеет.

Если у вас нет никаких правил, ничего кроме интуиции и любое действие доставляет вам пытки при принятии решения, что мешает вам использовать простейшие формализованные правила системы Turtle (Черепашек). На монотонно растущем рынке они дают эффект.

Об авторе системы Turtle.

Система Turtle исторически неразрывно связана с именем Ричада Денниса и одним из самых известных и удачных случаев применения механических торговых стратегий (МТС), основанных на жестких, оттестированных на исторических данных, правилах поведения на рынке.

Ричард Деннис является примером успешного трейдера, за 16 лет торговли (в начала 70-х годов) он увеличил свое состояние с $400 до $200 млн. (Отметим, что $400 в начале 70-х — это примерно $20000 сегодня — инфляция однако.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал