Избранное трейдера Иван

Алмазная история Алросы

- 25 января 2022, 19:45

- |

Пока все модные акции валятся в тартарары (захватывая с собой и немодные) — время искать и покупать только качественные активы с понятными дивидендами. Из российских это преимущественно экспортеры с уникальным продуктом, на который нет смысла накладывать санкции.

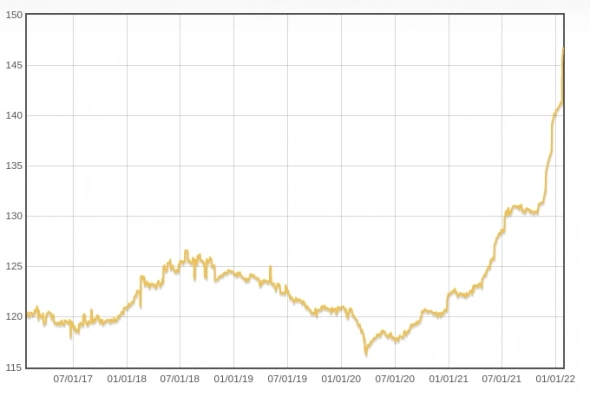

Недельный график в рублях, и кажется, что недешево (возможно так оно и есть). Лои были 56,9 рублей на COVID-19, сейчас — 105 рублей.

В долларах ситуация кстати лучше, 1.3 доллара против минимума в 0.7 баксов.

Что продают? Алмазы, цены на которые выглядят примерно так (хотя это индекс, там разброс между каратами очень широкий):

( Читать дальше )

- комментировать

- 9.5К | ★5

- Комментарии ( 35 )

En+ Group: прицел на ESG-будущее

- 26 августа 2021, 09:22

- |

Введение

На российском рынке все меньше идей, которые можно смело купить по адекватной цене с прицелом на 3-5-10 лет. На мой взгляд, одна из таких компания En+ — крупнейший в мире производитель низкоуглеродного алюминия. Компания состоит из двух сегментов: металлургический и энергетический.

Металлургический сегмент в основном представлен пакетом акций в компании Русал (доля 56.9%), финансовые показатели которого En+ полностью консолидирует (что не совсем верно). Мощность заводов 3.8 млн тонн алюминия в год.

Энергетический сегмент представлен Гидроэлектростанциями (5 штук), Теплоэлектростанциями (16 штук) и Абаканской солнечной энергетической станцией. Общий уровень производства достигает более 82 кВтч. Так же у En+ есть небольшой угольный сегмент для снабжения своих ТЭЦ.

Начнем с его величества – Графика с лондонской биржи. Во-первых, потому что любой нормальный инвестор в российскую экономику должен мыслить в том числе и в долларах, а не тугриках и боливарах. А во-вторых – просто лень склеивать 2 графика (ENPL и ENPG), которые возникли из-за процесса редомициляции на родину (в Калининград).

( Читать дальше )

Интер РАО – вскрытие кубышки

- 13 августа 2021, 15:16

- |

В последнее время читаю множество комментариев про российскую энергетику – «сектор неинтересен для инвесторов», «падающие ножи», некоторые эксперты, такие как Тимофей Мартынов компанию Интер РАО вообще называют value-trap и проклинают того доходягу, из-за которого пришлось купить немного данных акций.

Данным постом хотелось бы немного «заглянуть внутрь» компании, в ее прошлое, настоящее и будущее, опровергнув или подтвердив множество фактов, мифов и домыслов.

Воспользуемся инструментарием постройки графиков смартлаб, дабы сэкономить время на вбивании этого всего добра в свою базу данных.

Операционные показатели

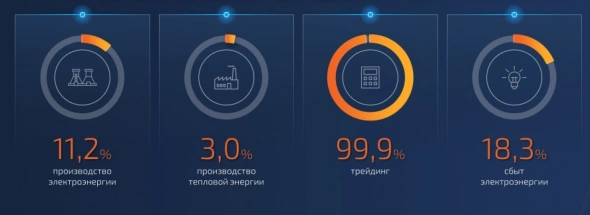

Компания топ-4 в электрогенерации (выше только Росатом, Русгидро и ГЭХ), топ-4 по теплогенерации, топ1 сбыт, и монополист в трейдинге (экспорт электроэнергии).

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 59 )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

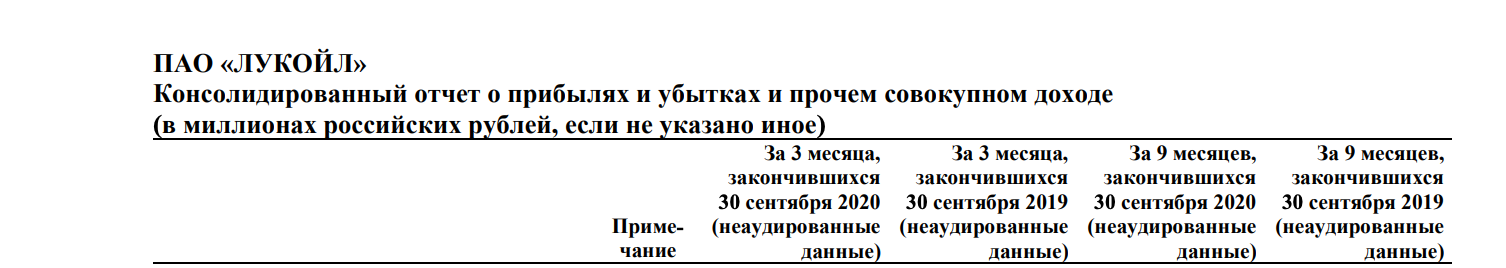

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

- комментировать

- 18.8К |

- Комментарии ( 18 )

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

( Читать дальше )

- комментировать

- 15.1К |

- Комментарии ( 62 )

Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

- комментировать

- 14.1К |

- Комментарии ( 64 )

Как и когда лучше инвестировать в жилье. Или как его получить вообще даром.

- 27 декабря 2020, 13:52

- |

Ну квартиру или другую недвижимость всегда лучше приобретать из необходимости, так как очень сильный неликвид. И всегда стоит при выборе недвижки уделять большое внимание месту ее расположения. У нас демографические проблемы, из за которых численность населения во многих городах и селах стремительно уменьшается и инвестировать в этом месте в бетон, очень сомнительное мероприятие. Или покупать жилье на окраинах мегаполисов за окружными дорогами в «человейниках» с огромным количеством этажей и подъездов. Человек если и едет жить за город, то это скорее будет индивидуальный жилой дом, чем барак. Поэтому все более менее благополучные семьи изначально рассматривают такие варианты, как старт и со временем его покинут. Останутся только не благополучные с пристрастием к алкоголю и наркотикам, которые превратят этот дом в самое настоящее гетто. Плюс, из за отрицательной демографии всегда могут изменится тенденции и начнется обратный отток из мегаполиса. Человек может пересмотреть ценности и решить, что нет ни какой экономической целесообразности часть своей жизни отдавать на дороги и вечную суету, когда можно вернутся в центр региона и получать хоть и меньшую зарплату, но иметь гораздо больше свободного времени для жизни и увлечений.

( Читать дальше )

Нижнекамскнефтехим: 2021 - 11,3 руб. дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ

- 08 августа 2020, 12:12

- |

дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" /> дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" />В этой статье я завершаю рассмотрение финансовой модели развития компании Нижнекамскнефтехим (НКНХ) на предстоящие 10 лет с 2021 по 2030 (финальная модель), в рамках которой интуитивные ощущения чего-то светлого материализуются в цифры. По моему расчету акция НКНХ привилегированная будет стоить в районе 525 руб. с дивидендной доходностью при такой цене около 5%, а суммарный объем выплаченных дивидендов за 10 лет составит около 200 руб. на акцию. 2020 год я вижу слабым и не беру в расчеты по известным причинам и, считаю, его нужно использовать для набора лонговой позиции, используя моменты слабости бумаги. |

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 97 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал