Блог им. Investor_Sergei

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

Можно сделать на сайте или мобильном приложении брокера или через его клиентскую поддержку.

В этой справке содержатся все сведения, которые необходимы для декларации.

Шаг 2️⃣: самостоятельно проверяем размер налога, который необходимо уплатить

Можно не заморачиваться, я но всегда перепроверяю. Переношу все сведения в отдельную таблицу (Excel или Google Документы). Когда я делал первый раз так, то неожиданно обнаружил, что брокер насчитал на некоторые бумаги налог в 30%, хотя у меня уже была подписана форма 8W-ben.

Оказалось, все дивиденды до даты подписания формы подлежали 30% налогу. Поэтому я внес в декларацию дивы, пришедшие после даты подписания формы.

Также выясняем к какой юрисдикции относится компания. Не все иностранные компании базируются в США. Например, TCS Group (Тинькофф) прописаны на Кипре, поэтому необходимо платить полную сумму налога в 13%.

Шаг 3️⃣: заполняем декларацию в личном кабинете налогоплательщика на сайте налоговой

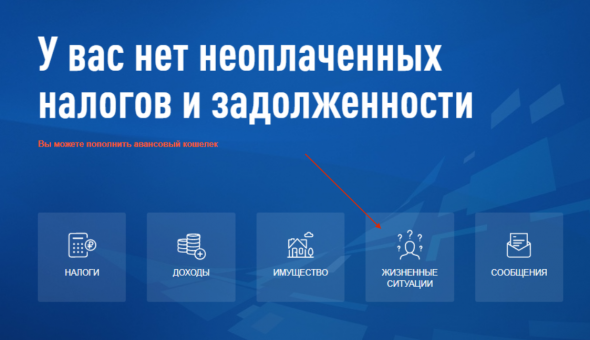

- Выбираем пункт «Жизненные ситуации»

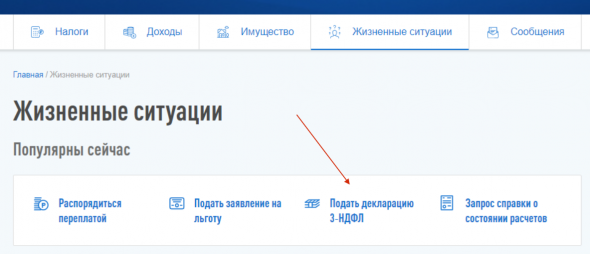

- Далее «Подать декларацию 3-НДФЛ»

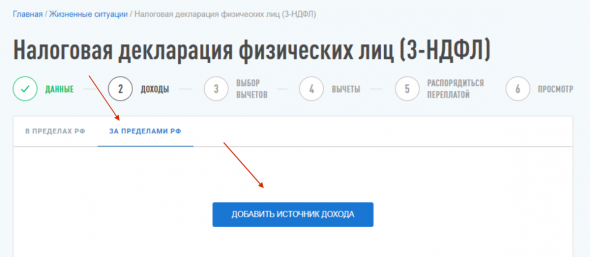

- На шаге 2 «Доходы» выбираем «За пределами РФ» и жмем «Добавить источник дохода»

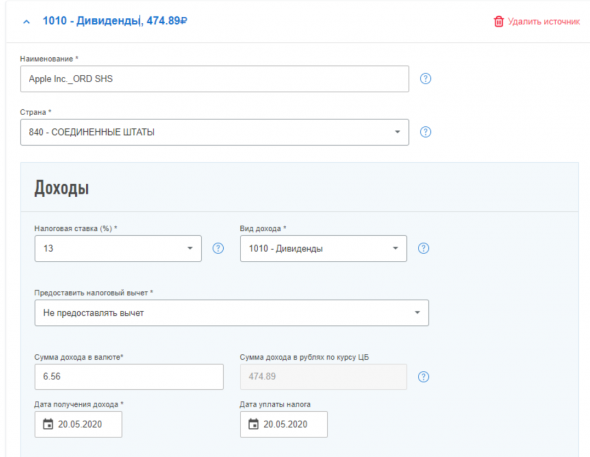

- Далее нужные сведения смотрим в запрошенной ранее у брокера справке.

- Копируем название ценной бумаги из справки.

- Указываем страну.

- Указываем налоговую ставку 13%.

- Вид дохода — 1010 — Дивиденды.

- Выбираем «Не предоставлять вычет».

- Указываем сумму дохода в валюте — смотрим с правке. Внимание! Надо указывать по сумму до вычета налога.

- Указываем дату получения дивидендов.

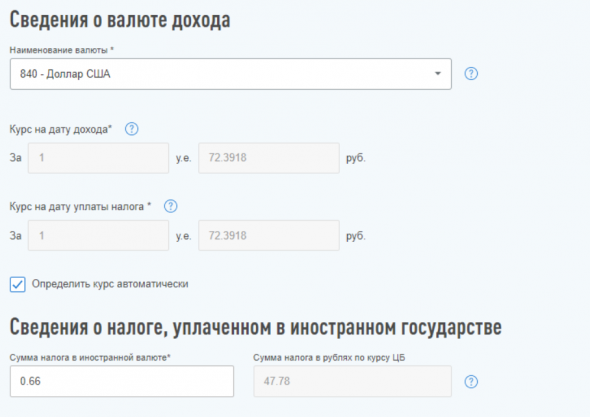

- Выбираем валюту.

- Ставим галочку «Определить курс автоматически», чтобы программа сама посчитала стоимость в рублях.

- Сведения о налоге, уплаченном в иностранном государстве.

- Вот тут надо смотреть в какой стране прописана компания.

- Если на Кипре — указываем 0, тогда заплатим 13% налога.

- Если в США —указываем сумму из справки. Это те самые 10%, которые забрала налоговая США. А наша налоговая благодаря этим сведениям заберет оставшиеся 3%.

- Если не подписана форма 8W-ben, также указываем сумму из справки. Налоговая ничего не спишет, так как сумма налога списанного за рубежом 30%.

Таким макаром нужно указать в качестве отдельного источника дохода каждое поступление дивидендов.

Завершаем заполнение декларации. К декларации прикрепляем документы: договор брокерского обслуживания и Справку о доходах за пределами РФ из п. 1.

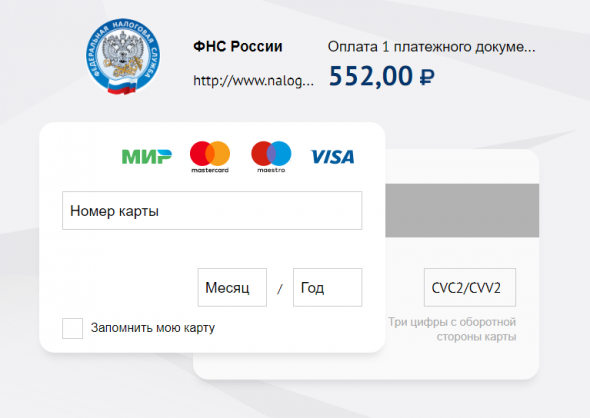

В конце система покажет вам сумму налога, который необходимо заплатить.

Можно сделать сразу, но надо помнить, что декларация еще не проверена. А можно и до крайнего срока — июля.

❓ С какими проблемами сталкивались при оплате налога на дивиденды?

—

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- IT

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- банковские карты

- биткоин

- БКС

- блокировка

- блокировка активов

- БПИФ

- БПИФ Альфа-Капитал Денежный рынок

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- иис-3

- инвестиции

- иностранные акции

- итоги

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- ключевая ставка

- Ключевая ставка ЦБ РФ

- Книги

- конференция смартлаба

- коронавирус

- кофе

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- НСЖ

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- портфель

- Портфель инвестора

- путешествие

- Путешествия

- рецензия на книгу

- Санкт-Петербургская биржа

- сбер

- сбербанк

- скидки

- смартлаб

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- т-инвестиции

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- эксперимент

- Яндекс

Если через российских, то глупость этим заниматься.

Через рос. глупость, потому что брокерня, то что нужно подает в ФНС. За всем остальным никто не следит.

Эт я так… добавляю к комментарию. :)

Указывать эти доходы все равно необходимо. И еще есть маленькая вероятность, что может еще и наша налоговая начислить 13%, поверх 30%, так как не подписана форма 8W-ben.

Аргумент Минфина/ФНС о начислении российского НДФЛ 13% из-за отсутствия 8W-ben считаю очень спорным. В ситуации, когда форма 8W-ben подписана позже, чем пришли какие-то дивиденды, этот аргумент отбивается вообще легко. В остальных случаях тоже можно найти аргументы в пользу инвестора: например, если сумма дивидендов незначительная, а форма 8W-ben у брокера платная. Так что если налоговая неожиданно выкатит такую претензию (что маловероятно), то всё это можно оспаривать с хорошими шансами через вышестоящий налоговый орган и далее в суде.

Я тоже считаю очень спорным, но возможны неприятности. Шанс хоть небольшой, но он есть.

А если, что то упустишь или не правильно сосчитаешь, штраф прилетит?

Это до поры, ибо нахлобучить вас могут за 3 предшествующих года+меня+штраф. Будете на вычет за свой бетон новый подавать декларашку, а вам в ответ прилетит акт с дивиками. Но это частности.

Адепты IB не забывайте про автоматический обмен межстрановой налоговой информацией в котором участвуют всякие Кипры, США и Россия. Вас не трогают до тех пор, пока процесс нагибания не автоматизирован. И недавнее введение единых налоговых счетов большой шаг в сторону такой автоматизации.

Раньше фонда была не интересна налоговым ибо выхлоп был три копейки. Сейчас, с учетом взрыва популярности и вала новых счетов, как дописточник закрытия дыр в бюджете, 3% не плохой и беспроигрышный вариант

oleg911, а?

что это значит?

Вот, например, есть Полиметалл с ISIN — JE00B6T5S470. И есть, к примеру, Киви с ISIN US74735M1080. Они оба считаются иностранными компаниями? Для обеих нужно подписывать W8BEN? Порядок декларирования одинаков?

8W-ben

Вот бы ещё название формы было правильно написано.

Старпом, если нужно отчитаться исключительно по дивидендам иностранных компаний, то заполняйте только раздел «Доход за пределами РФ».

Кроме того, в вашем «Личном кабинете налогоплательщика» о ваших доходах и уплаченных налогах от налоговых агентов в РФ все сведения уже должны быть загружены.

Статья, на которую вы ссылаетесь, не абсолютно корректна. И в ней другой контекст: если хочешь вычеты предъявить, то покажи свою налоговую базу от которой будем вычитать...

Это МТС. Он в РФ, но платит за него JPMORGAN в долларах…

> Таким макаром нужно указать в качестве отдельного источника дохода каждое поступление дивидендов.

так и новый год наступит в процессе заполнения...

Пусть либо налоговая / брокер сами все считают либо идут в /dev/null

Привет!

Вопрос по Simon Property Group

Слышал, что w8 не распространяется на операторов коммерческой недвижимости. Сколько надо платить за дивы от них? Икак проверить, сколько тинькофф заплатил за меня?

ага! месяц со сбером воюю, нихрена добиться не могу

Я не подавал. В теории надо заплатить 3% у меня это будет 200 руб. Мне их заплатить не жалко, но там штук 20 поступлений от разных эмитентов. и надо вникать и разбредаться. Последствия, насколько понял -штраф до 40% от невыплаченного. Ну переплачу я 100 руб. Если кто то в налоговой вдруг решит что надо потратить время специалиста ради этих грошей.

Хотя ИМХО- лучше бы это брокерам вменили. Как налоговым агентам. И гос-ву спокойней, что все заплатят (кто через рос брокеров работают) и физикам мороки меньше

Доброе всем!

Подал декларацию 3-НДФЛ по дивидендам с иностранных акций. Подробно расписал сколько начислено, сколько удержано налога. сколько к доплате в РФ. Предоставил отчеты брокера, справку 1042-S. А в налоговой на все забили и выкатили 13% с начисленных дивов. Кто-нибудь сталкивался с таким? Как решали?

Ол Ш, Претензию подал, ее ни кто не читал. Дали формальный ответ: идет камеральная проверка, разберемся, ждите.

Сегодня получил результат проверки: «Выявлены нарушения»

Теперь ждем акта

Есть знатоки?