Избранное трейдера Инвестор Эдуард

Газпромнефть по итогам 2023г ожидает роста объемов реализации судового топлива к показателю 2022 года на уровне 25%

- 03 августа 2023, 11:19

- |

«Емкость внутреннего рынка судовых топлив по итогам 2022 года составила порядка 6,1-6,3 млн тонн. В 2023 году мы прогнозируем положительную динамику потребления судовых топлив и ожидаем рост примерно на 20%, до годового показателя 7,4-7,5 млн тонн», — рассказал генеральный директор "Газпромнефть Марин Бункер" Антон Соболев. - «Что касается „Газпромнефть Марин Бункер“, то по итогам 2023 года мы ожидаем роста объемов реализации судового топлива к показателю 2022 года — на уровне 25%, что выше темпов восстановления рынка в целом», — добавил он.

По словам Соболева, с момента начала СПГ-бункеровки «Газпромнефть Марин Бункер» провела в Усть-Луге более 50 заправок российских судов сжиженным природным газом.

«В структуре наших продаж более 95% составляет судовое топливо высокого экологического класса — низкосернистые и ультранизкосернистые продукты. Применение таких видов судовых топлив особенно важно в чувствительных к экологическому воздействию регионах, например, на Балтике и в арктической зоне. „Газпромнефть Марин Бункер“ является лидером экологической бункеровки в Арктике: предприятие заправляет каждое второе судно в арктических портах и на Северном морском пути», — заявил он.

( Читать дальше )

- комментировать

- 178 | ★2

- Комментарии ( 0 )

🌾 Куйбышевазот(KAZT) - проблемы в секторе удобрений уже начались

- 03 августа 2023, 10:35

- |

▫️ прогноз. Чистая прибыль 2022: 28 млрд ₽ (+29% г/г)

▫️ fwd P/E 2023: 11

▫️ Дивиденды fwd 2023: 3%

▫️ P/B: 1,8

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Дивидендная политика компании предполагает распределение не менее 30% чистой прибыли по РСБУ. За 2022г компания заплатила дивиденды в размере 35 рублей на акцию, что при условии выплаты30% от ЧП указывает на чистую прибыль в 28 млрд за прошлый год, что вполне соответствует ценам на удобрения в 2022м году и среднему курсу рубля.

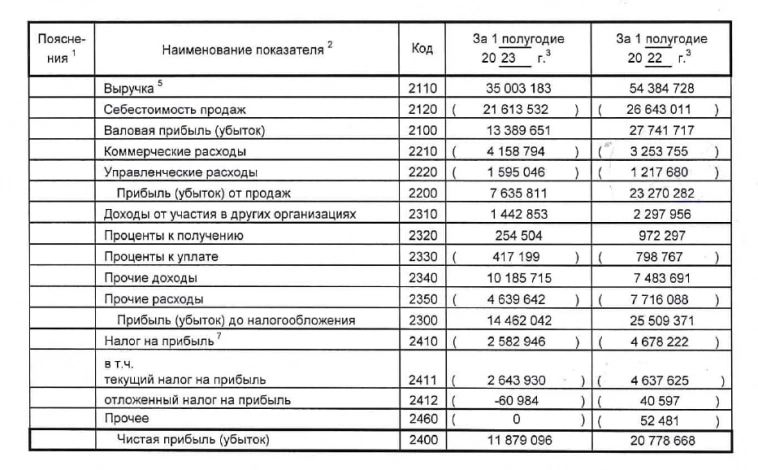

👉 Результаты по РСБУ за 1П2023:

▫️Выручка: 35 млрд (-35,7% г/г)

▫️Операционная прибыль: 7,6 млрд (-67,4% г/г)

▫️Чистая прибыль: 11,9 млрд (-42,8% г/г)

▫️скор. чистая прибыль: 7,1 млрд р

✅ После рекордного 2022г цены на аммиачные удобрения уже опустились до 510$ за тонну (-35% от средних значений 2022 года). Само собой такое падение отражается и на результатах наших экспортеров удобрений.

✅ Хоть производство и восстанавливается с 1П2022г, но по отношению к результатам 2021г по-прежнему наблюдается значительное снижение:

( Читать дальше )

Женитесь на компании

- 02 августа 2023, 18:53

- |

Я покупал в ее в 15-году, тогда котировки сильно падали и тоже самое случилось и в прошлом году. Я так же докупил бумаги.

Теперь эта компания мне обеспечит одно большое путешествие в году. В этом я поеду на Камчатку Еще 11 таких компаний в портфеле и я смогу путешествовать весь год. ))) Мне не интересно разово получить прибыль, даже если акция удвоилась, меня вполне устраивает постоянная 20% годовая доходность в течении длительного периода времени.

( Читать дальше )

Как анализировать быстрорастущие компании?

- 02 августа 2023, 17:03

- |

Этот пост философский. В нём хотелось бы порассуждать, на какие показатели нужно обращать внимание при анализе быстрорастущих компаний.

Главная неопределённость при анализе — такие эмитенты редко показывают прибыль в период активного роста, а может и вовсе генерируют убыток на стадии становления и захвата рынка. Из-за этого инвестиционный кейс часто опирается на прогнозные значения.

Примеры подобных компаний на нашем рынке: Яндекс, OZON, VK, Позитив, CIAN.

Для начала рассмотрим самую частую ошибку — “компания дорогая, потому что мультипликатор высокий”.

Здесь придется более детально рассмотреть, что же означают эти ваши мультипликаторы.

Самый распространенный — P/E. Рассчитывается как отношение цены акций к прибыли на акцию или капитализация компании (сумма выпущенных акций умноженная на цену), деленная на прибыль компании за год. Более простая интерпретация P/E — за сколько лет компания окупается.

Главная проблема этого мультипликатора — он не показывает возможное изменение показателя прибыли в будущем и служит зеркалом заднего вида.

( Читать дальше )

Разумный инвестор. Июль 2023: итоги классные

- 02 августа 2023, 16:03

- |

Половину июля я был в отпуске, съездил к родителям в Кемеровскую область. Заметил, что как мало людей на улице в сравнении с Питером. Отлично.

Ничего не делал с портфелем весь месяц. Новых денег я больше не ввожу. Тем временем рынки еще ускорили свой рост. Вспомнил старый ролик, про «мы сидим, а денежки идут».

( Читать дальше )

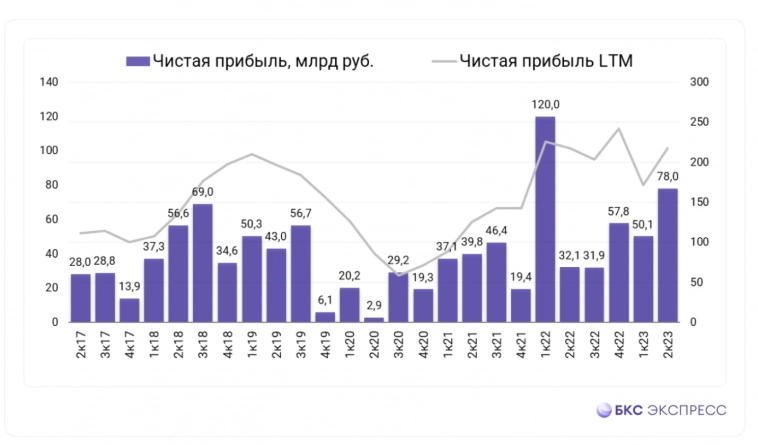

Татнефть отлично отчиталась за полугодие. Сколько заплатят дивидендов?

- 02 августа 2023, 15:19

- |

Татнефть отчиталась по российским стандартам за 2-й квартал 2023 года

✔ Прибыль за 2-й квартал 2023 = 78 млрд руб.

✔Прибыль за 1-е полугодие 2023 = 128,1 млрд руб.

✔ Выручка за 2-й квартал 2023 = 288 млрд руб.

✔ Выручка за 1-е полугодие 2023 = 532 млрд руб.

Акции Татнефти достигли цены в 535 руб. за 1 штуку. 15 июня после анализа отчета за 1-й квартал, я поднял целевую цену до 550 руб. за 1 акцию из расчета, что компания заработает 200 млрд руб. прибыли за 2023 год: t.me/Vlad_pro_dengi/347. Результаты такие, что пора поднимать цель еще раз.

Прогноз по прибыли повышаю до 230 млрд руб., целевую цену до 600 руб. за 1 акцию (оптимистично даже 630 руб. за 1 акцию, там средний P/E = 7, что соответствует историческим значениям).

Если заплатят 50% от прибыли дивидендов, то за 1-е полугодие они могут составить до 5,2% на 1 акцию, 64 млрд руб. пойдет на выплаты.

Татнефть вторая позиция в моем портфеле, средняя 375 руб. за 1 акцию, продолжаю держать. Картинку приложил от БКС, чтобы вы лучше понимали динамику развития.

( Читать дальше )

📊Стратегии в текущем положении рынка: на кого обратить внимание? ❗️3 интересных варианта:

- 02 августа 2023, 14:46

- |

🔸Как вытекает из предыдущего поста, рынок иррационален и перегрет.

Значит ли это, что нужно полностью выходить в кэш и ждать просадок?

-Нет.

👉здесь доступно и кратко объясняется логика инвестиций на рыночных хаях.

🔸Один из главных способов, как видно из статьи, искать недооцененные истории по отношению к перегретому рынку.

На ум приходят следующие варианты:

1. Закрытые компании, не выплатившие дивиденды.

✅Эта стратегия касается главным образом еще не отчитавшихся компаний из сектора металлургии. Также особняком здесь стоит Алроса. (Про инвестидею с этой компанией будет серия постов позже). Закрытость информации дает огромное расхождение с ожиданиями рынка, и на этом можно заработать:

Алроса, например, продемонстрировала динамику по рынку хуже среднего после обвала осенью 22 года.

При этом если изучить данные с внешних источников (Министерство торговли Индии, отчеты по объему продаж и производству конкурентов), становится понятно, что вопрос с дивидендами почти наверняка будет закрыт. Это дает весомый потенциал роста.

( Читать дальше )

Чистая прибыль Сбера за 1 полугодие может составить 775-780 млрд рублей - Промсвязьбанк

- 02 августа 2023, 14:40

- |

В таком случае это позволяет рассчитывать на итоговый дивиденд в размере 33 руб./акцию.

Ранее мы повысили цель по акциям Сбербанка в рамках нашего модельного портфеля до 282 рублей. Рассчитываем, что в ближайшее время бумаги компании смогут достичь этой отметки. Что касается фундаментально справедливой стоимости бумаг, то, по нашим оценкам, она составляет 320 рублей для обыкновенных акций и 317 руб. для привилегированных.

Почему важно инвестировать. II

- 02 августа 2023, 10:17

- |

В прошлом посте касался двух аксиом актуальных для нас. Точней аксиомами их называть неуместно, т.к. обе являются вполне доказуемыми.

Что значит жить каждый день через призму… Денег? Это значит балансировать свое потребление для получения оптимального результата. Тут важно понять что такое оптимальный результат, собственно «идеально» попасть не получится, но очень желательно иметь инструменты мышления для оценки размера допустимых трат.

Детально опишу две крайности. Первую назовем айфон в кредит. Можно еще свадьбу туда записать. И отпуск. Траты на которые у вас нет денег, повышенное потребление сегодня чтобы есть дошик завтра.

Да сегодня вам будет весело, дорогой телефон, роскошная свадьба, и медовый месяц. Но завтра придется за это платить, а позволить себе такое веселье вы не можете.* Да вы живете один раз, но каждый день своей жизни. Если на айфон нужен кредит — возьмите телефон попроще, можно даже айфон, но версию дешевле и не самый последний год(если уж вы подсели на эту ужасную экосистему).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал