Избранное трейдера Дмитрий Думин

Что стоит за высокой доходностью? Рынок облигаций ВДО, ответы на неудобные вопросы. Андрей Хохрин.

- 29 декабря 2020, 18:57

- |

Сегодня провели первую беседу в рамках инициативы смартлаб онлайн. Общались с Андреем Хохриным и Дмитрием Александровым из компании Иволга Капитал, которая занимает первое место по размещениям облигаций в сегменте ВДО. Беседа получилась насыщенная и интересная. Всем, кто инвестирует в облигации, рекомендую. Если понравилось, обязательно оставляйте свое мнение в комментариях! Это мотивирует записывать подобные вещи в будущем. Ну и Андрею и Дмитрию тоже конечно интересно ваше мнение.

Хронометраж:

01:00 О компании “Иволга Капитал”

01:50 Как возникла идея заниматься именно ВДО?

04:10 Первое размещение Иволги

06:20 Публичный портфель — повторяют на 5 млрд рублей.

09:15 Отказы в размещении эмитентам 98%

10:10 Как Иволга фильтрует эмитентов по качеству

12:45 На чем зарабатывает компания “Иволга Капитал”

14:45 Как повторять портфель облигаций за Иволгой Капитал?

16:15 Разметили 11 выпусков на 5 млрд руб. в 2020 году

18:40 Кто конкуренты у Иволги Капитал?

20:00 Как находят клиентов на размещение облигаций?

21:55 Кто берет ВДО на размещении: физические лица или юридические?

23:20 Портфель облигаций на смарт-лабе

24:20 Как организатор определяет на размещении, кому дать бумагу: физикам или юрикам?

27:20 Стоит ли брать бонды на первичном размещении или на вторичном рынке?

33:56 На какую доходность ВДО может рассчитывать инвестор?

( Читать дальше )

- комментировать

- 6.1К | ★13

- Комментарии ( 30 )

33 книги, которые я прочел в 2020 году. ⭐️ТОП3 из них

- 29 декабря 2020, 16:24

- |

А этом году я поставил рекорд по прочитанному (спасибо карантин), но до метра книг явно не дотянул (хотя на фото не хватает ещё нескольких прочитанных книг).

Не скажу, что надо гнаться за количеством. От такого количества книг запоминается немного, но главное, что остаётся, это более организованная структура информации в мозгу. Ты в целом лучше понимаешь как устроен мир, как лучше взаимодействовать с реальностью.

Что понравилось больше всего? Не смогу сказать, все книги из разных жанров, проще даже назвать книги которые оказались совсем бесполезны. Мой личный топ-2020 года будет следующим:

🏆 Сердце хирурга. Федор Углов.

🏆 Отмененный проект. Майкл Льюис.

🏆 Принципы. Рэй Далио.

🏆 Бизнес-Молодость: Начни свой бизнес. Дашкиев, Осипов.

🏆 ВкусВилл. Как совершить революцию в ритейле, делая всё не так. Щепин Евгений.

Если вы пишите о прочтенных книгах на смартлабе, то вы всегда сможете найти что прочли по ссылке в своем профиле:

https://smart-lab.ru/books/reviewed_by/dr-mart/

Вот полный список с моим оценками (отсортировано по жанрам, а потом по убыванию оценки):

Самые бесполезные книги:

1. Федиатрия. Катасонов Федор.⭐️⭐️⭐️⭐️

2. Час тишины. Дэниел Хорсагер.⭐️⭐️⭐️

3. Счастливы когдан-нибудь. Пол Долан⭐️⭐️

4. Век тревожности. Скотт Стоссел⭐️

Полезные (психология+философия):

5. Отменённый проект. Майкл Льюис. (в Топ 3)⭐️⭐️⭐️⭐️⭐️

6. Чертоги разума. Курпатов ⭐️⭐️⭐️⭐️⭐️

7. Skin in the game. Nassim Taleb. ⭐️⭐️⭐️⭐️

8. Give and take. Adam Grant⭐️⭐️⭐️⭐️

9. Внутренняя инженерия. Садхгуру⭐️⭐️⭐️⭐️

10. Троица. Курпатов⭐️⭐️⭐️

( Читать дальше )

Развитие истории с регулированием "неквалов" в корпоративных облигациях, и аналогия с КИДами для ПИФов

- 29 декабря 2020, 07:05

- |

Пример КИДа для облигационного паевого инвестиционного фонда.Источник: ЦБ РФ

Несмотря на оставшиеся три последних официальных рабочих дня, Центробанк продолжает набирающую обороты нормотворческую деятельность. По-прежнему остается много вопросов относительно нашего рынка, но сегодня появился документ, в котором прямо говорится о возможном ограничении торговлей корпоративными облигациями с высоким уровнем риска (низким кредитным рейтингом).

Это решение появилось в новом законопроекте, в свою очередь изменяющем принятый осенью этого года так называемый “Закон о квалифицированных инвесторах” с его ограничительными нормами. В новой редакции предполагается ограничение торговли инструментами, выпадающими из понятия “разрешенные” для неквалифицированных инструментов вплоть до 2022 года. К разрешенным же относятся акции компаний из котировальных списков ЦБ, ОФЗ, облигации российских компаний с высоким рейтингом, паи открытых, биржевых и интервальных ПИФов, суверенные бонды стран ЕС или ЕАЭС, Великобритании и Ирландии, а также корпоративные облигации компаний, зарегистрированных в этих странах. Ответа на то, какие корпоративные облигации попадут под ограничение в открытых источниках пока нет.

( Читать дальше )

Не пора ли покупать урановые акции?

- 23 декабря 2020, 21:57

- |

Аналитики Goldman Sachs вместе с управляющим товарным фондом Blackrock прогнозируют, что мы находимся на пороге бычьего цикла товарных рынков. И мы уже видим далеко не первые признаки начала данного цикла. Так, ралли металлов в 2020 году стало самым крутым за десятилетие. После драматичного падения в первом квартале обновляют многолетние максимумы цены на медь, сталь и платину. Даже нефть и газ уже кратно выросли с марта этого года.

Я решил расширить кругозор знакомством с другими областями товарных рынков. А заодно и написать полезную статью для проекта Thewallstreet.pro, аналитиком которого являюсь (я сам часто инвестирую в разбираемые компании).

Обзор будет посвящен рассмотрению уранодобывающей отрасли. Причин тому несколько:

— во-первых, наряду с ВИЭ, ядерная промышленность может занять существенную долю в новой «зеленой» структуре мировой энергетики взамен уменьшающихся долей угля и нефти;

( Читать дальше )

Газпром - полный разбор отчетности и перспектив

- 23 декабря 2020, 18:40

- |

Одной из последних компаний, отчет за 9 месяцев которой разберем — это наш газовый гигант Газпром. Весь нефтегазовый сектор подвергся стагнации результатов в 2020 году. Газпром также попал под горячу руку коронакризиса. Какие процессы я обнаружил в отчетности, узнаете далее.

За 9 месяцев текущего года компания сократила выручку от продаж на 24,6% до 4,3 трлн рублей. Основной удар пришелся на продажи в Европу. Сократился не только объем продаж, но и средняя цена реализации газа и продуктов нефтегазопереработки. Примечательно то, что продажи внутри РФ остались на уровне прошлого года.

Операционные расходы удалось сократить на 15%, благодаря сокращению расходов на покупку газа и нефти. Это один из лучших показателей в отрасли. Финансовые расходы, в виде убытка по курсовым разницам составили 1,3 трлн рублей. Это стало основной причиной получения чистого убытка в размере 202,2 млрд рублей, против прибыли годом ранее.

За счет тех же курсовых разниц был переоценен долг компании за 9 месяцев. Чистая сумма долга составила 4,5 трлн рублей. NetDebt/EBITDA на конец периода составила 3,5x. Но опять же это произошло из-за снижения EBITDA в 3 квартале.

( Читать дальше )

Поставим точку в дискуссиях о пузыре на рынке акций

- 23 декабря 2020, 13:25

- |

На создание сего поста меня подтолкнуло очередное творчество господина Шиллера.

Разговоры о том, что на рынке акций США надулся пузырь не прекратятся наверное никогда. Но раз в год, как говорится, и палка стреляет: а вдруг в этот раз-таки стрельнет? Что ж, давайте посмотрим какова реальная картина на фондовом рынке на конец 2020 года.

Мы, будучи умными людьми, для себя чётко определим самое главное: если просто что-то резко (или плавно) выросло в цене или котировках и стало чисто субъективно «дорого стоить» — это ещё не пузырь.

( Читать дальше )

Портфели легенд инвестиций

- 23 декабря 2020, 11:54

- |

В этом обзоре рассмотрим, куда инвестируют легендарные инвесторы. Посмотрим, что держат в своих портфелях Уоррен Баффет, Билл Гейтс, Рей Далио, Джордж Сорос и другие. Посмотрим какие действия предпринимали инвесторы в такое не простое время.

Начнем с Уоррена Баффетта.

Думаю, он не нуждается в представлении. Один из самых богатых людей в мире, его считают легендой в инвестициях и даже дали прозвище «Оракул из Омахи».

У него есть своя философия инвестирования: он покупает акции крупных компаний на долгий срок и инвестирует только в тот бизнес, который понимает сам и у которого есть запас прочности. Баффет считает, что прогнозировать поведение рынка бессмысленно. Достичь долговременного успеха, по мнению Баффета, можно лишь соблюдая определённые принципы, проявляя при этом терпение и бережливость. Он реинвестирует прибыль и дивиденды обратно в акции, что существенно увеличивает доходность; компании в портфеле со временем практически не меняются.

( Читать дальше )

НМТП - идея в долгую

- 23 декабря 2020, 10:36

- |

Компании транспортного сектора не так популярны на российском рынке. Интересной идеей по-прежнему остается Новороссийский морской торговый порт с уникальным бизнесом и перспективным направлением. Как и все компании, связанные с нефтегазовым сектором испытывает трудности в 2020 году. А какие узнаете из этой статьи.

Выручка компании за 9 месяцев упала на 27,6% до $481,5 млн. Основным направлением служат стивидорные услуги, а перевалка сырой нефти и нефтеналивных грузов занимает большую их долю. За 9 месяцев текущего года сокращение объемов грузооборота нанесло основной удар по результатам. Развитие пандемии и соглашение стран ОПЕК+ о снижении добычи нефти были основным триггером падения.

Операционные расходы также снизились, благодаря сокращению затрат на покупку топлива для перепродажи и своих нужд. Это не помогло сохранить операционную прибыль на уровне прошлого года. Она снизилась в 2 раза по итогам 9 месяцев. А все тот же убыток от пресловутых курсовых разниц в $167,7 млн и прибыль от продажи зернового терминала обрушили чистую прибыль на 92,7% до $58,9 млн. Скорректированная на неденежные статьи прибыль сократилась не так сильно, всего на 22,8% до $226,7 млн.

Чистый долг на конец отчетного периода составил $573,8 млн, увеличившись на 48,2%. Свою лепту внесли опять же курсовые переоценки. Однако, NetDebt/EBITDA по прежнему остается низкой — 1,1x.

Выплаченные повышенные дивиденды за 2019 год, не смогли удержать котировки выше 10 рублей. Было выплачено 1,35 рублей на одну акцию. Это дало доходность в 12,7%. Повторить такой успех вряд ли получится по итогам 2020 года, но рассчитывать на 0,5-0,6 рублей все же стоит. Это ориентирует нас на 6-7% доходности.

НМТП нельзя рассматривать, как идею, которая принесет быстрый доход. Весь 2021 год потребуется, чтобы компенсировать отставание финансовых результатов. Рост цен на нефть и восстановление деловой активности способен поддержать результаты, но процесс этот будет долгим. Тем не менее, считаю НМТП перспективной идеей и удерживаю акции в своем портфеле. Просадки ниже 8 рублей за акцию буду выкупать, а ожидание роста капитализации будет сопровождаться стабильным дивидендным потоком.

*Не является индивидуальной инвестиционной рекомендацией.

Мой Telegram-канал — ИнвестТема

( Читать дальше )

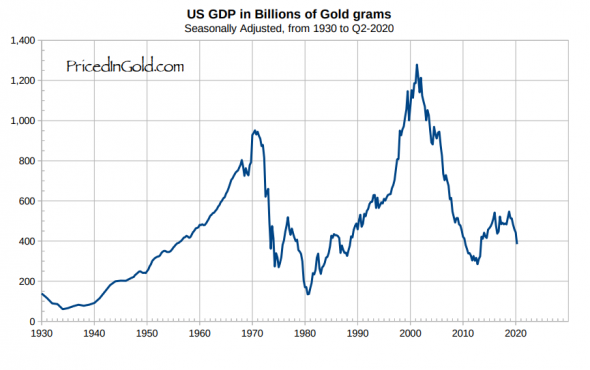

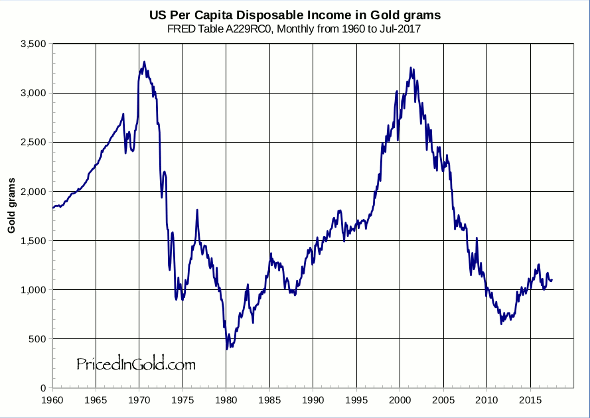

Очищенные рынки от инфляции

- 23 декабря 2020, 01:00

- |

Прошлый пост: smart-lab.ru/blog/666083.php

Самое забавное смотреть на тех, кто смотрит различные рынки скорректированные на «официальную» долларовую инфляцию за 50-100 лет в 2-3% годовых. За тот же период намного выше инфляция, по таким категориям как продукты питания, цены на медицину и, самое главное, образование. Это тема для следующего поста. Всем плевать же, когда ФРС накачивает фондовый рынок долларами. Никто же не думает об этом. Говорят: «Инфляции потребительской нет, она вся в финансовом рынке, в фонде, так, что, друзья, нам не о чем боятся! Рынки растут». Люди сами себя обманывают и успокаивают друг друга. «Это же доллар! Это все валюты и даже золото вторично к нему».

Ставьте лайк и подписывайтесь на блог.

ВВП США в миллиард грамм золота (1930-2020)

Располагаемый доход на душу населения в США (1960-2020)

( Читать дальше )

Организованный ум. Как мыслить и принимать решения в эпоху информационной перегрузки. Дэниел Левитин

- 22 декабря 2020, 18:30

- |

Организованный ум. Как мыслить и принимать решения в эпоху информационной перегрузки. Дэниел Левитин

Электронная книга t.me/kudaidem/1489

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал