Избранное трейдера Тимофей Мартынов

Рынки – попытка заглянуть на 6-12 месяцев вперед

- 25 августа 2023, 18:22

- |

Все написанное ниже не является индивидуальной инвестиционной рекомендацией, а является лишь мнением автора статьи. Любые инвестиции, в том числе рассмотренные в данной статье, могут нести риски, необходимо проводить собственный анализ, прежде чем принимать инвестиционные решения. В статье упоминаются высокорискованные спекулятивные инструменты, такие как фьючерсы и etf с плечом, торговля которыми крайне не рекомендуется без соответствующих знаний и опыта.

1. Американский рынок

Вводные данные на момент написания статьи:

S&P 500 – 4376, US10Y (доходность 10-летних облигаций) – 4.24%, ИПЦ (инфляция) – 3.2%, базовый ИПЦ (базовая инфляция) – 4,7%, безработица – 3,8%.

Текущая ситуация

ФРС продолжает борьбу с инфляцией и, как следствие, продолжает жесткую денежно-кредитную политику (ДКП): ставка ФРС сейчас находится на уровне 5,5%. Кроме того продолжается количественное ужесточение, т.е. продажа с баланса ФРС долговых бумаг. Данная политика способствует уменьшению ликвидности, находящейся в обращении.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 8 )

Итоги банковского сектора за июль 2023г - отчет Банка России

- 22 августа 2023, 11:16

- |

— Корпоративное кредитование выросло на 2,1%, или 1,4 трлн руб. (+1,3% в июне), что значительно выше среднего месячного темпа 1п2023 (+1,1%) и 2021 года (+0,9%). Росли только кредиты в рублях (+1 438 млрд руб., +2,6%). Объем портфеля 67,1 трлн руб (к июню +2,1% или 1,4 трлн руб).

— Ипотека. Темпы роста ипотеки в июле, по предварительным данным, сохранились на высоком июньском уровне – 2,5%. Выдачи ипотеки с господдержкой выросли на 12%, до 360 млрд руб. с 321 млрд руб. в июне, за счет как «Семейной ипотеки» (~160 млрд руб. против 150 млрд руб. в июне), так и «Льготной ипотеки» (157 млрд руб. против 136 млрд руб.), что может быть связано со стремлением людей вложиться в недвижимость на фоне волатильности курса рубля и роста инфляционных ожиданий. Общий объем портфеля 15,9 трлн руб (+2,5% к июню).

— Потребительское кредитование. Потребительское кредитование выросло на 2,0% (+1,6% в июне) на фоне высокой потребительской активности и возросшего риск-аппетита банков. Общий объем портфеля 13,1 трлн руб (+2,0% к июню).

( Читать дальше )

Суть дела. Почему гражданам США рекомендуют покинуть Беларусь.

- 21 августа 2023, 21:50

- |

Действия, которые необходимо предпринять:

Не въезжайте в Беларусь из-за того, что белорусские власти продолжают способствовать нападению России на Украину, наращиванию российских вооруженных сил в Беларуси, произвольному применению местных законов, возможности гражданских беспорядков, риску задержания и ограниченным возможностям посольства. возможность оказания помощи гражданам США, проживающим или путешествующим в Беларусь.

Граждане США в Беларуси должны немедленно покинуть страну. Рассмотрите возможность выезда через оставшиеся пограничные переходы с Литвой и Латвией или самолетом. Гражданам США не разрешается въезжать в Польшу по суше из Беларуси. Не выезжайте в Россию или на Украину.

( Читать дальше )

В Запас

- 21 августа 2023, 21:23

- |

Запас валютной ликвидности по итогам июля составил $49 млрд. В июне этот показатель достигал $52 млрд. Таким образом, в июле он сократился на $3 млрд, или на 5,8%. ЦБ считает, что запас валютной ликвидности находится на адекватном уровне (покрывает около 50% средств клиентов и 27% валютных обязательств (в июне — 54% и 29% соответственно).

Запаса рублевой ликвидности достаточно для покрытия 21% средств клиентов в рублях или 45% средств физлиц. Еще 9,7 трлн рублей (12% средств клиентов) банки могут привлечь у ЦБ РФ под залог нерыночных активов. Таким образом, доступные источники рублевой ликвидности покрывают примерно до 33% средств клиентов в рублях (34% в июне).

Запас рублевой ликвидности распределен по сектору неравномерно, но денежный рынок (7,8 трлн рублей 1 августа 2023 года) позволяет нивелировать часть этих рисков, подчеркивает Банк России.

( Читать дальше )

Дивиденды в долгосрочной перспективе

- 21 августа 2023, 19:59

- |

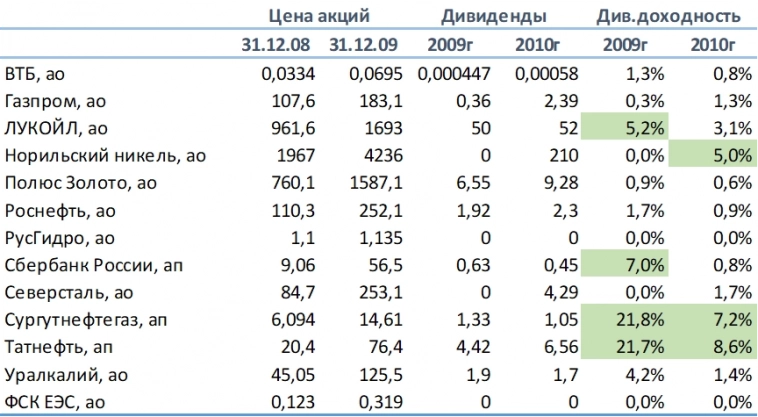

Попробуем оценить доходность инвестиций в компании с высокой дивидендной доходностью. Для количественного упрощения анализа берем только голубые фишки. До 2009 года дивидендная доходность голубых фишек была незначительна, поэтому возьмем список бумаг из архива соответствующего индекса на 31.12.2009 года.

По данным компаниям рассчитываем дивидендную доходность за 2009 и 2010 год. Компании у которых дивидендная доходность хотя бы за один год выше 5% относим к дивидендным фишкам. Получаем, что к ним относятся 5 из 13 компаний индекса голубых фишек: Лукойл, Норникель, Сбербанк, Сургутнефтегаз и Татнефть. Уралкалий немного не добрал и в список не попал. По остальным компаниям дивидендная доходность незначительная.

Теперь покупаем данные дивидендные фишки по ценам на 31.12.2010 года и смотрим объем дивидендов, выплаченных за 2011-2023 годы, и текущих цены на акции.

( Читать дальше )

Начнёт ли ЦБ цикл понижения ставки в 2023 году?

- 21 августа 2023, 11:52

- |

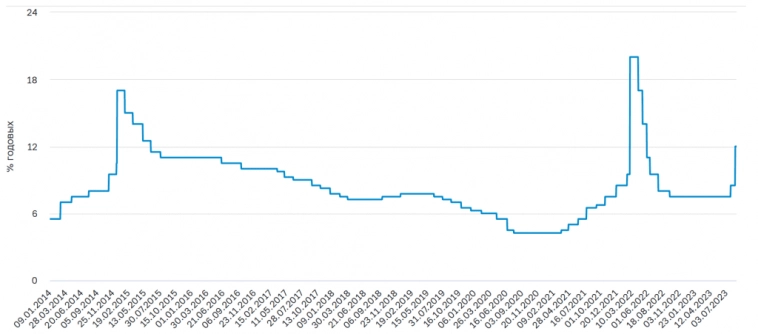

Наш ЦБ любит повышать ставку с запасом. На графике это хорошо видно:

- Декабрь 2014: с 9.5 до 17%

- Март 2022: с 9.5 до 20%

- Август 2023: с 8.5 до 12%

Да, на этот раз подняли не так сильно. Но и ситуация намного проще. В 2014 году были первые санкции, а 2022 год вообще был непростым.

Как долго ЦБ держал ставку высокой:

- С 16.12.2014 по 30.01.2015 — 45 дней.

- С 28.02.2022 по 11.04.2022 — 42 дня.

В целом я не удивлюсь, если ЦБ в конце года начнёт аккуратно (как и всегда) ставку понижать.

Судя по котировкам ОФЗ, рынок тоже считает, что ЦБ долго ставку такой высокой не продержит:

( Читать дальше )

Топ не самых популярных, однако полезных цитат Баффета

- 20 августа 2023, 16:11

- |

Список не самых полулярных, однако полезных цитат Уоррена Баффета:

---

«Большинство людей интересуются акциями, когда ими интересуются все остальные. Время интересоваться — это время, когда никто не интересуется. Вы не можете купить то, что популярно, и добиться успеха».

---

«Будьте проще и не размахивайте руками. Когда вам обещают быструю прибыль, отвечайте быстрым „нет“».

---

«Половина всех бросающих монету выиграет свой первый бросок; ни один из этих победителей не рассчитывает на прибыль, если продолжит игру».

---

«Спекуляции наиболее опасны, когда они выглядят проще всего».

---

«Сегодняшний инвестор не получает прибыль от вчерашнего роста».

---

«Сегодня люди, которые держат денежные эквиваленты, чувствуют себя комфортно. А зря. Они выбрали ужасный долгосрочный актив, который практически ничего не платит и наверняка обесценится в цене».

---

«Лучше общаться с людьми, которые лучше вас. Выбирайте единомышленников, чье поведение лучше вашего, и вы будете двигаться в этом направлении».

---

«Потеряйте деньги для фирмы, и я буду понимающим. Потеряй хоть крупицу репутации фирмы, и я буду безжалостным».

( Читать дальше )

РУСАЛ: ужасные итоги первого полугодия и надежды на девальвацию рубля

- 17 августа 2023, 16:27

- |

🧮 РУСАЛ представил финансовые результаты за 6 мес. 2023 года, которые оказались очень слабыми, и самое время в них заглянуть и проанализировать.

📉 Выручка компании с января по июнь сократилась на -16,9% (г/г) до $5,9 млрд. на фоне падения цен на алюминий на мировых товарных биржах. РУСАЛ увеличил продажи алюминия в натуральном выражении почти на 10%, однако низкие цены на металл не позволили добиться положительной динамики по выручке.

В Китае, после отмены ковидных ограничений, спрос на алюминий по итогам первого полугодия вырос на +1,5% (г/г) до 20 млн тонн, однако это не смогло перекрыть сокращения потребления в Европе, где промышленность в этом году находится в сильной стагнации (в том числе на фоне высоких цен на энергоносители). В результате избыток предложения на мировом рынке алюминия в первой половине года составил 0,7 млн тонн. В целом замедление мировой экономики способствует снижению цен на все промышленные металлы, и алюминий здесь точно не исключение из правил.

📉 Сокращение выручки и рост операционных расходов привели к обвальному падению показателя EBITDA, который сократился на-84% (г/г) до $290 млн. Рентабельность по EBITDA при этом составила скромные 4,9%, что является 10-летним минимумом (вдумайтесь только!).

( Читать дальше )

Рецензия на книгу "Умение предвидеть. Чему я научился за 15 лет на посту главы Walt Disney"

- 16 августа 2023, 21:10

- |

На книгу изначально вышла через статью Forbes. Книга входит в список лучших бизнес книг прошлого года.

Повествование начинается со старта карьеры на спорт канале и заканчивается 2021 годом, покупкой Fox.

Очень увлекательно описаны сделки с Marvel и Звездными войнами. Ловила себя на мысли, что еще не дочитав главу, вспоминаю свою прогулку по парижскому Disneyland. «О, я фоткалась же с Чуи, значит права купили» :).

Ну и лично меня тронула история как именно Айгера назначали генеральным директором (полгода собеседований, недоверие со стороны совета директоров, преодоление через сопротивление и мнение других, что он не справится, что ему лучше в отставку и т.д.). Возможно потому, что как то пересекается с тем, что сейчас происходит в моей жизни, а может написано ярко, эмоционально, но с этого момента (конец части 1) читать очень интересно.

( Читать дальше )

🖐 Нехватка рук на руку HeadHunter

- 16 августа 2023, 19:32

- |

Крупнейшая российская онлайн-платформа по поиску работы отчиталасьза 2 квартал

HeadHunter:

МСар = ₽128 млрд

Р/Е = 20

📊Итоги

— выручка: ₽7 млрд (+78%);

— скорректированная EBITDA: ₽4 млрд (+146%);

— скорректированная чистая прибыль: ₽3 млрд (+213%).

📈Бумаги HeadHunter (HHRU) сразу после отчета росли на 3%. Сейчас рост составляет чуть ниже 1%.

👉Результаты за 1 квартал мы подробно разбирали здесь

🚀Резкий рост выручки во 2 квартале связан с повышением спроса со стороны работодателей на фоне дефицита кадров на рынке труда, а также с эффектом низкой базы.

🔸Число клиентов HeadHunter во 2 квартале выросло до 316 тыс. (+30%), средняя выручка от одного крупного клиента подскочила до ₽175 тыс. (+55%), среди малого и среднего бизнеса — до ₽14 тыс. (+36%). Компания отмечает рост конкуренции за кандидатов в условиях снижения количества соискателей, которые находятся в активном поиске работы, и увеличения числа открытых вакансий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал