Избранное трейдера Тимофей Мартынов

РОСНАНО: угроза дефолта сохраняется

- 31 августа 2023, 20:33

- |

За шквалом новостей о тяжелом финансового состоянии М.видео, прошло малозаметным сообщение от 29.08.2023 об ухудшении дел в госкорпорации РОСНАНО (см:. https://www.rusnano.com/news/20230829-rosnano-uvelichila-stoimost-portfelnykh-kompaniy-za-pervoe-polugodie-2023-goda/).

29 августа РОСНАНО выпустило пресс-релиз, где сообщалось о полученной чистой прибыли в 2,9 млрд руб. за 1П 2023 г. по МСФО (сама отчетность не публикуется). Было отмечено, что благодаря усилиям по снижению долговой нагрузки, произошло существенное сокращение финансовых расходов. В то же время: «Исторические накопленные долги продолжают негативно влиять на финансовые результаты компании, в связи с чем сохраняется существенная неопределенность в отношении непрерывности деятельности», − сообщалось в документе. Фактически это можно считать признанием крайне тяжелого финансового состояния эмитента.

По РСБУ за 1П 2023 г. (публикуется усеченная форма) выручка сократилась в 11 раз – до 1,1 млрд руб. г/г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 15 )

ВТБ за 7 месяцев заработал столько же сколько за весь 2021 год

- 31 августа 2023, 16:36

- |

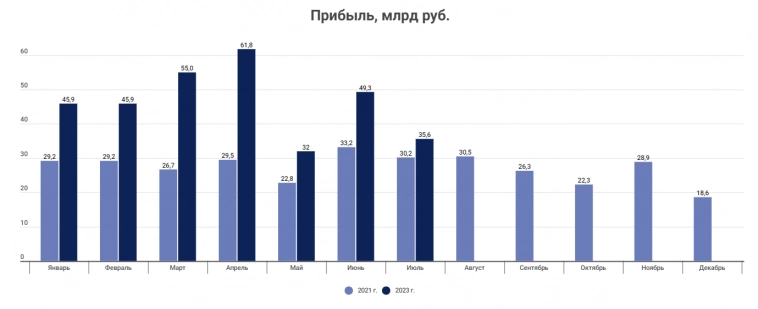

ВТБ отчитался по результатам за 7 месяцев работы по МСФО.

Чистая прибыль в июле оказалась не столь грандиозной, какой была ранее. В июле прибыль составила 35,6 млрд рублей, превышение над рекордным 2021 годом составило 18%.

Суммарно за 7 месяцев заработали 325 млрд рублей (+91% от 7 мес. 2021 года). По факту прибыль уже оказалась на уровне всего 2021 года (там заработали 327 млрд.).

( Читать дальше )

ВТБ отлично отчитался за июль

- 31 августа 2023, 11:46

- |

⚡ ВТБ отлично отчитался за июль по МСФО

Цифры — сказка.

Прибыль за июль = 35,6 млрд руб.

Зампред правления ВТБ, Дмитрий Пьянов заявил, что прибыль за июль не содержит волатильных компонентов, включая валютную переоценку. То есть это размер нормы для банка, очень хорошо.

Прибыль за 7 месяцев = 325,4 млрд руб. (напомню, что рекордную прибыль банк получил в 2021 году, 327 млрд руб. за год!), банк ожидает 400 млрд руб. прибыли, я тоже)

Повторю вывод из предыдущего обзора ВТБ

💬По среднему P/E = 3, при прибыли в 400 млрд руб. и завершении доп. эмиссии — справедливая оценка 0,044 (!). Если ВТБ все-таки реализует всю допэмиссию, что планировал, а он может (так как предложение еще не истекло), то целевая 0,033.

ВТБ в кредиторах М.Видео есть)) 12,1 млрд руб. долга, но долг должны отдать в феврале-апреле 2024, думаю, успеют свое забрать, да и немного это, 1/3 от месячной прибыли.

Держу ВТБ со средней 0,01865 (+55% по позиции). Всех акционеров ВТБ – с хорошим отчетом! 👍

Поддержите пост лайком, если полезно, и подпишитесь на мой канал, если еще не подписаны: t.me/Vlad_pro_dengi 👍

( Читать дальше )

АЛРОСА: ПАДЕНИЕ НАЧАЛОСЬ.

- 30 августа 2023, 22:06

- |

Добрый вечер Друзья!

Это данные вечернего клиринга по моим фьючерсам Алросы на БКС (по счёту ВТБ скрин не выкладываю, т.к. никаких операций по нему не проводил). Сегодня почти дооткупал сентябрьские фьючерсы и усилил шорт по декабрю.

Сейчас по этой сделке плюс около 5,5 миллионов рублей.

Если честно, предполагал, что пружине есть ещё куда сжиматься, но "костяшки домино начали падать" даже чуть раньше, чем планировал… Поэтому меняю по моему шорту целевую цену обыкновенный акции АЛРОСА к концу года на 57 рублей, а ожидаемый доход по этой сделке — не менее 20 миллионов.

С интересом почитал на форумах по текущему падения Алросы, в том числе о себе))

Оказывается, очевидно, что я инсайдер!

Только в чем и где?!)))

Похоже, сижу где-то:

1) в совете директоров Алроса, раз так предсказал дивиденды и негативную реакцию рынка;

2) а также в Мосбирже — узнал раньше всех об исключении Алросы из Индекса голубых фишек;

3) и очевидно в Госдепе или Совете ЕС, раз так точно про санкции до конца года писал.

( Читать дальше )

Получил убыток в 400 миллионов рублей!

- 30 августа 2023, 18:09

- |

Старался, зарабатывал и теперь потерял 400 млн рублей. Именно на такую сумму пострадал Дагсбыт за 1 полугодие 2023 года. Там даже выручку не показывают.

( Читать дальше )

Segezha медленно, но верно идёт к дополнительной эмиссии акций

- 30 августа 2023, 18:06

- |

С начала 2021 года совокупный свободный денежный поток составил -68,3 млрд рублей (3/4 от текущей рыночной капитализации).

При этом всём какого-либо отскока цен на продукцию компании не просматривается, а основная часть экспортных продаж теперь сконцентрирована в Китае, рынок недвижимости которого в последнее время испытывает серьёзные потрясения.

С такой динамикой бизнеса акции имеют долгосрочную цель падения к своей балансовой стоимости.

Группа ЛСР — Прибыль мсфо 6 мес 2023г: 1,735 млрд руб (падение в 3,7 раза г/г)

- 30 августа 2023, 17:17

- |

103 030 215 обыкновенных акций

Free-float 25,19%

www.lsrgroup.ru/investors-and-shareholders/informacziya-po-akcziyam/informacziya-po-akcziyam

Капитализация на 30.08.2023г: 77,726 млрд руб

Общий долг на 31.12.2019г: 69,762 млрд руб/ мсфо 180,933 млрд руб

Общий долг на 31.12.2020г: 96,428 млрд руб/ мсфо 190,677 млрд руб

Общий долг на 31.12.2021г: 139,862 млрд руб/ мсфо 255,869 млрд руб

Общий долг на 31.12.2022г: 148,555 млрд руб/ мсфо 319,415 млрд руб

Общий долг на 30.06.2023г: 141,729 млрд руб/ мсфо 350,519 млрд руб

Выручка 2019г: 15,423 млрд руб/ мсфо 110,438 млрд руб

Выручка 6 мес 2020г: 2,528 млрд руб/ мсфо 48,101 млрд руб

Выручка 2020г: 9,055 млрд руб/ мсфо 118,052 млрд руб

Выручка 6 мес 2021г: 3,443 млрд руб/ мсфо 54,821 млрд руб

Выручка 2021г: 11,266 млрд руб/ мсфо 130,515 млрд руб

Выручка 6 мес 2022г: 4,510 млрд руб/ мсфо 65,369 млрд руб

Выручка 2022г: 13,115 млрд руб/ мсфо 139,662 млрд руб

Выручка 1 кв 2023г: 16,582 млрд руб

Выручка 6 мес 2023г: 24,886 млрд руб/ мсфо 74,809 млрд руб

( Читать дальше )

Позитив пришел в Индекс Мосбиржи!

- 30 августа 2023, 16:06

- |

Индекс Мосбиржи — эдакий знак качества, куда включают только заслуженные публичные компании. Порадуемся же за Positive Technologies — теперь и они внутри нашего бенчмарка, индекса на российский рынок под названием Индекс Мосбиржи

Ситуацию с долгожданным включением Позитива в Индекс можно охарактеризовать следующей картинкой (заслужили, кстати!)

( Читать дальше )

Скрипт для участия в первичном размещении облигаций КОНТРОЛ Лизинг (ruBB+, 1 млрд руб., дюрация ~ 2,67 года, доходность 17,5% годовых)

- 30 августа 2023, 15:38

- |

Скрипт для участия в первичном размещении облигаций КОНТРОЛ Лизинг 31 августа 2023 года:

— Полное / краткое наименование: КОНТРОЛ лизинг 001Р-01 / CTRLлиз1Р1

— ISIN: RU000A106T85

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 31 августа:

c 10:00 до 13:00 МСК, с 16:45 до 18:00 МСК (с перерывом на клиринг)

В ходе размещения приоритет будет отдаваться заявкам, поданным предварительно и подтвержденным через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

Обобщенные параметры выпуска ООО «КОНТРОЛ Лизинг»:

— Кредитный рейтинг эмитента: ruBB+

— Сумма размещения: 1 млрд руб.

— Дюрация: ~ 2,67 года

— Купон / доходность: 16,25% / 17,5% годовых

— Организатор ИК Иволга Капитал

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

( Читать дальше )

Второй выпуск облигаций ПК «СМАК» — в системе Boomerang

- 30 августа 2023, 14:33

- |

31 августа 2023 г. эмитент проведет предварительный сбор уведомлений на участие в первичном размещении выпуска БО-П02.

ООО ПК «СМАК» — производитель икры, рыбных паштетов, консервов — в сентябре готовит к размещению второй облигационный выпуск объемом 60 млн руб. Предварительный сбор уведомлений на участие в первичном размещении состоится 31 августа в 12:00 по московскому времени на портале Boomin при помощи системы Boomerang.

Минимальный период сбора — 30 минут.

Предварительные параметры готовящегося выпуска

Объем — 60 млн руб.

Номинал одной бумаги — 1 000 руб.

Срок обращения — 4 года.

Периодичность выплаты купона — ежемесячно.

Ориентир ставки — 16% годовых с 1-го по 12-й купонный период; 15,25% годовых с 13-го по 24-й; 15% годовых с 25-го по 36-й и 14% годовых с 37-го по 48-й купонный периоды.

Ориентир доходности (YTM) — 16,4%.

По выпуску также планируется предусмотреть частичное досрочное погашение в размере 10% от суммы выпуска ежеквартально, начиная с 33-го купонного периода, и 50% в дату окончания 48-го купонного периода. А также два call-опциона в даты окончания 24-го и 36-го купонных периодов по усмотрению эмитента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал