Избранное трейдера businessangel

ОПЦИОНЫ. Статья 14. Вега (Каппа) или показатель чувствительности опциона к изменению волатильности

- 16 января 2021, 16:03

- |

Мы подошли к последнему параметру теоретической оценки опционов. Неоднократно повторяли о важности волатильности для опционной торговли и этот показатель помогает понять насколько вырастет или упадет цена премии опциона при изменении волатильности на рынке.

ТЕОРИЯ

Вега или каппа - это показатель, характеризующий чувствительность теоретической стоимости опциона к изменению волатильности.

Выражается вега через число пунктов изменения теоретической стоимости на каждый процентный пункт изменения волатильности.

Поскольку с ростом волатильности стоимость всех опционов (и путов и коллов) растет — вега — величина положительная.

К примеру возьмем квартальный опцион колл RI150000BC1:

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 4 )

Как я декларацию 3-НДФЛ за 2020 год подавал: вычет ИИС-А, 241 дивидендная выплата от иностранных компаний

- 15 января 2021, 14:55

- |

Здесь описан МОЙ ОПЫТ. Это не инструкция к действию для всех и каждого. Тот способ, которым я отчитываюсь за дивиденды иностранных компаний, можно использовать на свой страх и риск: ваш налоговый инспектор может отказать в таком способе подачи и попросить вас вписать каждую дивидендную выплату отдельной строкой в 3-НДФЛ. Если у вас мало выплат за год (менее 40), рекомендую вписывать их отдельной строкой! Как это делается, я рассказывал в прошлом году (ЧИТАТЬ или СМОТРЕТЬ).

Моя проблема некоторым постоянным читателям известна: особенность стратегии (покупаю 100 американских компаний по отдельности) имеет очевидные минусы, один из которых — огромное количество мелких дивидендных выплат, почти каждый день!

По дивидендам от российских компаний (их порядка 50-60 поступило) за меня отчитывается брокер. Это прекрасно!

По дивидендам от иностранных компаний я отчитываюсь сам. Я напомню, что штраф за неподачу этих данных составляет всего 1000₽. Здесь скорее вопрос гражданской ответственности: я требую соблюдения законов и моих прав от государства. Я отвечаю тем же.

( Читать дальше )

Тактика покупки дивидендных акций с хэджем через опционы. Macerich (MAC)

- 15 января 2021, 06:05

- |

Это REIT, который распределяет хорошие дивиденды. О причинах покупки акций я написал 8 мая 2020 г. в блоге «Дивидендные акции REIT, которые любят инсайдеры!». Тогда акции стоили около 7$/шт, сегодня около 15$.

Текущий «бумажный» профит превысил 100%!

Первую покупку американских акций совершил через Спб биржу. А в августе я захотел добавить Macerich REIT в свой зарубежный портфель.

Но здесь я решил использовать хэджирование:

- купил 100 акций по 8,29$

- продал CALL-опцион со страйком 10$ по цене 239$ (1 опцион = 100 акций)

- На акции платят дивиденды

- При снижении рыночной капитализации компании до нуля (банкротство) убыток будет ограничен 590$ (239 — 829, т.е. себестоимостью 5,9$/акцию

( Читать дальше )

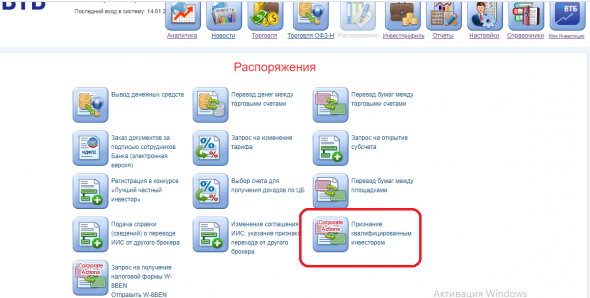

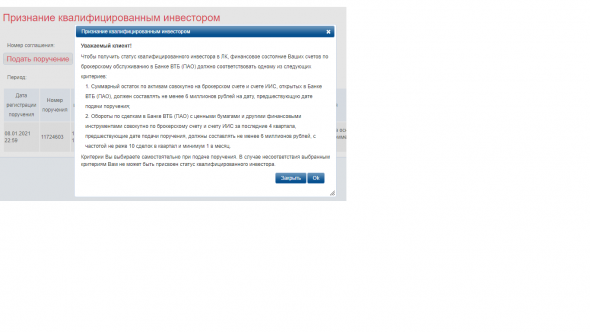

Квалифицированный инвестор +

- 14 января 2021, 22:05

- |

Тема получения статуса «Квалифицированный инвестор» актуальна для многих на smfrt-lab.

Вчера столкнулся с публикацией

Григорий Старцун

и был удивлён, что получение этого статуса для некоторых настолько сложно.

Не примите за рекламу, но получение статуса «Квалифицированный инвестор» в ВТБ-брокер Вам станет в несколько нажатий клавиш и около суток ожидания решения.

( Читать дальше )

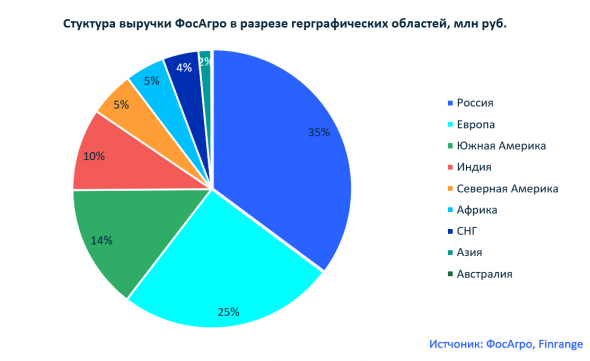

На чём зарабатывает компания ФосАгро?

- 14 января 2021, 17:28

- |

ФосАгро – крупнейший в России и четвертый в мире производитель фосфорных удобрений, также она является одной из немногих растущих компаний на российском рынке. Объем производства удобрений ежегодно обновляет максимумы за счёт постоянной модернизации производства и ввода новых мощностей.

Производимая продукция компании:

1.Фосфорные удобрения (DAP, MAP, NPK, NPS, MCP)

2.Азотные удобрения (Карбамид, Аммиачная селитра)

3.Апатитовый концентрат

4.Нефелиновый концентрат

Рынки сбыта продукции компании:

1.Россия

2.Европа

3.Южная Америка

4.Индия

5.Северная Америка

6.Африка

7.СНГ

8.Азия

9.Австралия

Факторы, которые оказывают влияние на прибыль:

1.Изменение курса рубля по отношению к другим валютам, так как 65% выручки ФосАгро приходится на экспортные рынки. Кроме того, 88% долга номинировано в долларах, оставшиеся 12% в евро.

( Читать дальше )

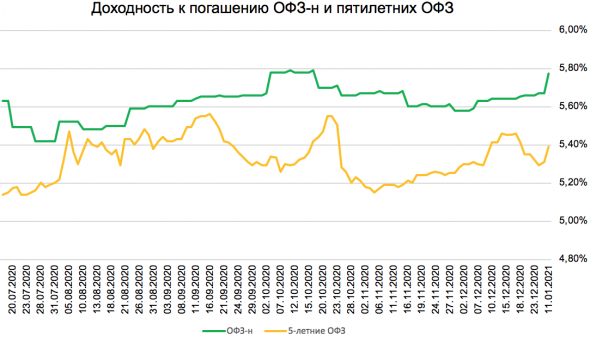

Ответ на «Народные» ОФЗ-н – безрисковая «парковка» денег.

- 13 января 2021, 14:26

- |

Сравнивая ОФЗ-н с другими вариантами максимально безрисковой “парковки” денег, сейчас сложно найти более удачный для этого инструмент. Нулевой рыночный риск заметно выделяет его от ОФЗ, а отсутствие налогообложения и более высокие ставки — от вкладов.

Если смотреть более широко, то отсутствие риска просадки цены будет хорошо смотреться в моменты серьезной рыночной волатильности, когда все остальные бумаги, в том числе ОФЗ, будут падать в цене.

В целом все верно описано, но почему то «эксперт» забыл о минусах народных ОФЗ, которые кардинально отличают их от вкладов и ОФЗ в доходности.

Какое то время я занимался закупкой этого инструмента через сбер брокер, в итоге отказался, т.к эффективные доходности по сравнению с вкладами и биржевыми ОФЗ ниже.

1. По народным ОФЗ нельзя сделать налоговый вычет через ИИС, в отличие от вкладов (по которым можно сделать вычет на взнос по ИИС на 52 тыс руб в год), что дает минус к доходности порядка 1%.

( Читать дальше )

«Народные» ОФЗ-н – безрисковая «парковка» денег

- 13 января 2021, 09:45

- |

Источник: Минфин, Invensting.ru

Когда встает вопрос о необходимости инвестировать деньги в нулевой риск (например, для временной «парковки» денег), в голову приходят, как правило, две идеи – открыть вклад или купить на рынке ОФЗ. Обычные ОФЗ сложно назвать полным аналогом вклада и по рискам, и по доходности: короткие выпуски не принесут доходности выше вкладов, а по длинным выпускам волатильность может “съесть” премию по отношению к депозитным ставкам. Однако для физических лиц есть один инструмент, способный перекрыть эти негативные эффекты — “народные” ОФЗ (ОФЗ-н).

Торгующим инвесторам на рынке этот инструмент не так сильно известен: по ОФЗ-н не существуют вторичных торгов. Минфин с помощью четырех банков-посредников (Сбербанк, ВТБ, ПСБ и Почта-Банк) продает и выкупает у граждан эти облигации по их запросу. «Народные» ОФЗ также сильно отличаются по условиям обращения и имеют следующие характеристики.

( Читать дальше )

Автоследование за рептилиями

- 12 января 2021, 22:29

- |

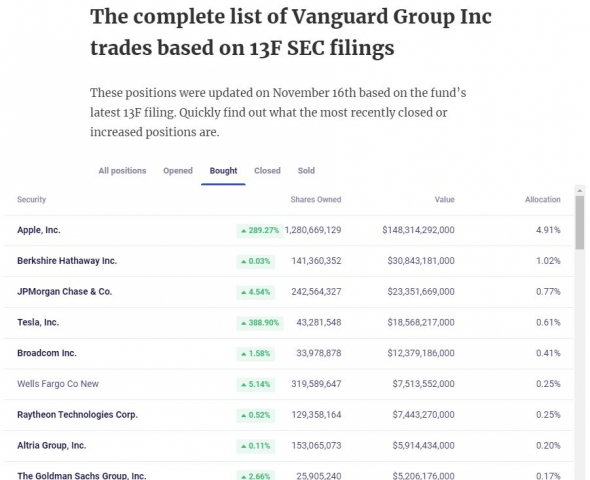

Есть замечательный сайт, на котором большими буквами в удобной форме публикуется ежеквартальная форма 13F самого крупного и самого засекреченного фонда на планете под названием Vanguard (Контора крайне серьезная. Контролируется Ротшильдами, а не каким-то подставным клоуном, типа Баффета). Заходим на сайт через 45 дней после окончания квартала и смотрим табличку изменения доли Vanguard в капитале 4172 американских эмитентов, включая, естественно, FAANGM. Сейчас там висит табличка с ноябрьскими данными (за третий квартал):

Например, в третьем квартале они экстремально увеличили долю в Тесле. Ротшильды — никуя не дети и далеко не дебилы, влюбленные в электроавтомобили. Это хладнокровные и чрезвычайно умные рептилии с непроницаемыми крокодильими взглядами. Если они зашли в Теслу в третьем квартале, значит скоро Тесла вырастет. И уже не важно, что там делает Тесла и какая у нее ебитда. Эта фигня никого не парит на Wall Street. И вас тоже не должна парить.

Поработайте с этой таблицей и повторяйте движения Vanguard. Они покупают — вы покупайте. Они продают — вы продавайте. Следуйте за рептилиями, пока они находятся на вершине финансовой пирамиды. И будет вам счастье.

Всем профита и красивых бесплатных женщин))

3 правила инвестирования, которые богатый отец передал своему сыну

- 12 января 2021, 20:09

- |

2. Люби процесс инвестирования. Этим процессом нельзя заниматься рассеяно и без души. Это должно быть любимое хобби, от которого инвестор получает удовольствие даже в сложные времена. Так Кейнс, отец системы, спасшей Америку во времена великой депрессии, был влюбленным в инвестирование человеком. К концу жизни он приумножил состояние в 15 раз и продолжал инвестировать даже во времена спада и депрессии, что в итоге дало ему сделки для успеха.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал