Избранное трейдера Villcommen

Квантовый биржевой стакан. Индикаторы.

- 25 января 2020, 12:53

- |

Свежее обновление можно скачать отсюда https://www.jatotrade.com/download

Новые фишки, которые понравились самому: это «посекундный» график цены внутри свечей кластеров с регулировкой контрастности по отношению к «футпринту», и графики интенсивностей покупок-продаж (2:45) (частотные индикаторы в стакане). Видео длинное — 4 мин. 55 сек., но зато представлены все основные индикаторы и как их настраивать. Пока делал видос, вспомнил, что по Ри была открыта поза с утра, успел закрыть с профитом… Чего и вам желаю!

( Читать дальше )

- комментировать

- 8К | ★32

- Комментарии ( 70 )

Как платить налоги при инвестированнии через американского брокера Interactive Brokers. Пошаговая инструкция подачи через он-лайн кабинет.

- 20 января 2020, 17:29

- |

Сегодня полезная статья.

Всем кто планирует начать инвестировать через зарубежного брокера или недавно начал, рекомендую читать до конца.

Подписчики моего канала давно просили меня подготовить практическое руководство по теме налоги, сегодня поделюсь своим опытом взаимодействия с Interactive Brokers и налоговой, надеюсь вам это будет полезно.

Что важно знать!

1) Эта информация актуальна только для резидентов России, что касается нерезидентов, то если и есть нюансы, то о них я здесь не говорю.

2) Брокер, зарегистрированный за рубежом, не является налоговым агентом, поэтому платить налоги в РФ надо самостоятельно, в этом случае.

3) Я привожу пример заполнения декларации только через он-лайн кабинет налоговой.

Конкретно про налоги:

Налоги уплачиваются со следующих инвестиционных доходов, полученных за пределами Российской Федерации:

- с дивидендов от акций и ETF

- с дохода от реализации ценных бумаг и производных финансовых инструментов, ну с прибыли от разницы продаж.

( Читать дальше )

- комментировать

- 31.7К |

- Комментарии ( 57 )

Дюрация. Что это такое и как использовать?

- 15 января 2020, 07:25

- |

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.

Дюрация — весьма специфичное понятие для ценной бумаги. Если цена, доходность и длительность инструмента – это типичные прямо выводимые величины, то производная величина дюрация – может вызывать трудности для понимания.ОПРЕДЕЛЕНИЕ И ЕГО СМЫСЛ

Разные источники предлагают различные толкования дюрации. Остановимся на более общем определении. Оно звучит следующим образом.

Дюрация (Макколея)– это оценка средней срочности потока с учетом дисконтирования стоимости отдельных выплат.

Если объяснять по-простому, то дюрация – это сколько времени понадобится для того, чтобы (равными платежами) вернуть сумму номинала облигации.

( Читать дальше )

- комментировать

- 12.7К |

- Комментарии ( 38 )

Беспроигрышная стратегия для фьючерсов.

- 10 января 2020, 19:43

- |

Стратегия стара как мир, и называется — календарный спред. В общем, разновидность арбитража. В простейшем виде, продаем дальний фьючерс, покупаем ближний, ждем некоторое время, закрываем позицию, получаем гарантированную прибыль. Как и у каждой стратегии, есть свои нюансы, и ошибки могу привести к убыткам. Но, это не ошибки, типа, не угадали куда пойдет — вверх или вниз. Это ошибки стратегии. Здесь не надо гадать куда пойдет.

В неклассическом виде в эту стратегию можно играть хоть интрадей, и 3-4 сделки в день вам обеспечены. Играть руками не рекомендую, целый день пялиться в монитор — может крыша поехать. А вот автоматом оч неплохо, тем более, что стратегия легко алгоритмизируется. Риски? — максимум 2-3 неудачных копеечных сделок в месяц.

Ну, и прежде чем начинать, попробуйте на кошках — смоделируйте в Python, например.

Исходная идея изложена. Ну, а конкретика, это уже не для общего доступа, кому нужны конкуренты в стакане.) Здесь каждый сам за себя. Ну, а стратегий на этой идее можно построить не одну, а целое семейство. Удачи!

Как сделать примерно 50% в годовых в долларах с низком риском.

- 08 января 2020, 23:05

- |

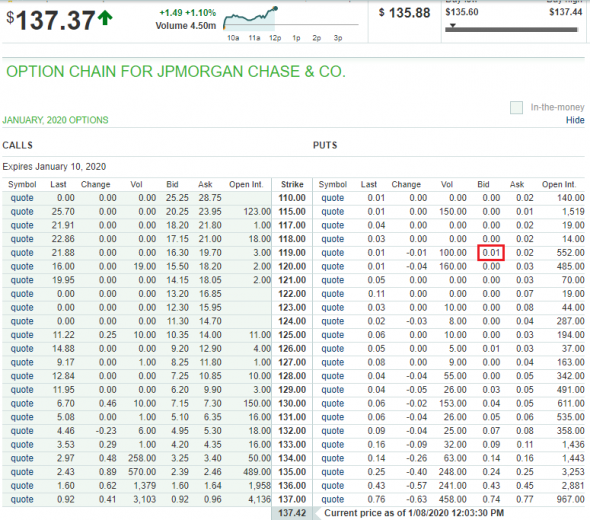

Посмотрим сегодняшнюю цепочку опционов на JPM на ближайшую дату экспирации.

Тут видим что человек ставит $1 на то что JPM будет падать ниже $119.00 за два дня.

Смотрим на дневной график JPM-а.

( Читать дальше )

Разгон депо, опционы, СИшка, 06.01.2020..

- 06 января 2020, 18:21

- |

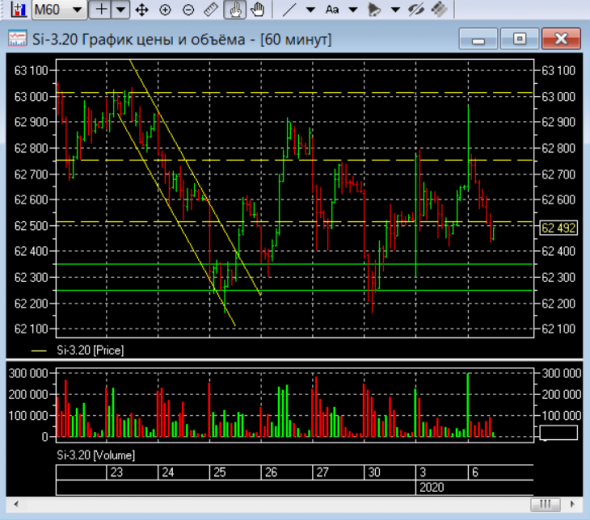

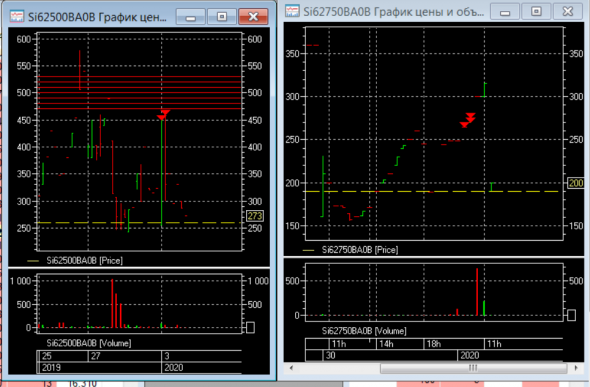

Можно конструировать спреды дополнительно на остаток..

Пока начал с десяточки штучек..

перед Н.Г.

куплено 10 колл 62500 по 260р./шт...

куплено 10 колл 62750 по 180руб/шт...

куплено 10 колл 63000 по 90 руб/шт..

алгоритм:

По мере роста 62750 переворачиваем в продажу выше 240р. — успешно продано 3 числа..

Пересекаем уровень 62750,- продаем 62500 колы… — частично продано за 3 число и сегодня..

( Читать дальше )

СЗ №1: Не продавайте на максимуме!

- 18 декабря 2019, 16:14

- |

СЗ №1: Не продавайте на максимуме!

Введение

Эта статья является первой в цикле СЗ (статистические закономерности). Статьи этого цикла будут посвящены тестированию различных статистических закономерностей. И сегодня мы рассмотрим СЗ №1, которую можно сформулировать так: “не продавайте бумагу, которая находится вблизи своего максимального значения”.

Основная идея этой СЗ заключается в том, что бумага, которая находится вблизи своего максимума, скорее всего, продолжит свой рост и дальше. В данном случае рекомендуется подождать немного и когда бумага остановится в своем росте, только тогда ее продавать.

Я беру на себя смелость утверждать, что СЗ №1 работает на различных таймфреймах, но в данной статье будет приведено тестирование только на дневном таймфрейме. Более того, мы сейчас протестируем следующее утверждение: “не продавайте бумагу в конце дня, если она близка к своему максимальному дневному значению”. В данном случае я утверждаю, что “

( Читать дальше )

Сбербанк. Грааль.

- 02 декабря 2019, 00:03

- |

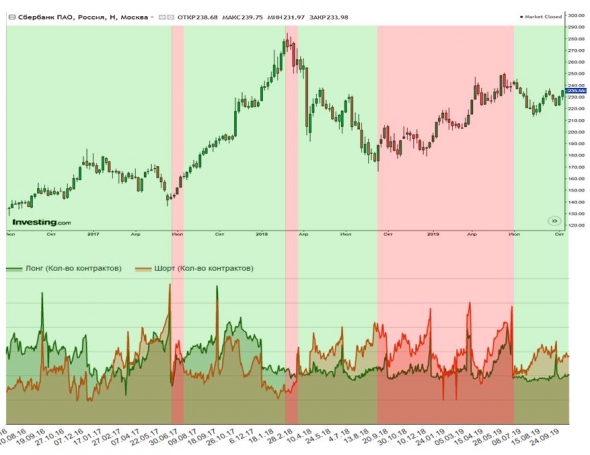

Так же сопоставим график сбера с графиком ОИ юриков:

( Читать дальше )

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

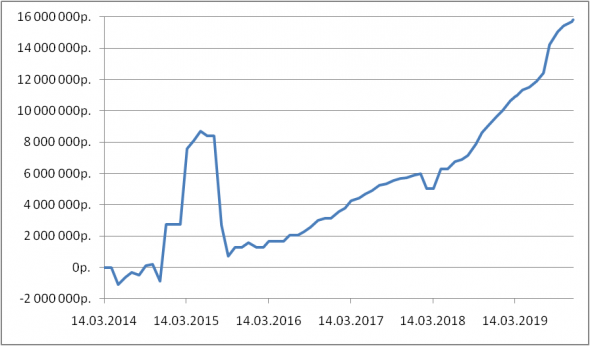

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- комментировать

- 15.8К |

- Комментарии ( 74 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал